Global de combustíveis líquidos

fornecimento Global de combustíveis líquidos e padrões de consumo experientes dois períodos distintos em 2020, como resultado da COVID-19 pandemia global e de seus efeitos econômicos. Desde o início de 2020 até o final de maio, as descidas no consumo de petróleo superaram as descidas na produção de petróleo e resultaram em inventários mundiais de petróleo subindo em 1,2 bilhões de barris., O aumento acentuado das existências contribuiu para a descida mensal média do preço à vista do petróleo bruto Brent para 18 dólares por barril (B) em abril, o preço mais baixo em termos reais desde fevereiro de 1999. No entanto, durante boa parte do segundo semestre do ano, de aumento do consumo de petróleo, reduziu a produção de petróleo bruto a partir de membros da Organização dos Países Exportadores de Petróleo (OPEP) e seus parceiros (OPEP+), e o menor dos EUA, a produção de petróleo causado inventários cair, empurrando preços Brent para uma média mensal de us $50/b, em dezembro., AIA prevê que o consumo e a produção mundiais de petróleo aumentarão durante 2021 e 2022 e que os inventários mundiais de petróleo continuarão a diminuir durante grande parte desse período. A AIA espera que os preços do Brent sejam em média de 53 dólares/b nos próximos dois anos.

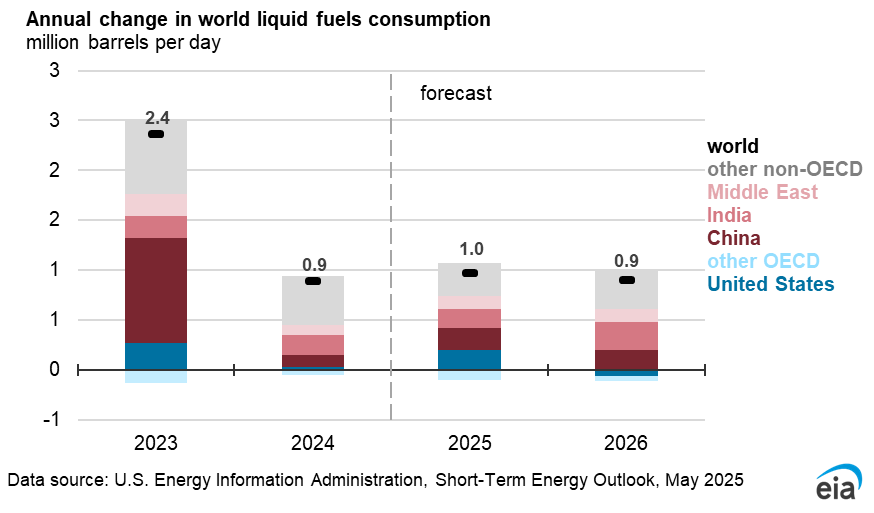

consumo global de petróleo e outros combustíveis líquidos. Dados preliminares e estimativas indicam que o consumo global de combustíveis líquidos diminuiu 9,0 milhões de barris por dia (b/d) em 2020, o maior declínio anual dos dados da AIE desde 1980. A AIA prevê um aumento do consumo de 5.,6 milhões de b / d em 2021 e 3,3 milhões de B / d em 2022. O aumento esperado do consumo de combustíveis líquidos resulta do aumento do Produto Interno Bruto (PIB) mundial, bem como de um movimento para padrões pré-pandémicos de viagens, particularmente no final de 2021 e em 2022. Com base em dados e previsões da Oxford Economics, a AIE assume que o PIB mundial diminuiu 3,9% em 2020 e que crescerá 5,4% em 2021 e 4,3% em 2022. Apesar da previsão da AIE de crescimento do consumo em 2021, o consumo global de petróleo e outros combustíveis líquidos não retorna aos níveis de 2019 na previsão até o início de 2022.,a previsão da AIA parte do princípio de que a actividade empresarial e as viagens continuarão, em geral, a aumentar ao longo do ano. A EIA estima que o consumo global de combustíveis líquidos caiu para 80,6 milhões de B/d em abril de 2020, quando as respostas à pandemia COVID-19 foram as mais graves em grande parte do mundo. A AIA estima que o consumo mundial de petróleo recuperou para 95,5 milhões de b/d em dezembro, o que era superior a abril, mas ainda era 6,8 milhões de b/d inferior ao de dezembro de 2019. O aumento das infecções COVID-19 durante o quarto trimestre de 2020 abrandou a recuperação do consumo de petróleo., A AIA estima que o consumo global de combustíveis líquidos no quarto trimestre de 2020 foi, em média, de 95,4 milhões de b/d, ou seja, um aumento de apenas 0,6 milhões de B/d em relação ao nível de setembro.

EIA espera que o recente aumento das infecções COVID-19, a reinstituição de algumas restrições e as mudanças em curso nos comportamentos dos consumidores devido à pandemia continuem a afectar a procura global de petróleo na primeira metade de 2021. Apesar da incerteza, a actividade económica na previsão retorna aos níveis pré-pandémicos em 2021, em parte devido à rollouts da vacina., Consequentemente, o ritmo de crescimento do consumo de petróleo dependerá, em grande medida, do fabrico e distribuição de vacinas eficazes à escala mundial.

a recuperação na demanda de petróleo também diferirá por produto petrolífero. Entre os produtos petrolíferos, o consumo de combustível de jato caiu particularmente em 2020, e a AIA assume que o consumo global de combustível de jato permanecerá abaixo do seu nível de 2019 até o final de 2022. A EIA espera que o consumo de combustível do jet regresse aos níveis pré-pandémicos mais rapidamente na China e nos Estados Unidos do que na maioria das outras regiões., A previsão da AIA prevê que o consumo de hidrocarbonetos líquidos gasosos (HGL) será superior aos níveis de 2020 em 2021 e 2022. A EIA espera que a atividade de fabricação petroquímica contribua para o crescimento do consumo de HGL na previsão. Este crescimento é principalmente associado com a capacidade de craqueamento petroquímico light-feed online na China e previsão de crescimento no consumo de HGL dos EUA.,

uma base percentual, a AIE espera que o crescimento do consumo de petróleo seja justo mesmo entre os países da Organização de cooperação e Desenvolvimento Económico (OCDE) e os países não membros da OCDE. A EIA prevê que a procura de petróleo cresça mais rapidamente em 2021, uma vez que a economia e o consumo de petróleo são menos afetados pelas viagens e outras respostas à COVID-19 do que em 2020. A previsão da procura de petróleo continua a crescer, mas a um ritmo mais moderado em 2022, à medida que os efeitos das restrições e mudanças comportamentais de 2020 se desvanecem e à medida que a procura de petróleo é cada vez mais impulsionada pelo crescimento económico., Prevê-se que o consumo de combustíveis líquidos não OCDE aumente 3,1 milhões de b/d em 2021 (6%) e 1,6 milhões de b/d (3%) em 2022. A China e a Índia lideram o crescimento do consumo de combustíveis líquidos não OCDE. EIA previsões de consumo na China vai crescer 0,9 milhões de b/d (6%) em 2021 e 0,4 milhões de b/d (3%) em 2022, e de consumo na Índia cresça 0,5 milhões de b/d (12%) em 2021 e 0,2 milhões de b/d (4%) em 2022.

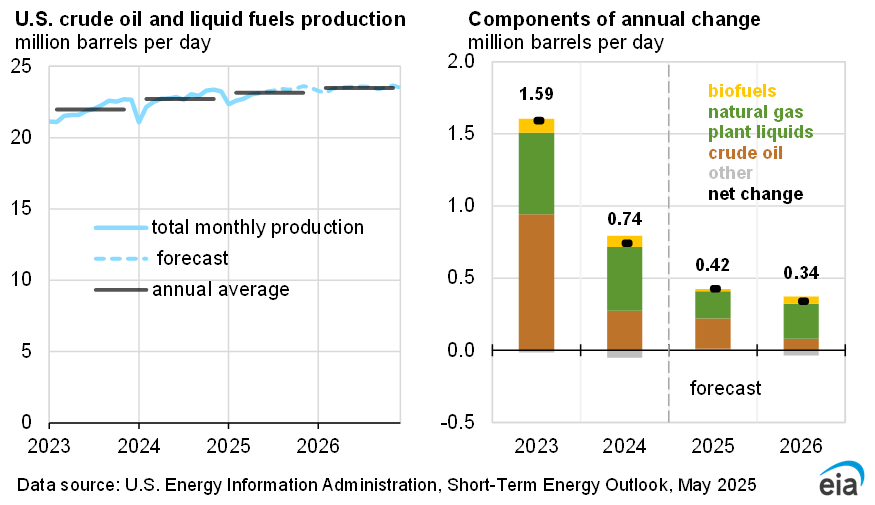

produção não‐OPEP de petróleo e outros combustíveis líquidos. A AIA estima que, para 2020 no seu conjunto, a produção não-OPEP diminuiu 2.,3 milhões de B / d dos níveis de 2019. Mais de 90% deste declínio veio dos três maiores produtores não-OPEP: Estados Unidos, Rússia e Canadá. A produção não-OPEP foi a sua mais baixa para o ano durante o segundo trimestre, mas a produção começou a aumentar no terceiro trimestre, à medida que a procura mundial de petróleo aumentava. A AIA espera que a produção de petróleo não-OPEP e de outros combustíveis líquidos aumente 1,2 milhões de b/d em 2021. Em 2022, a AIA espera que a produção não-OPEP aumente 2,3 milhões de b / d, ultrapassando os níveis de produção de 2019., O Canadá e o Brasil lideram as previsões de crescimento da produção não-OPEP em 2021 e a Rússia e os Estados Unidos liderarão o crescimento em 2022. a AIA espera que a produção total de combustíveis líquidos do Canadá tenha diminuído 0,2 milhões de b/d em 2020. Esta diminuição é o resultado de ambos os cortes de produção ordenados pelo governo em 2019 em Alberta, que continuou em 2020 e de fechamentos motivados pela economia por causa do efeito dos baixos preços do petróleo e da queda da demanda por exportações de petróleo. No final de outubro, O Governo de Alberta anunciou que iria parar de estabelecer limites mensais de produção de petróleo., Embora o governo vá alargar a sua autoridade reguladora para reduzir a produção de petróleo até dezembro de 2021, a pausa na produção permitirá aos produtores utilizar a capacidade disponível de oleodutos de exportação. A partir do final de 2020, a AIA estima que a maior parte da produção em paragem como resultado das respostas à COVID-19 foi restaurada, mais rapidamente do que anteriormente estimado. Em 2021, a EIA espera que a produção do Canadá aumente 0,4 milhões de b/d e supere o primeiro trimestre de 2020 produção, impulsionada pela remoção de restrições impostas pelo governo e expansões de projetos de areias petrolíferas previamente adiadas., A AIA não espera que novos projetos a montante entrem em linha no Canadá durante o período de previsão. Qualquer produção adicional de petróleo bruto será proveniente de Expansões ou depauperações de projectos existentes. A produção prevista no Canadá cresce 0,1 milhões de b / d em 2022.

o Brasil produção de petróleo e outros combustíveis líquidos cresceu 0,2 milhões de b/d em 2020, e é esperado um crescimento de 0,4 milhões de b/d em 2021 e 0,2 milhões de b/d em 2022. Em abril de 2020, A Companhia Nacional de petróleo do Brasil, Petroleo Brasileiro, S. A. (Petrobras), anunciou cortes de produção de 0.,2 milhões de b / d em resposta à pandemia de COVID-19. No entanto, semanas após este anúncio, A Petrobras reverteu esses cortes porque a demanda por exportações de petróleo bruto permaneceu forte, especialmente para exportações para a Ásia. Mesmo como outros produtores de petróleo latino-americanos viram declínios em 2020, a produção de petróleo continuou a crescer no Brasil, devido ao contínuo aumento da produção em embarcações flutuantes, de produção, de armazenamento e de descarregamento (FPSOs) colocadas online antes de 2020 e a produção recorde, em particular, no campo de Buzios., Um FPSO, P-70, entrou em linha na segunda metade de 2020, trazendo volumes adicionais. Espera-se que novas unidades do FPSO aumentem durante o período de previsão, nomeadamente nos campos de Sepia, Mero e Buzios. Cada um destes FPSOs tem uma capacidade de produção de 180.000 b / d.

após os Estados Unidos, a Rússia é o segundo maior produtor de combustíveis líquidos entre os países não-OPEP. A AIE espera que a produção na Rússia cresça em 2021 e 2022, depois de ter diminuído acentuadamente em 2020, porque o acordo OPEP+, no qual a Rússia participa, limitou a produção de petróleo bruto., A Rússia registou o maior declínio da produção de combustíveis líquidos em 2020 entre os produtores da OPEP+: um declínio de 1,0 milhões de b/d em relação à produção de 2019. A AIE espera que a produção de combustíveis líquidos da Rússia aumente 0,1 milhões de b / d em 2021 e 0,9 milhões de b/d em 2022. Após o fim do acordo OPEP+ no início de 2022, a AIA espera que a produção russa regresse a 11,5 milhões de b/d até abril de 2022, quase o mesmo nível que no primeiro trimestre de 2020.

EIA também espera crescimento da produção na Noruega durante 2021 e 2022., O Ministério do petróleo e energia da Noruega promulgou limites de produção unilaterais na plataforma continental norueguesa de junho a dezembro de 2020. Os limites aplicados para a produção em campos já existentes e atrasou o início de novos campos e manteve o crescimento no total de líquidos em 2020, a produção para menos de 0,3 milhões de b/d. Após a produção limites de expirar, EIA previsões de crescimento da produção de 0,2 milhões de b/d em 2021 e 0,1 milhões de b/d em 2022 como campos existentes, aumentar a produção e novas áreas on-line, incluindo o bem-atrasada Martin Linge campo., A expansão em novos campos em 2021 contribuirá para o crescimento anual em 2021 e 2022. O campo Johan Sverdrup, que foi o principal motor do crescimento na produção da Noruega em 2020, também contribuirá para o crescimento em 2021, 2022 e mais além. A EIA prevê a fase 1 do campo de Johan Sverdrup para retornar à sua produção de pico pré-COVID-19 de 470 mil b/d no início de 2021 e superar a anterior ao final de 2021. Além disso, a fase 2 do campo Johan Sverdrup está programada para ficar online no quarto trimestre de 2022 e adicionar mais de 0,2 milhões de B/d de produção em plena capacidade., a AIA espera que a produção de combustíveis líquidos no México diminua mais entre os países não OPEP em 2021 e 2022. O México concordou com 100 mil b / d de cortes na produção de petróleo ao abrigo do acordo OPEP+ de abril. O México se recusou a estender os cortes em junho passado, e o México temporariamente estabilizou a produção em 2020, após anos anteriores de declínio, já que a Petroleos Mexicanos (PEMEX) tinha como alvo vários campos prioritários para o desenvolvimento. A produção de combustíveis líquidos do México foi em média de 1,9 milhões de B/d em 2020, quase inalterada a partir de 2019. A EIA espera que a produção de petróleo em 2021 caia para 1.,8 milhões de b / d, Mesmo quando os campos prioritários da PEMEX continuam a aumentar a produção e os projetos Ixachi e Ichalkil / Pokoch ficam online. Esta saída é insuficiente para compensar as descidas dos campos antigos de PEMEX, em particular o campo Maloob. A AIA espera que a produção de petróleo do México atinja, em média, 1,7 milhões de b/d em 2022, refletindo as restrições financeiras da PEMEX e continuando grandes declínios em campos maduros.

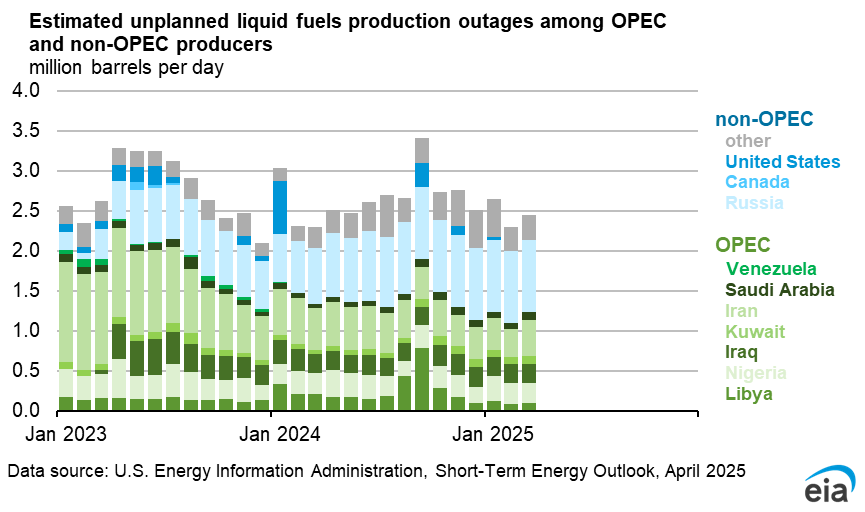

OPEP produção de petróleo e outros combustíveis líquidos., Os cortes de produção da OPEP+ em abril de 2020 (estendidos em junho), juntamente com os níveis recorde de ruptura do suprimento de petróleo, reverteram as compilações de inventário que resultaram das descidas históricas da demanda durante o segundo trimestre de 2020. Após os inventários mundiais de petróleo construídos a uma taxa estimada de 7,5 milhões de b / d durante o segundo trimestre de 2020, os inventários diminuíram durante o segundo semestre de 2020. O elevado grau de Conformidade dos membros da OPEP com o Acordo de redução da produção contribuiu para a diminuição dos inventários. A AIA estima que a produção de petróleo bruto da OPEP em média foi de 25,6 milhões de B/d em 2020, abaixo de 3.,7 milhões de b / d A partir de 2019 e a média anual mais baixa da produção de petróleo bruto da OPEP desde 2002.a produção de petróleo bruto da OPEP atingiu um nível baixo de 23,6 milhões de b / d no terceiro trimestre de 2020. No entanto, o retorno da produção de petróleo bruto na Líbia e em outros lugares durante o quarto trimestre de 2020, combinado com um relaxamento nos cortes de produção da OPEP à medida que a demanda mundial de petróleo aumentou, contribuiu para a produção aumentar para 24,9 milhões de B/d no quarto trimestre., em 5 de janeiro de 2021, a OPEP + anunciou aumentos modestos da produção da Rússia e do Cazaquistão em fevereiro e março (totalizando 75.000 b/d por mês). A Arábia Saudita anunciou que iria voluntariamente cortar a produção por um adicional de 1,0 milhões de b / d durante Fevereiro e março, resultando em menor produção global da OPEP+ Previsão no primeiro trimestre de 2021 do que a EIA havia esperado anteriormente.

O acordo OPEP + revisto ainda permite objectivos de produção mais elevados em 2021., A AIE espera que a OPEP continue a limitar a produção, mas em menor grau, à medida que relaxa os cortes na produção através de 2021, à medida que a procura mundial de petróleo aumenta. A AIA prevê que a produção de petróleo bruto da OPEP atingirá, em média, 27,2 milhões de b/d em 2021, o que representa um aumento de 1,6 milhões de b/d a partir de 2020. Com o acordo OPEP+ programado para expirar em abril de 2022, a AIA espera novos aumentos na produção da OPEP em 2022. A AIE prevê que a produção de petróleo bruto da OPEP atingirá, em média, 28,2 milhões de b/d em 2022, o que representa um aumento de 1,1 milhões de B/D. A Venezuela, a líbia e o irão não estão sujeitos ao acordo OPEP+., A EIA assume que as atuais sanções dos EUA permanecem em vigor para o Irã e a Venezuela. A produção da Venezuela diminuiu em 2020, depois que o governo dos Estados Unidos impôs novas sanções à Rosneft Trading em meados de fevereiro. Além disso, o declínio da procura mundial de petróleo após o início da pandemia COVID-19 reduziu ainda mais a procura de petróleo da Venezuela. A EIA espera que a previsão continue a diminuir na produção de petróleo bruto da Venezuela.,a produção de petróleo bruto da Líbia caiu durante os primeiros cinco meses de 2020, após o encerramento de cinco terminais de exportação no leste da Líbia e os oleodutos que ligam os campos de petróleo de El Sharara e El Feel a esses terminais. Em maio de 2020, a produção de petróleo bruto da Líbia era em média de 80.000 b/d, contra 1,2 milhões b/d no final de 2019. A Companhia Nacional de petróleo da Líbia (NOC) levantou a força maior em todos os portos em setembro e outubro, após um acordo de cessar-fogo entre as forças de segurança do leste e do Oeste., Os campos de petróleo bruto reabriram e a Companhia Nacional de petróleo rapidamente impulsionou a produção de petróleo para quase capacidade em novembro de 2020. No entanto, as previsões de produção da AIE na Líbia estão sujeitas a um risco acrescido devido à situação política e de segurança na Líbia, incluindo a falta de acordo para a partilha de receitas entre as facções Oriental e ocidental.

AIA estima que a produção de outros líquidos da OPEP diminuiu para 5,0 milhões de B/d em média em 2020, contra 5,4 milhões de B/d em 2019., A diminuição da produção de 2020 foi impulsionada por uma menor produção de líquidos associada, decorrente de uma redução na produção de petróleo bruto. A EIA espera que este declínio reverte em conjunto com o aumento da produção da OPEP+.

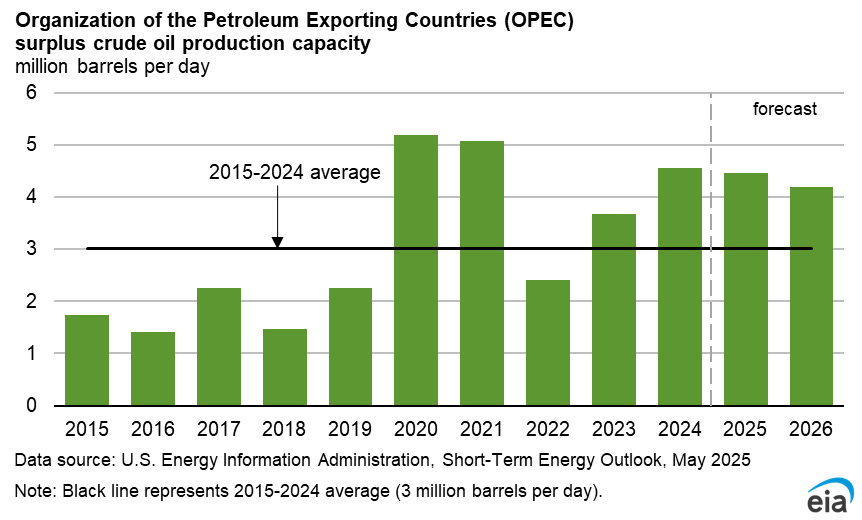

a EIA estima que a OPEP excedente de petróleo bruto, capacidade de produção, com uma média de 2,5 milhões de b/d em 2019, uma média de 6,2 milhões de b/d em 2020 (4,0 milhões de b/d a mais do que o 2010-19 média) e atingiu um pico durante o terceiro trimestre de 2020 em 7,9 milhões de b/d. EIA previsões média anual excedente de capacidade de recusar-se a 5,1 milhões de b/d em 2021 e 4,1 milhões de b/d em 2022., As flutuações da capacidade excedentária resultam directamente de alterações na produção de petróleo bruto em resposta ao acordo OPEP+. Estas estimativas não incluem capacidade adicional que pode estar disponível no Irã que está offline por causa das sanções dos EUA sobre as vendas de petróleo do Irã.

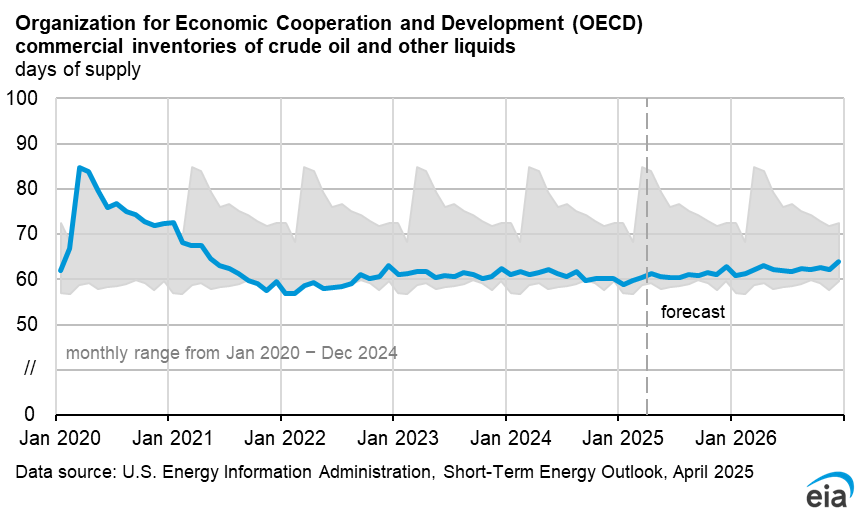

existências globais de Petróleo. A AIA estima que os inventários mundiais de petróleo aumentaram 1,2 mil milhões de barris a partir do final de 2019 até maio de 2020. No entanto, de junho a dezembro, estima-se que as existências tenham diminuído 0,5 mil milhões de barris., A EIA espera que os inventários mundiais de petróleo registrem geralmente em 2021 e 2022, uma vez que a procura global de petróleo continua a regressar gradualmente aos níveis pré-pandémicos, ultrapassando o aumento da oferta. A EIA espera que a oferta mundial de petróleo aumente na previsão, mas a contenção voluntária de produção dos produtores OPEP+, juntamente com os efeitos persistentes dos baixos preços do petróleo sobre a produção de petróleo dos EUA apertado, irá limitar os aumentos da oferta global. Como resultado, a AIA espera que os inventários mundiais de petróleo diminuam a uma taxa de 0,6 milhões de b / d em 2021 e 0,5 milhões de b/d em 2022., Esta taxa de retirada de inventário deixaria os inventários mundiais de petróleo 0,3 bilhões de barris mais altos no final de 2022 do que no final de 2019.

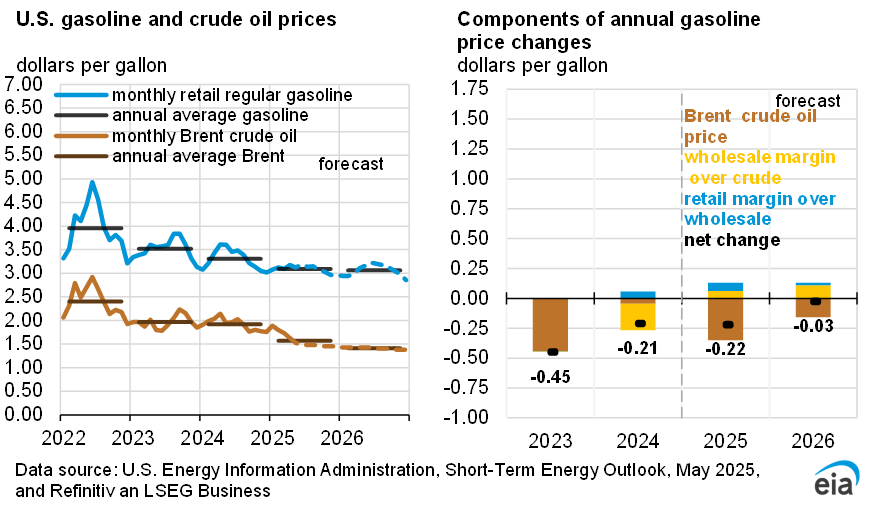

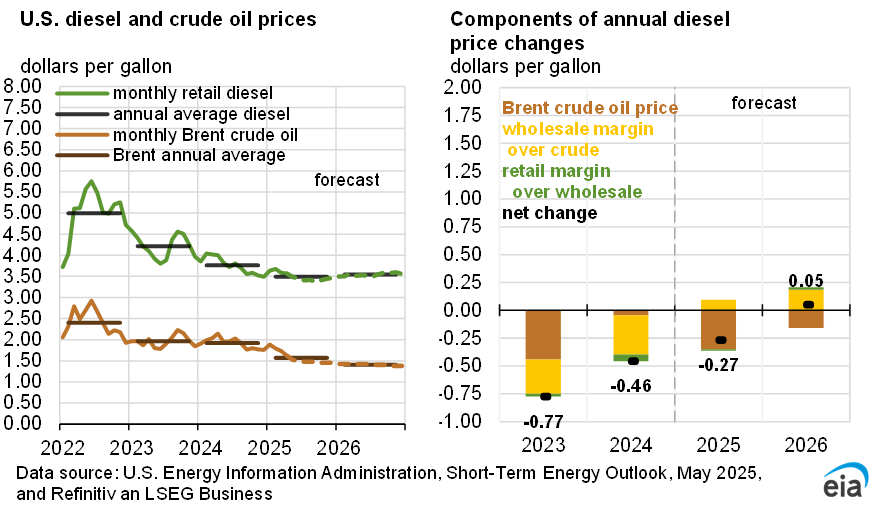

preço do Petróleo Bruto. Os preços do petróleo bruto Brent foram transaccionados numa vasta gama durante 2020. Depois de uma média de US $64/b em janeiro de 2020, os preços Brent caíram para uma média de US $18/b em abril, o preço médio mensal mais baixo em termos reais desde fevereiro de 1999. Os baixos preços foram o resultado de descidas significativas no consumo de petróleo que causaram um aumento acentuado nos inventários mundiais de petróleo., No entanto, os preços Brent aumentaram em grande parte do resto de 2020, porque o aumento da procura de petróleo e a redução da produção causaram a queda dos inventários mundiais de petróleo. Os preços Brent subiram para uma média mensal de $50 / b em dezembro, em parte devido às expectativas de recuperação económica futura, com base em notícias contínuas sobre a viabilidade de múltiplas vacinas COVID-19. Os preços Brent no início de Janeiro atingiram os seus níveis mais elevados em 10 meses após a Arábia Saudita ter anunciado um corte unilateral de um mês na sua produção de petróleo bruto para fevereiro, o que é além dos seus compromissos OPEP+.,a AIA espera que os preços do petróleo bruto Brent se situem em média em 53 dólares/b em 2021 e 2022. O corte unilateral da Arábia Saudita significa que os saldos globais do mercado petrolífero serão mais apertados no início de 2021 do que a EIA esperava anteriormente. EIA espera estoques globais de petróleo vai cair por 2,3 milhões de b/d no primeiro trimestre de 2021, que EIA espera que vai contribuir para o Brent preços, em média, us $56/b.

Apesar do aumento de previsão de preços do petróleo no início de 2021, a AIA ainda espera pressão altista ser limitado através da previsão de período devido a alta mundial de petróleo níveis de estoque e o excedente bruto de petróleo capacidade de produção., A AIE espera que surjam pressões no sentido da descida moderada dos preços do petróleo a partir do segundo trimestre de 2021, altura em que se prevê que a produção mundial de petróleo aumente e que os inventários registem um ritmo mais lento. Prevê-se que os preços à vista do Brent ascendam, em média, a 51 dólares/b durante o segundo semestre de 2021. As pressões ascendentes sobre os preços reemergem na previsão durante 2022, como resultado do inventário mundial do petróleo, acelerando em comparação com a segunda metade de 2021., a evolução económica mundial e numerosas incertezas em torno da actual pandemia de COVID-19 nos próximos meses poderão empurrar os preços do petróleo para um nível superior ou inferior ao previsto pela actual previsão de preços da AIE. Esta trajectória de preços reflecte um aumento do consumo mundial de petróleo de 6% em relação aos níveis de 2020, atingindo uma média de 97,8 milhões de b/d em 2021 e um aumento de 3% em 2022. Mas esta previsão depende da taxa de vacinações das populações e da forma como o comportamento do consumo de petróleo muda quando as populações são amplamente vacinadas., A duração e a adesão às últimas reduções de produção específicas da OPEP+ também permanecem incertas. Finalmente, o grau em que a indústria de xisto dos EUA responde à recente força relativa nos preços do petróleo em comparação com seus baixos recentes em abril afetará a trajetória do preço do petróleo nos próximos trimestres.AIA prevê que os preços intermédios do West Texas (WTI) do petróleo bruto serão, em média, cerca de $3/b inferiores aos preços Brent em 2021 e $4/b inferiores aos preços Brent em 2022., Este desconto de preço é baseado no pressuposto da EIA de que o atual desconto reduzido de WTI para Brent de $2/b em média na segunda metade de 2020 reflete descidas significativas na produção de Petróleo Bruto dos EUA e reduziu os volumes disponíveis de Petróleo Bruto dos EUA para exportação para mercados distantes em relação a outros benchmarks globais. À medida que o mercado global se ajusta à redução da demanda e dos níveis de produção, a AIA espera que o spread regresse a US $4 / b na segunda metade de 2022, com base no custo relativo de exportação dos EUA., petróleo bruto do centro de distribuição de Cushing para a Ásia, em comparação com o custo de exportação de petróleo bruto Brent do mar do Norte para a Ásia.