O preço do livro razão, também chamado de P/B ou de mercado para o livro razão, é um financeiros de avaliação de ferramenta utilizada para avaliar se o estoque de uma empresa é mais ou desvalorizada, comparando o preço de todas as ações em circulação com o activo líquido da empresa. Por outras palavras, é um cálculo que mede a diferença entre o valor contabilístico e o preço total das acções da empresa.,esta comparação demonstra a diferença entre o valor de mercado e o valor contabilístico de uma empresa. O valor de mercado é igual ao preço actual das acções em circulação. Este é o preço que o mercado pensa que a empresa vale. O valor contabilístico, por outro lado, provém do balanço. É igual aos activos líquidos da empresa.os investidores e analistas utilizam esta comparação para diferenciar o valor verdadeiro de uma empresa cotada na bolsa da especulação dos investidores., Por exemplo, uma empresa sem ativos e um plano visionário que é capaz de acumular um monte de propaganda pode ter investidores babando sobre ele. Assim, fazendo com que o preço das ações aumente um quarto em relação ao trimestre. O valor contabilístico da empresa não mudou. O negócio ainda não tem bens.

vamos dar uma olhada em como calcular a relação preço / livro.

fórmula

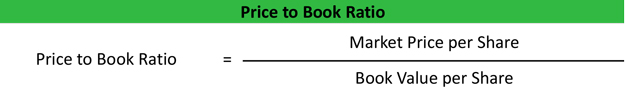

a fórmula da relação preço-valor contabilístico é calculada dividindo o preço de mercado por acção pelo valor contabilístico por acção.,

o preço de mercado por acção é simplesmente o preço actual das acções a que a empresa está a ser transaccionada no mercado aberto. O valor contabilístico por acção é um pouco mais complicado. Primeiro subtraímos os passivos totais do total dos activos e dividimos a diferença pelo número total de acções pendentes nessa data.

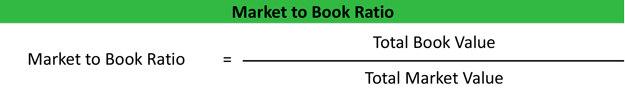

muitos investidores reformulam esta equação para formar a fórmula do rácio contabilístico / de mercado dividindo o valor contabilístico total da empresa pelo valor de mercado total da empresa.,

Ao contrário do rácio PB, a fórmula MB compara valores em toda a empresa. Não olha para ações individuais.

análise

os investidores utilizam ambos os formatos para ajudar a determinar se uma empresa é excessivamente cara ou mal paga. Por exemplo, um rácio P/B superior a 1 indica que os investidores estão dispostos a pagar mais pela empresa do que os seus activos líquidos. Isto poderia indicar que a empresa tem perspectivas de lucro futuras saudáveis e os investidores estão dispostos a pagar um prémio por essa possibilidade.,se o rácio contabilístico de mercado for inferior a 1, por outro lado, o preço das acções da empresa está a ser vendido por menos do que os seus activos valem efectivamente. Esta empresa é subvalorizada por alguma razão. Os investidores poderiam teoricamente comprar todas as ações pendentes da empresa, liquidar os ativos, e ganhar um lucro porque os ativos valem mais do que o preço acumulado das ações. Embora, na realidade, esta estratégia provavelmente não funcionaria.este método de avaliação é apenas um utilizado pelos investidores para verificar se um investimento é sobreavaliado., Tenha em mente que este método não leva em consideração os dividendos. Os investidores estão quase sempre dispostos a pagar mais por ações que irão regularmente e confiabilidade emitir um dividendo. Há muitos outros fatores como este que este cálculo básico não leva em conta. O seu verdadeiro objectivo é dar aos investidores uma ideia aproximada sobre se o preço de venda está próximo do que deveria ser.

vamos dar uma olhada em um exemplo.

exemplo

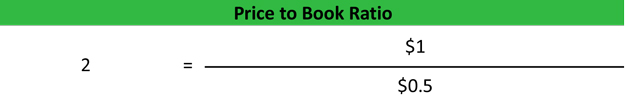

Tim quer investir na Bob’s Furniture Company, uma empresa de capital aberto., Bob tem 100.000 ações em circulação que estão negociando a $ 1 por ação. O negócio de mobiliário relatou US $ 50.000 de ativos líquidos em seu balanço este ano. Tim calcularia a relação de preço de Bob como esta:

Como você pode ver, o preço de mercado da empresa é o dobro do valor contabilístico. Isto significa que as acções do Bob custam o dobro dos activos líquidos reportados no balanço., Tudo o resto igual, esta empresa seria considerada sobreavaliada porque os investidores estão dispostos a pagar mais pelos activos do que eles valem, mas eles podem ter uma boa razão para isso. Bob pode ter uma grande expansão nas obras que poderia dobrar o tamanho do negócio.

esta métrica tem suas limitações, mas geralmente funciona bem para negócios como Bob. no entanto, não funciona bem para valorizar a empresa com altos níveis de ativos intangíveis e baixos ativos fixos como empresas de tecnologia.