Das Preis-Buch-Verhältnis, auch als P / B oder Markt-Buch-Verhältnis bezeichnet, ist ein finanzielles Bewertungsinstrument, mit dem bewertet wird, ob die Aktie eines Unternehmens über-oder unterbewertet ist, indem der Preis aller ausstehenden Aktien mit dem Nettovermögen des Unternehmens verglichen wird. Mit anderen Worten, es ist eine Berechnung, die die Differenz zwischen dem Buchwert und dem gesamten Aktienkurs des Unternehmens misst.,

Dieser Vergleich zeigt den Unterschied zwischen Marktwert und Buchwert eines Unternehmens. Der Marktwert entspricht dem aktuellen Aktienkurs aller ausstehenden Aktien. Dies ist der Preis, den der Markt für das Unternehmen wert hält. Der Buchwert hingegen stammt aus der Bilanz. Es entspricht dem Nettovermögen des Unternehmens.

Anleger und Analysten differenzieren anhand dieses Vergleichs zwischen dem wahren Wert eines börsennotierten Unternehmens und der Spekulation von Anlegern., Zum Beispiel kann ein Unternehmen ohne Vermögenswerte und einen visionären Plan, der in der Lage ist, viel Hype zu trommeln, Investoren darüber sabbern lassen. Damit steigt der Aktienkurs von Quartal zu Quartal. Der Buchwert des Unternehmens hat sich jedoch nicht geändert. Das Geschäft hat immer noch kein Vermögen.

Schauen wir uns an, wie das Preis-Buch-Verhältnis berechnet wird.

Formel

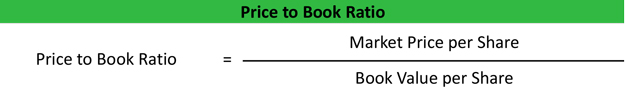

Die Preis-Buch-Verhältnis-Formel wird berechnet, indem der Marktpreis pro Aktie durch Buchwert pro Aktie dividiert wird.,

Der Marktpreis pro Aktie ist einfach der aktuelle Aktienkurs, zu dem das Unternehmen auf dem freien Markt gehandelt wird. Der Buchwert pro Aktie ist etwas komplizierter. Wir subtrahieren zunächst die Gesamtverbindlichkeiten vom Gesamtvermögen und dividieren die Differenz durch die Gesamtzahl der zu diesem Zeitpunkt ausstehenden Aktien.

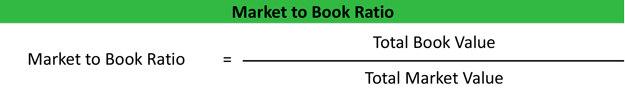

Viele Anleger formulieren diese Gleichung neu, um die Buch-zu-Markt-Verhältnisformel zu bilden, indem sie den Gesamtbuchwert des Unternehmens durch den Gesamtmarktwert des Unternehmens dividieren.,

Im Gegensatz zum PB-Verhältnis vergleicht die MB-Formel Werte unternehmensweit. Es geht nicht um einzelne Aktien.

Analyse

Investoren verwenden beide Formate, um festzustellen, ob ein Unternehmen überteuert oder unterbewertet ist. Zum Beispiel zeigt ein P/B-Verhältnis über 1 an, dass die Anleger bereit sind, mehr für das Unternehmen zu zahlen, als sein Nettovermögen wert ist. Dies könnte darauf hindeuten, dass das Unternehmen gesunde zukünftige Gewinnprognosen hat und die Anleger bereit sind, eine Prämie für diese Möglichkeit zu zahlen.,

Wenn das Marktbuchverhältnis weniger als 1 beträgt, verkauft sich der Aktienkurs des Unternehmens dagegen für weniger, als sein Vermögen tatsächlich wert ist. Dieses Unternehmen ist aus irgendeinem Grund unterbewertet. Anleger könnten theoretisch alle ausstehenden Aktien des Unternehmens kaufen, die Vermögenswerte liquidieren und einen Gewinn erzielen, da die Vermögenswerte mehr wert sind als der kumulierte Aktienkurs. Obwohl diese Strategie in Wirklichkeit wahrscheinlich nicht funktionieren würde.

Diese Bewertungsmethode ist nur eine, mit der Anleger sehen, ob eine Investition überteuert ist., Beachten Sie, dass diese Methode Dividenden nicht berücksichtigt. Anleger sind fast immer bereit, mehr für Aktien zu zahlen, die regelmäßig und regelmäßig eine Dividende ausgeben. Es gibt viele andere Faktoren wie diese, die diese grundlegende Berechnung nicht berücksichtigt. Der eigentliche Zweck besteht darin, den Anlegern eine grobe Vorstellung davon zu geben, ob der Verkaufspreis in der Nähe dessen liegt, was er sein sollte.

schauen wir uns ein Beispiel an.

Beispiel

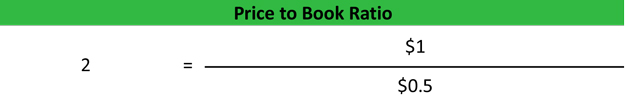

Tim will in Bob ‚ s Furniture Company investieren, ein börsennotiertes Unternehmen., Bob hat 100.000 ausstehende Aktien, die bei $1 pro Aktie gehandelt werden. Das Möbelgeschäft meldete in diesem Jahr 50.000 US-Dollar Nettovermögen in seiner Bilanz. Tim würde Bobs Preis-Buch-Verhältnis wie folgt berechnen:

Wie Sie sehen können, ist der Marktpreis des Unternehmens doppelt so hoch wie der Buchwert. Dies bedeutet, dass die Aktie von Bob doppelt so viel kostet wie das in der Bilanz ausgewiesene Nettovermögen., Alles andere gleich, dieses Unternehmen würde als überbewertet angesehen, weil Investoren bereit sind, mehr für die Vermögenswerte zu zahlen, als sie wert sind, aber sie könnten einen guten Grund dafür haben. Bob könnte eine große Expansion in den Werken haben, die die Größe des Geschäfts verdoppeln könnte.

Diese Metrik hat ihre Grenzen, funktioniert aber im Allgemeinen gut für Unternehmen wie Bobs. Sie funktioniert jedoch nicht gut für die Bewertung von Unternehmen mit hohen immateriellen Vermögenswerten und niedrigen Anlagevermögen wie Technologieunternehmen.