Global flytende brensel

Global flytende brensel tilbud og forbruksmønstre opplevd to forskjellige perioder i 2020 som følge av COVID-19 global pandemi og tilhørende økonomiske virkninger. Fra begynnelsen av 2020 gjennom slutten av Mai, reduksjoner i forbruk av olje outpaced nedgang i oljeproduksjonen og resulterte i globale olje-varelager stiger med 1,2 milliarder fat., Den kraftige økningen i varelager bidratt til månedlig gjennomsnittlig Brent crude oil spot prisen faller til $18 per fat (b) i April, den laveste prisen i reelle termer siden februar 1999. Men under mye av den andre halvparten av året, stigende forbruk av olje, redusert råolje produksjon fra medlemmene av Organisasjonen av Olje-Eksporterende Land (OPEC) og dets partnere (OPEC+), og lavere AMERIKANSK råolje produksjon forårsaket varelager til å falle, og presser Brent priser til en månedlig gjennomsnitt på $50/b i desember.,

EIA prognoser at globale olje-forbruk og produksjon vil stige i løpet av 2021 og 2022, og globale olje-varelager vil fortsette å avta i store deler av perioden. EIA forventer at Brent prisene vil gjennomsnittlig $53/b over de neste to årene.

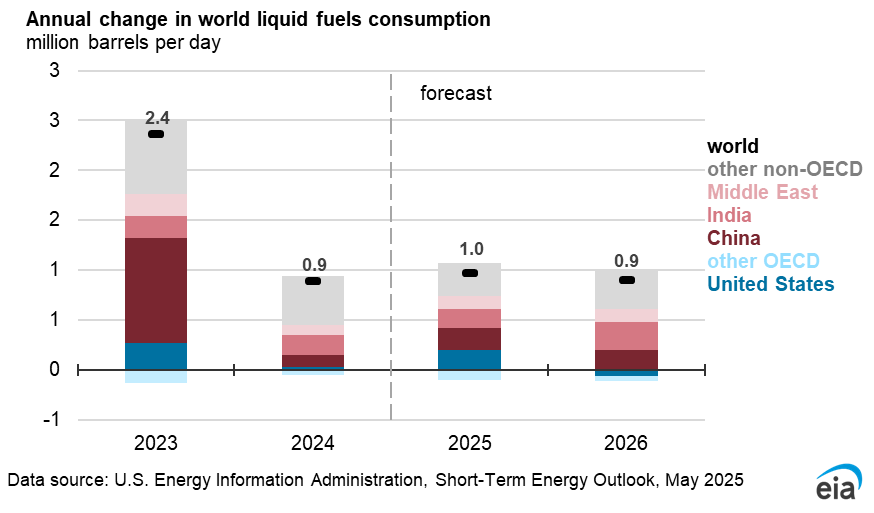

Globale Olje og Andre Flytende Brensel Forbruk. Foreløpige data og estimater indikerer at den globale flytende brensel forbruk ble redusert med 9,0 millioner fat per dag (b/d) i 2020, og den største årlige nedgangen i EIA data som går tilbake til 1980. EIA prognoser at forbruket vil stige med 5.,6 millioner b/d i 2021 og med 3,3 millioner b/d i 2022. Den forventede økningen i forbruket av flytende brensel resultater fra stigende globalt brutto nasjonalprodukt (BNP), så vel som et trekk mot pre-pandemi mønstre av reise, spesielt på slutten av 2021 og 2022. Basert på data og prognoser fra Oxford Economics, EIA forutsetter global BNP gikk ned med 3,9% i 2020, og at det vil vokse med 5,4% i 2021 og 4,3% i 2022. Til tross for EIA ‘ s prognose av økende forbruk i 2021, det globale forbruket av olje og andre flytende brensel ikke gå tilbake til 2019 nivåer i prognoseperioden frem til tidlig i 2022.,

EIA ‘ s prognose forutsetter at virksomhet og reise vil vanligvis fortsette å øke gjennom året. EIA anslår at globale flytende brensel forbruk falt til 80,6 millioner b/d i April 2020, når svar til COVID-19 pandemi var mest alvorlig over store deler av verden. EIA anslår at globale forbruk av olje utvinnes å 95.5 millioner b/d av desember, som var opp fra April, men var fortsatt 6.8 millioner b/d lavere enn i desember 2019. Stigende COVID-19 infeksjoner i løpet av fjerde kvartal i 2020 bremset oppgangen i olje-forbruk., EIA anslår at fjerde kvartal 2020 global flytende brensel forbruk i gjennomsnitt 95.4 millioner b/d, opp 0,6 millioner b/d fra September nivå.

EIA forventer den nylige økningen i COVID-19 infeksjoner, re-ileggelse av noen begrensninger, og pågående endringer i forbrukeratferd på grunn av pandemien vil fortsette å påvirke globale etterspørselen etter olje i første halvdel av 2021. Til tross for usikkerhet, økonomisk aktivitet i prognosen tilbake til pre-pandemi nivåer i 2021 delvis på grunn av vaksinen utrullering., Som et resultat, tempoet på forbruk av olje vekst vil, til en betydelig grad basere seg på produksjon og distribusjon av effektive vaksiner på en global skala.

utvinning av petroleum etterspørselen vil også være forskjellig avhengig av petroleumsprodukt. Blant petroleumsprodukter, jet drivstoff forbruk falt særlig sterkt i 2020, og EIA forutsetter at den globale jet drivstoff forbruk vil forbli under sin 2019 nivå ved utgangen av 2022. EIA forventer jet drivstoff-forbruk for å gå tilbake til pre-pandemi nivåer raskere i Kina og Usa enn i de fleste andre regioner., EIA ‘ s prognose forutsetter forbruk av hydrokarbon gass-væske (HGL) vil være større enn 2020 nivåer i 2021 og 2022. EIA forventer petrokjemisk industri aktivitet vil bidra til vekst i HGL forbruk i prognoseperioden. Denne veksten er først og fremst forbundet med lys-feed petrokjemisk sprekker kapasitet kommer online i Kina og prognose for vekst i USA HGL forbruk.,

På en prosent basis, EIA forventer forbruk av olje vekst til å være nokså jevn mellom landene i Organisasjonen for Økonomisk Samarbeid og Utvikling (OECD) og ikke-OECD-land. EIA prognoser etterspørselen etter olje vil vokse raskere i 2021 som økonomi-og oljeforbruket er mindre påvirket av reiser og andre tiltak for å COVID-19 enn det var i 2020. Prognose olje etterspørselen fortsetter å vokse, men i et mer moderat tempo i 2022, som virkningene av 2020 er restriksjoner og atferdsmessige endringer visne og som etterspørselen etter olje er i økende grad drevet av økonomisk vekst., Værvarsel fra ikke-OECD-flytende brensel forbruk øker med 3,1 millioner b/d i 2021 (6%) og med 1,6 millioner b/d (3%) i 2022. Kina og India føre ikke-OECD-flytende brensel forbruk vekst. EIA prognoser forbruk i Kina vil vokse med 0,9 millioner b/d (6%) i 2021 og med 0,4 millioner b/d (3%) i 2022, og forbruket i India er ventet å vokse med 0,5 millioner b/d (12%) i 2021 og med 0,2 millioner b/d (4%) i 2022.

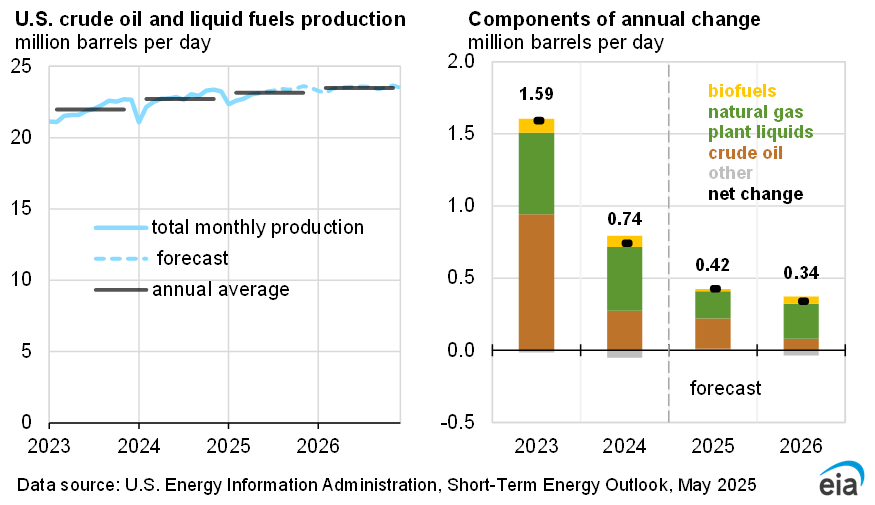

Ikke‐OPEC Produksjon av Olje og Andre Flytende Brensel. EIA anslår at i 2020 som en helhet, ikke-OPEC produksjon gikk ned med 2.,3 millioner b/d fra 2019 nivåer. Mer enn 90% av denne nedgangen kom fra de tre største ikke-OPEC-produsenter: Usa, Russland og Canada. Ikke-OPEC-produksjonen var på sitt laveste for året i løpet av andre kvartal, men produksjonen startet stiger i tredje kvartal som globale etterspørselen etter olje har økt. EIA forventer produksjon av ikke-OPEC-olje og andre flytende brensel til å øke med 1,2 millioner b/d i 2021. I 2022, EIA forventer ikke-OPEC produksjon øker med 2,3 millioner b/d, overgår 2019 produksjon nivåer., Canada og Brasil føre værvarsel ikke-OPEC produksjon vekst i 2021 og Russland og Usa vil føre til vekst i 2022.

EIA forventer at Canadas totale flytende brensel produksjon falt med 0,2 millioner b/d i 2020. Denne nedgangen er et resultat av både 2019 regjeringen er bestilt produksjon kutt i Alberta, som fortsatte inn i 2020 og økonomi-drevet shut-in på grunn av effekten av lav oljepris og fallende etterspørsel etter olje eksport. I slutten av oktober, Alberta regjeringen kunngjorde at det skulle stoppe innstillingen monthly oil produksjon grenser., Selv om regjeringen vil utvide sin regulerende myndighet til å begrense oljeproduksjonen gjennom desember 2021, med pause produksjon kutt vil tillate produsenter til å bruke tilgjengelig export pipeline kapasitet. Per utgangen av 2020, EIA anslår at de fleste stopp i produksjonen som følge av tiltak COVID-19 har blitt restaurert, raskere enn tidligere anslått. I 2021, EIA forventer Canada produksjonen å øke med 0,4 millioner b/d og overgår første kvartal 2020 produksjon, drevet av fjerning av offentlig bestilt avkortinger og utvidelser av tidligere utsatt oljesand prosjekter., EIA forventer ikke noen ny oppstrøms prosjekter for å komme online i Canada i forecast-perioden. Ytterligere olje produksjonen vil komme fra utvidelser eller debottlenecking av eksisterende prosjekter. Værvarsel produksjon i Canada øker med 0,1 millioner b/d i 2022.

Brasil produksjon av olje og andre flytende brensel økte med 0,2 millioner b/d i 2020, og det er forventet å vokse med 0,4 millioner b/d i 2021 og med 0,2 millioner b/d i 2022. I April 2020, Brasil ‘ s national oil company, Petroleo Brasileiro, S. A. (Petrobras), kunngjorde produksjon snitt av 0.,2 millioner b/d i respons til COVID-19 pandemi. Imidlertid uker etter denne kunngjøringen, Petrobras reversert disse kutt fordi etterspørselen etter råolje eksport holdt seg sterk, spesielt for eksport til Asia. Selv om andre Latin-Amerikanske oljeprodusenter, så avtar i 2020, olje-produksjonen fortsatte å vokse i Brasil, på grunn av den fortsatte å øke produksjonen på flytende produksjon, lagring og lossing av skip (Fpso) brakte online før 2020, og ta opp produksjonen, særlig i Buzios-feltet., En FPSO, P-70 kom online i andre halvdel av 2020, for å bringe på flere volumer. Nye FPSO-enheter er forventet å trappe opp gjennom forecast-perioden, særlig i Sepia, Mero, og Buzios-feltene. Hver av disse Fpso ‘ er har en produksjonskapasitet på vel 180 000 b/d.

Etter at Usa, Russland er den nest største produsent av flytende brensel blant ikke-OPEC-landene. EIA forventer produksjon i Russland for å vokse i 2021 og 2022 etter fallende kraftig i 2020 fordi OPEC – + – avtalen, der Russland deltar, begrenset råolje produksjon., Russland har opplevd den største flytende brensel produksjon nedgang i 2020 blant OPEC – + produsenter: en nedgang på 1,0 millioner b/d fra 2019 produksjon. EIA forventer at Russland er flytende brensel produksjonen øker med 0,1 millioner b/d i 2021 og med 0,9 millioner b/d i 2022. Etter OPEC – + – avtalen avsluttes tidlig i 2022, EIA forventer Russlands produksjon for å gå tilbake til 11,5 millioner b/d av April 2022, nesten på samme nivå som i første kvartal i 2020.

EIA forventer også at produksjonen vekst i Norge i 2021 og 2022., Norges Olje-og Energidepartementet har vedtatt ensidig produksjon begrensninger på norsk sokkel fra juni til desember 2020. Grensene som brukes til produksjon i eksisterende felt og forsinket oppstart av nye felt og holdt veksten i samlet væske-produksjon i 2020 til mindre enn 0,3 millioner b/d. Etter produksjon grenser utløper, EIA prognoser produksjon vekst på 0,2 millioner b/d i 2021 og 0,1 millioner b/d i 2022 som eksisterende felt øke produksjonen og nye felt som kom på nettet, inkludert den mye forsinket Martin Linge-feltet., Rampen opp i nye felt i løpet av 2021 vil bidra til en år-over-år vekst både i 2021 og 2022. Johan Sverdrup-feltet, som var den viktigste driveren av veksten i Norge er produksjon i 2020, vil også bidra til vekst i 2021, 2022 og utover. EIA prognoser Fase 1 av Johan Sverdrup-feltet for å gå tilbake til sin pre-COVID-19 topp-produksjon av 470,000 b/d i tidlig 2021 og overgå før utgangen av 2021. I tillegg, Fase 2 av Johan Sverdrup-feltet er planlagt å komme online i fjerde kvartal 2022 og legge til mer enn 0,2 millioner b/d produksjonen ved full kapasitet.,

EIA forventer flytende brensel produksjon i Mexico for å avslå mest blant ikke-OPEC-landene i 2021 og 2022. Mexico er avtalt til 100 000 b/d olje produksjon kutt under April OPEC – + – avtalen. Mexico nektet å forlenge kutt forbi juni, og Mexico midlertidig stabilisert produksjon i 2020 følgende tidligere år med nedgang som Petroleos Mexicanos ‘ s (san juan de ulua) målrettet flere prioriterte felt for utvikling. Mexico ‘ s flytende brensel produksjon i gjennomsnitt 1,9 millioner b/d i 2020, nesten uendret fra 2019. EIA venter at oljeproduksjonen i 2021 å falle til 1.,8 millioner b/d, så selv og san juan de ulua er prioriterte felt fortsette å trappe opp produksjonen og Ixachi og Ichalkil/Pokoch prosjekter kommer på nett. Denne produksjonen er ikke tilstrekkelig til å oppveie nedgangen fra san juan de ulua er eldre felt, særlig Maloob feltet. EIA forventer Mexico ‘ s oljeproduksjon til gjennomsnittlig 1,7 millioner b/d i 2022, og reflekterer san juan de ulua er økonomiske begrensninger og fortsatt stor nedgang i modne felt.

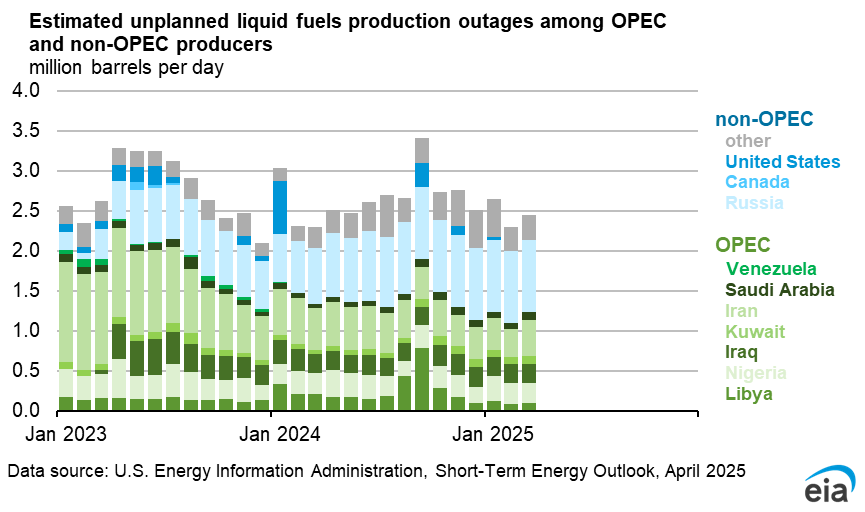

OPEC Produksjon av Olje og Andre Flytende Brensel., OPEC+ produksjon kutt i April 2020 (utvidet i juni), sammen med record oil supply disruption nivåer, snudde inventar bygger som resulterte fra det historiske etterspørselen avtar i løpet av andre kvartal i 2020. Etter globale olje-varelager bygget på en anslått pris på 7,5 millioner b/d i løpet av andre kvartal i 2020, varelager redusert i løpet av andre halvdel av 2020. OPEC-medlemmene’ høy grad av samsvar i produksjon cut-avtalen har bidratt til fallende varelager. EIA anslår at OPEC ‘ s crude oil production gjennomsnitt 25,6 millioner b/d i 2020, ned med 3.,7 millioner b/d fra 2019 og laveste årsgjennomsnitt for OPEC-olje produksjon siden 2002.

OPEC-olje produksjon nådd et lavt på 23,6 millioner b/d i tredje kvartal i 2020. Imidlertid, avkastningen av råolje produksjon i Libya og andre steder i løpet av fjerde kvartal i 2020, kombinert med en avslapning i OPEC ‘ s produksjon kutt som globale etterspørselen etter olje har økt, har bidratt til produksjonen stiger til 24,9 millioner b/d i fjerde kvartal.,

den 5. januar 2021, OPEC+ annonsert beskjedne produksjonen øker fra Russland og Kasakhstan i februar og Mars (totalt 75 000, med b/d per måned). Saudi-Arabia annonsert at det ville frivillig kutte produksjonen med ytterligere 1,0 millioner b/d i løpet av februar og Mars, noe som resulterer i lavere samlet OPEC+ prognose produksjon i første kvartal av 2021 enn EIA tidligere hadde forventet.

Den reviderte OPEC – + – avtalen fortsatt gir mulighet for økt produksjon mål i 2021., EIA forventer at OPEC vil fortsette å begrense produksjon, men i mindre grad som det utvider sin produksjon skjærer gjennom 2021 som globale etterspørselen etter olje stiger. EIA prognoser at OPEC-olje produksjon vil gjennomsnittlig 27,2 millioner b/d i 2021, opptil 1,6 millioner b/d fra 2020. Med OPEC – + – avtalen planlagt å utløper i April 2022, EIA forventer ytterligere økning i OPEC-produksjon i 2022. EIA prognoser OPEC-olje produksjon vil gjennomsnittlig 28.2 millioner b/d i 2022, en økning på 1,1 millioner b/d.

Venezuela, Libya, Libya, Libya og Iran er ikke underlagt OPEC – + – avtalen., EIA forutsetter at dagens AMERIKANSKE sanksjoner være på plass for Iran og Venezuela. Venezuela er produksjonen avtar akselerert i 2020 etter den amerikanske regjering innførte nye sanksjoner på Rosneft Handel i midten av februar. I tillegg kan nedgangen i den globale etterspørselen etter olje etter utbruddet av den COVID-19 pandemi ytterligere redusert etterspørsel etter Venezuela olje. EIA venter fortsatt nedgang i Venezuela råolje produksjon i prognoseperioden.,

libyas olje produksjonen falt i løpet av de første fem månedene i 2020 etter januar nedleggelse av fem eksport terminaler i øst-Libya og rørledninger koble El Sharara og El Føler oljefeltene til disse terminalene. I Mai 2020, libyas olje produksjon i gjennomsnitt 80,000 b/d, ned fra 1,2 millioner b/d ved utgangen av 2019. Libya ‘ s national oil company (NOC) løftet force majeure på alle porter i September og oktober etter en våpenhvile avtalen mellom den østlige og vestlige sikkerhetsstyrker., Råolje felt åpnet igjen og det nasjonale oljeselskapet raskt økt oljeutvinning til i nærheten kapasitet i November 2020. Men EIA ‘ s Libya produksjon forecast er utsatt for økt risiko som følge av den politiske og sikkerhetsmessige situasjonen i Libya, inkludert en mangel av avtale om inntektsdeling mellom den østlige og vestlige eliter.

EIA anslår at OPEC produksjon av andre væsker gikk ned til 5,0 millioner b/d i gjennomsnitt i 2020, ned fra 5,4 millioner b/d i 2019., 2020 nedgang i produksjonen ble drevet av mindre assosiert væske-utgang som kan oppstå som følge av en reduksjon i råolje produksjon. EIA forventer at denne nedgangen vil reversere i tandem med OPEC+ produksjonen øker.

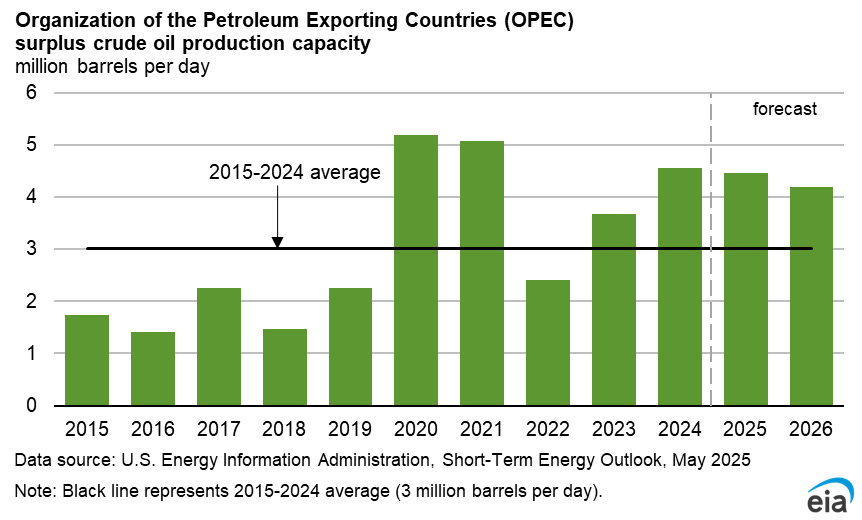

EIA anslår at OPEC overskudd råolje produksjonskapasitet, noe som i gjennomsnitt 2,5 millioner b/d i 2019, var i gjennomsnitt 6,2 millioner b/d i 2020 (4,0 millioner b/d mer enn 2010-19 gjennomsnitt) og nådde en topp i tredje kvartal i 2020 på 7,9 millioner b/d. EIA prognoser gjennomsnittlig årlig overskudd kapasitet til å avslå å 5,1 millioner b/d i 2021 og 4,1 millioner b/d i 2022., Svingningene i overskudd kapasitet er et direkte resultat av råolje produksjon endringer i respons til OPEC – + – avtalen. Disse beregningene inkluderer ikke ekstra kapasitet som kan være tilgjengelig i Iran som er i frakoblet modus på grunn av AMERIKANSKE sanksjoner mot irans olje-salg.

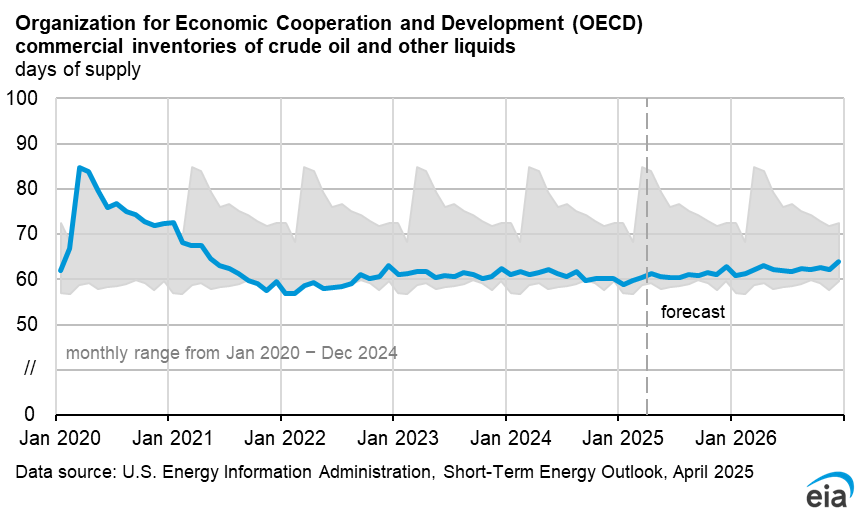

Global Petroleum Varelager. EIA anslår at globale olje-varelager økte med 1,2 milliarder fat fra slutten av 2019 gjennom Mai 2020. Men fra juni til desember, estimert varer falt med 0,5 milliarder fat., EIA forventer globale olje-varelager generelt å trekke i 2021 og 2022, som værvarsel globale etterspørselen etter olje fortsetter å gradvis gå tilbake til pre-pandemi nivåer, outpacing supply øker. EIA forventer global oil supply til å stige i prognosen, men frivillig produksjon tilbakeholdenhet fra OPEC+ produsenter, sammen med de langvarige effektene av lav oljepris på AMERIKANSKE tight oil produksjon, og vil begrense globale tilbudet øker. Som et resultat, EIA forventer globale olje-varelager å avta etter en sats på 0,6 millioner b/d i 2021 og 0,5 millioner b/d i 2022., Denne prisen av inventar trekke ville forlate globale olje-varelager 0,3 milliarder kroner fat høyere ved utgangen av 2022 enn de var ved utgangen av 2019.

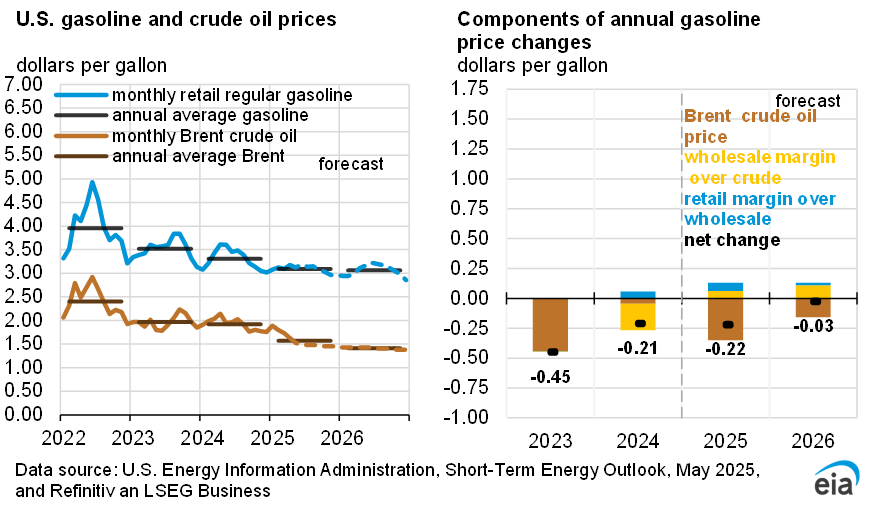

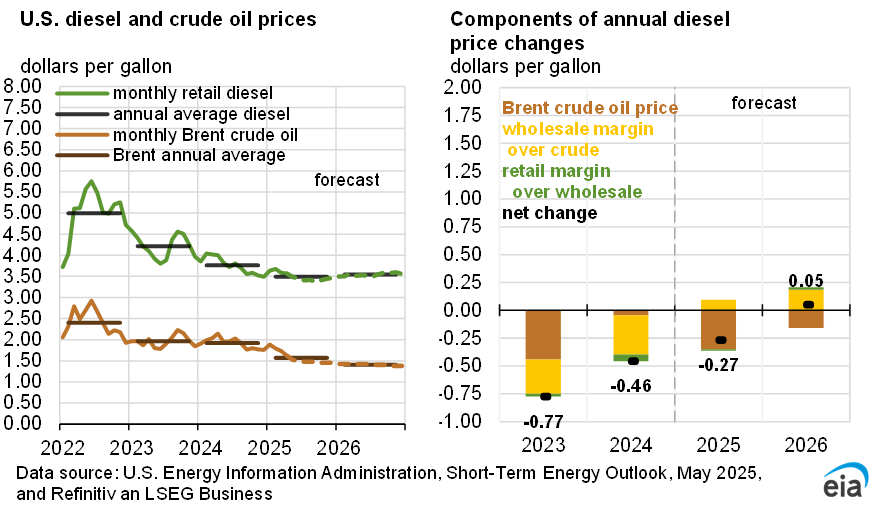

Råolje Priser. Brent crude oljeprisen handles innenfor et bredt spekter i løpet av 2020. Etter gjennomsnitt $64/b i januar 2020, Brent prisene falt til et gjennomsnitt på $18/b i April, lavest månedlig gjennomsnittlig pris i reelle termer siden februar 1999. Den lave priser var resultat av betydelig nedgang i forbruk av olje som forårsaket en kraftig økning i den globale olje-varelager., Imidlertid, Brent prisene økte gjennom mye av resten av 2020 fordi stigende etterspørselen etter olje og redusert produksjon forårsaket globale olje-varelager til å falle. Brent-prisen gikk til en månedlig gjennomsnitt på $50/b i desember i en del på grunn av forventninger om fremtidig økonomisk recovery basert på fortsatte nyheter om levedyktigheten av flere COVID-19 vaksiner. Brent priser i begynnelsen av januar nådde sitt høyeste nivå i 10 måneder etter Saudi-Arabia kunngjorde en-måned ensidige kutt til sin råolje produksjon for februar som er i tillegg til sin OPEC+ forpliktelser.,

EIA forventer Brent crude oil priser til gjennomsnittlig $53/b både i 2021 og 2022. Saudi-Arabia er ensidige kutt betyr global oil market balanserer vil bli strammere i tidlig 2021 enn EIA tidligere hadde forventet. EIA forventer globale olje-varelager vil falle med 2,3 millioner b/d i første kvartal i 2021, som EIA forventer vil bidra til Brent priser i snitt $56/b.

til Tross for stigende forecast oil prisene tidlig i 2021, EIA fortsatt forventer oppover prispress å være begrenset gjennom prognose perioden på grunn av høy globale olje-lagernivåer og overskudd råolje produksjonskapasitet., EIA forventer moderat fallende oljepris presset til å dukke opp i begynnelsen av andre kvartal 2021, når globale olje-produksjon er ventet å stige, og føre varelager til å tegne i et langsommere tempo. Brent spot priser er prognosen for gjennomsnittlig $51/b løpet av andre halvdel av 2021. Oppover prispress reemerge i prognosen i 2022 som et resultat av globale olje-beholdning trekker akselererende sammenlignet med den andre halvparten av 2021.,

den Globale økonomiske utviklingen og mange usikkerheter rundt den pågående COVID-19 pandemi i de kommende månedene kunne presse oljeprisen er høyere eller lavere enn EIA gjeldende pris værvarsel. Denne prisen banen reflekterer globale olje-forbruk øker med 6% fra 2020 nivåer for å nå et gjennomsnitt på 97.8 millioner b/d i 2021 og med ytterligere 3% i 2022. Men denne prognosen er avhengig av pris på bestander som er vaksinert og måten forbruk av olje endringer i oppførsel når bestandene er mye vaksinert., Varigheten av og tilslutning til, den nyeste målrettet OPEC+ produksjon kutt også er fortsatt usikkert. Til slutt, i hvilken grad de AMERIKANSKE skifer industrien svarer til de nye relative styrke i oljeprisen sammenlignet med deres siste nedturer i April vil påvirke oljeprisen banen i de kommende kvartalene.

EIA prognoser West Texas Intermediate (WTI) crude oil prisene vil gjennomsnittlig ca $3/b mindre enn Brent priser i 2021 og $4/b-mindre enn Brent priser i 2022., Denne prisen over er basert på EIA ‘ s forutsetning om at den aktuelle redusert rabatt på WTI Brent av $2/b på gjennomsnittet i andre halvdel av 2020 reflekterer betydelig nedgang i AMERIKANSKE råolje produksjon og redusert tilgjengelige volumer av AMERIKANSKE råolje for eksport til fjerntliggende markeder i forhold til andre globale standarder. Som det globale markedet justerer til redusert etterspørsel og produksjon nivåer, EIA forventer spredning for å gå tilbake til $4/b-av andre halvdel av 2022 basert på den relative kostnaden for eksport USA, råolje fra Cushing distribusjonssenter til Asia, sammenlignet med kostnaden av eksport av Brent råolje fra Nordsjøen til Asia.