- Text

- Probleme

- Obiective de Realizare

- Completați spațiile libere

- variante Multiple

- Glosar

Tabelul de porțiunea de deschidere a acestui capitol o distincție între investițiile în titluri de creanță și investițiile în titluri de capital. Atenția este acum îndreptată spre detaliile specifice ale contabilității investițiilor în titluri de capital., Titlurile de capital deduc o cerere de proprietate investitorului și includ investiții în acțiuni de capital, precum și opțiuni de achiziționare a acțiunilor. Metoda contabilă pentru o investiție în titluri de capital depinde în primul rând de nivelul investiției.

majoritatea investițiilor în titluri de capital sunt relativ mici, oferind investitorului mai puțin de o participație de 20%. În mod normal, aceste investiții sunt insuficiente pentru a oferi investitorului dreptul de a controla sau de a influența în mod semnificativ societatea în care s-a investit., Scopurile pentru astfel de investiții mai mici variază; este suficient să spunem că obiectivul final este, de obicei, să profităm de aprecierea prețurilor și de dividende. Astfel de investiții pot fi de scurtă sau lungă durată.

investițiile pe termen scurt în titluri de capital au fost incluse în Capitolul 6, iar această prezentare se aplică, de asemenea, investițiilor pe termen lung. Adică, modul de contabilizare a investițiilor pe termen scurt și pe termen lung (Cele „în general sub nivelul de 20%”) nu variază., Investiția este raportată în bilanț la valoarea justă, iar modificările de valoare sunt înregistrate în venituri în fiecare perioadă. Singura diferență notabilă este că investițiile pe termen scurt ar fi prezentate în secțiunea de active curente a unui bilanț, în timp ce investițiile pe termen lung ar fi poziționate în categoria investițiilor pe termen lung.

Metoda punerii În echivalență

Un investitor poate achiziționa destul de proprietate în stoc de o altă companie pentru a permite exercitarea de „influență semnificativă” peste care s-a investit compania., De exemplu, investitorul are o anumită direcție asupra politicii corporative și poate influența alegerea consiliului de administrație și alte chestiuni de guvernanță corporativă și luarea deciziilor. În general, se consideră că acest lucru se întâmplă atunci când o companie deține mai mult de 20% din stocul celeilalte. Cu toate acestea, decizia finală cu privire la existența unei influențe semnificative rămâne o chestiune de judecată bazată pe o evaluare a tuturor faptelor și circumstanțelor.,

Un investitor poate achiziționa destul de proprietate în stoc de o altă companie pentru a permite exercitarea de „influență semnificativă” peste care s-a investit compania., De exemplu, investitorul are o anumită direcție asupra politicii corporative și poate influența alegerea consiliului de administrație și alte chestiuni de guvernanță corporativă și luarea deciziilor. În general, se consideră că acest lucru se întâmplă atunci când o companie deține mai mult de 20% din stocul celeilalte. Cu toate acestea, decizia finală cu privire la existența unei influențe semnificative rămâne o chestiune de judecată bazată pe o evaluare a tuturor faptelor și circumstanțelor.,

odată ce există o influență semnificativă, principiile contabile general acceptate impun ca investiția să fie contabilizată prin metoda punerii în echivalență. Ajustările valorii de piață nu sunt de obicei utilizate atunci când se utilizează metoda punerii în echivalență. În cercurile globale, termenul „investiții asociate” ar putea fi utilizat pentru a descrie investițiile prin metoda capitalului propriu.

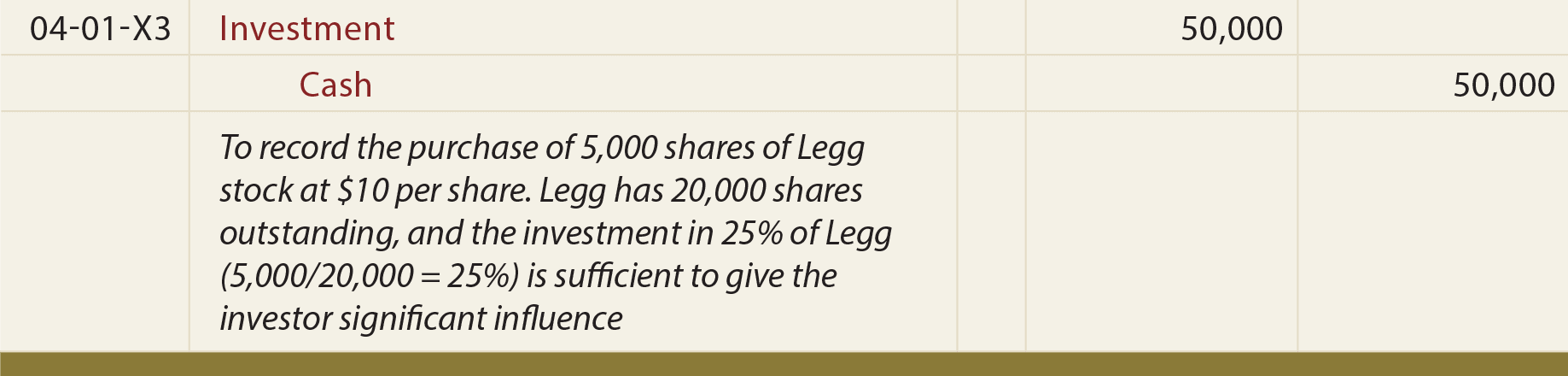

cu metoda capitalului propriu, contabilitatea unei investiții urmărește” capitalul propriu ” al entității în care s-a investit., Adică, atunci când entitatea în care s-a investit câștigă bani (și înregistrează o creștere corespunzătoare a capitalului propriu), investitorul își va înregistra cota din profitul respectiv (și invers pentru o pierdere). La contabilizarea inițială începe prin înregistrarea investiție la cost:

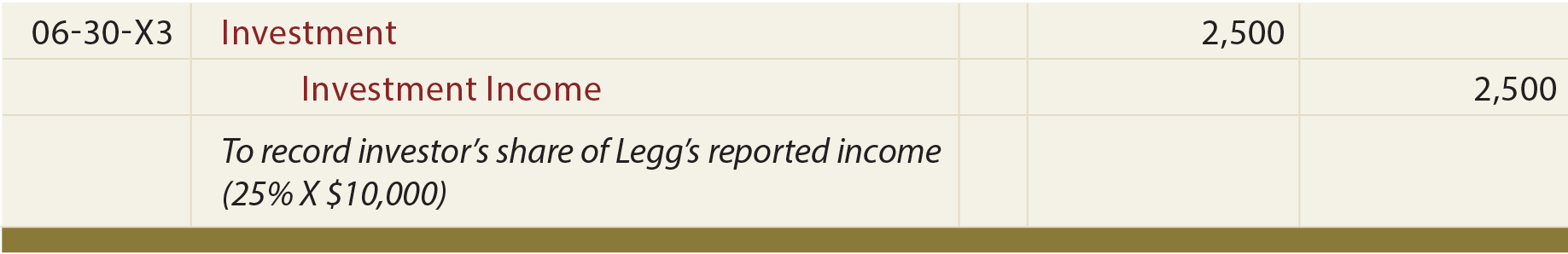

Apoi, să presupunem că Legg rapoarte de venituri pentru perioada de trei luni încheiată la 30 iunie, 20X3, în valoare de 10.000 de dolari., Investitorul ar înregistra simultan sale „share” acestei raportat venituri după cum urmează:

Important, această intrare determină cont de Investiții pentru a crește cu cota-parte a investitorului din care s-a investit creșterea de capitaluri proprii (de exemplu, Legg de capital a crescut de 10.000 de dolari, iar intrarea cauze investitorului cont de Investiții pentru a crește cu 2.500 de dolari),, astfel, numele de „metoda punerii în echivalență.”Observați, de asemenea, că creditul determină investitorul să recunoască venituri de $2,500, corespunzând din nou cotei sale din veniturile raportate de Legg pentru perioada respectivă., Desigur, o pierdere ar fi raportată în mod opus.

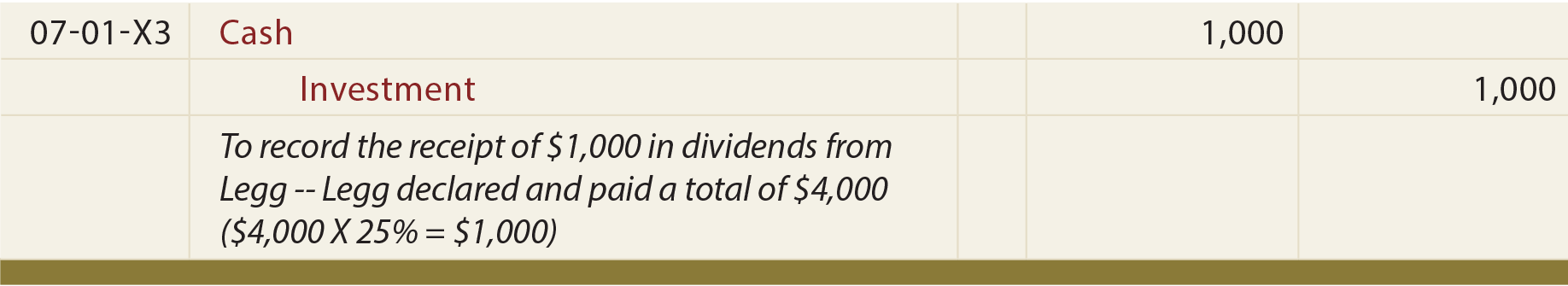

când Legg plătește dividende (și își scade capitalul propriu), investitorul va trebui să-și reducă contul de investiții, după cum se arată mai jos.

intrarea De mai sus se bazează pe ipoteza că Legg declarat și plătit 4.000 de dolari dividende. Aceasta tratează dividendele ca o rentabilitate a investiției (nu venituri, deoarece venitul este înregistrat așa cum este câștigat, mai degrabă decât atunci când este distribuit)., În cazul dividendelor, se consideră că reducerea capitalului propriu al entității în care s-a investit este satisfăcută cu o reducere proporțională corespunzătoare a contului de investiții din registrele investitorului.