getty

din punct de vedere Istoric, cel mai bine este să se evite obligațiuni atunci când banca centrală este tipărirea de bani ca un nebun. Mai multe numerar poate duce la inflație, care poate duce la rate ale dobânzii mai mari—și a pus un amortizor pe orice exploatații cu rată fixă.dar nu toate obligațiunile sunt idei proaste. Unii au cupoane lor bifați mai mare cu rate. Alții vă pot oferi chiar și partea superioară a unui stoc!, Să trecem în revistă veniturile fixe centrate pe SUA, începând cu „Latrina” și lucrând până la obligațiunile de calitate „penthouse” care plătesc până la 8% astăzi.Trezoreriile SUA: pentru 0,5%, de ce?Trezoreriile de zece ani plătesc doar 0.5% sau cam așa cum scriu. Pune un milion de dolari în ele, și le-ați luat un enorm 5.000 dolari sau cam asa ceva în „nivel de sărăcie” venituri. O întoarcere tristă.sigur, vă puteți bucura de un pic de creștere dacă ratele continuă să se miște mai jos. Dar acesta este un mod greu de a face o viață, să nu mai vorbim de o pensionare.,cel mai bun moment pentru a cumpăra Trezoreriile americane a fost la începutul anilor 1980, când ratele dobânzilor au atins punctul culminant, iar rata fixă ridicată a fost destinată să arate bine pe drum!

Floaters: prea devreme pentru 0.8% (și 5.9%)

la fel cum există un timp și loc pentru a cumpăra Trezoreriile din SUA, același lucru este valabil și pentru obligațiunile cu rată variabilă. Aceste investiții sport de calitate puturos că propriile lor randamente bifa mai mare ca ratele de creștere.

problema de a le cumpăra astăzi? Tarifele nu cresc încă. Și până când decolează, suntem la fel de bine-off umplutura de numerar sub saltele noastre ca suntem cumpararea floaters.,

să ne uităm la cele mai populare ETF în spațiu, iShares Floating Rate Bond ETF (FLOT) FLOT . Se plătește doar 0.8% astăzi. Iar mediocritatea nu se oprește aici, pentru că fondul a obținut randamente totale de doar 13% în ultimii nouă ani.în Plus, investitorii au primit un caz de palpitații cardiace grave la începutul acestui an, când cumpărătorii FLOT au dispărut!

CEF-urile cu rată variabilă sunt un pariu mai bun, dar, din nou, vrem să le menținem atunci când ratele cresc (sau, chiar înainte de decolare).

un CEF, cum ar fi Fondul de venit cu rată variabilă Eaton Vance (EFT), este un pariu mai bun., În primul rând, fondul plătește 5.9%, un salariu de dividende viabil. În al doilea rând, EFT vă poate păstra veniturile (și NAV) protejate pe măsură ce ratele cresc.acum EFT face OK atunci când ” rangebound.”Puteți vedea” randamentul total ” violet de mai jos față de randamentul Trezoreriei de 10 ani în portocaliu. EFT a returnat 60% pe perioada de opt ani începând din 2012 și terminând la începutul acestui an!cu toate acestea, este un pic mai devreme pe EFT. Am prefera să-l deținem pe măsură ce tarifele cresc, și pe această notă, vă voi ține la curent.Munis: ar putea fi de până la 8.,4% în partea de sus Categorie fiscală

trezoreriile sunt sigure și plictisitoare, cu randamente subsol și cu susul limitat, și este prea devreme pentru plutitori. Deci, unde să te întorci pentru mai mult randament și cu susul? Obligațiuni municipale.obligațiunile municipale sau” muni ” colectează venituri din finanțarea proiectelor precum drumurile cu taxă Din Denver și renovarea unui centru de Convenții din Chicago. În ciuda temerilor legate de titlu, este posibil să fi citit despre valorile implicite muni de-a lungul anilor (în Puerto Rico, de exemplu), acestea sunt de fapt cele mai sigure obligațiuni pe care le puteți cumpăra, altele decât Trezoreriile americane. Ratele implicite sunt destul de mici—un infinitezimal 0.1% la 0.2%!,un fond bun muni își va întoarce randamentul curent. Pentru un ETF precum popularul iShares National Muni Bond ETF (MUB) asta înseamnă doar 1.2% astăzi. noi contrarienii preferăm să ne cumpărăm munis prin intermediul CEFs (fonduri închise). Un CEF ca Nuveen Amt-Free Muni Credit Fund (NVG) este un mod mai bun pe termen lung pentru a juca munis. Și nu este o surpriză, pentru că Nuveen este nașul sectorului Muni CEF. Managerul de portofoliu Paul Brennan primește apelul telefonic timpuriu la multe dintre cele mai bune oferte.NVG produce 5% astăzi, dar amintiți-vă, acesta este un aluat federal scutit de taxe., Dacă sunteți un filer comun în grupul de impozitare de top, acesta este un randament echivalent fiscal de 8.4%. Frumos.desigur, veți dori să urmăriți exploatațiile muni dacă ratele cresc într-adevăr. Deocamdată, cele mai bune CEF-uri sunt o modalitate bună de a ascunde banii.

Corporates: un echilibru 5%

Fed scaun Jay Powell știe unde randamentul este la. Când Jay tipărește facturi noi, le pune în fonduri de obligațiuni corporative, cum ar fi iShares High Yield Corporate Bond ETF (HYG) HYG . Fondul plătește 4.,9% astăzi, și Jay știe că nu trebuie să vă faceți griji cu privire la riscul de credit, deoarece el poate pur și simplu să oprească orice obligațiuni tulburate el însuși (cu mai multe greenback-uri nou tipărite, desigur!)

de la începuturile sale din 2007, HYG și-a „întors randamentul” cu randamente anuale de 5% pe an. Nu este rău, nu grozav, dar suficient de bun pentru a dubla aproape un $10K inițial.

mă simt pentru investitorul nostru sărac HYG de mai sus, care trebuie să se ocupe de palpitații cardiace grave la fiecare cinci până la șapte ani. Cumpărătorii de obligațiuni nu cred că se înscriu pentru acest lucru atunci când apucă un „randament sigur al obligațiunilor.,”Cu toate acestea, cu Fed ca noul prieten al lui HYG, 5% ar trebui să aibă mai puțină dramă înainte.

randamente”preferate” de până la 7,5%

majoritatea investitorilor și managerilor de bani Cunosc corporații. Mai puțini știu despre preferreds.uita-te dincolo de stocul comun și veți vedea preferreds. Corporațiile le eliberează periodic pentru a strânge bani. Aceste aspecte plătesc, în general, dividende care primesc prioritate față de cele plătite pe acțiuni comune (un beneficiu frumos în perioadele economice fragile ca acestea).dividendele pe preferreds sunt de obicei mai mari decât pe verii lor comune, de asemenea., În această lume „rata dobânzii zero”, aceasta este o calitate destul de dulce.

În luna Mai, mi Contrarian Venituri Raport de abonați a primit-o de 5,2%, creștere de plată de la noastre Flaherty & Crumrine Dinamic Preferat & Fond de Venituri (DFP) (la 0.15 dolari pe actiune pe lună). Plățile noastre din iunie și iulie au fost „doar statice”, dar, nu vă temeți, tocmai am primit o altă majorare de la DFP.cea mai recentă excursie pe jos este un teribil 10% ” er, ducându-ne la $0.,165 pe lună:

DFP 2020 Dividende Plătite (și Viitoare)

Contrarian Outlook

cei De la Flaherty & Crumrine au declarat, de asemenea, lunare mai mari plăți pentru luna septembrie și octombrie. Aș anticipa că DFP va continua să plătească rata mai mare pentru viitorul previzibil (cu excepția unei alte majorări, desigur!) care echivalează cu un randament dulce de 7,5%.,obligațiunile convertibile, cum ar fi acțiunile preferate, plătesc dobânzi regulate. În acest fel, se comportă ca niște legături. Le cumpărați și „blocați” plățile regulate ale cupoanelor.

dar convertibile sunt, de asemenea, ca opțiuni de stoc în care acestea pot fi „convertite” de la o obligațiune la o cotă de stoc de către titular. Deci, vă puteți gândi la ele ca la obligațiuni cu o creștere asemănătoare stocului.

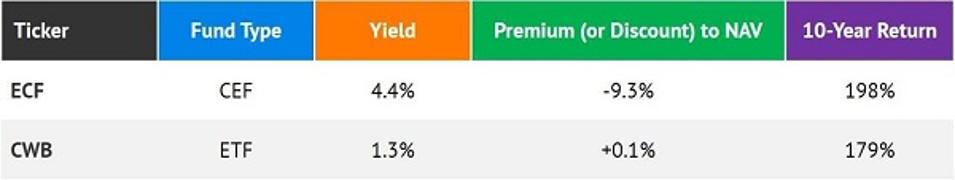

SPDR Barclays Capital Convertible Bond ETF (CWB) este cel mai popular vehicul principal (citit: comercializat pe scară largă) pentru achiziționarea de convertibile. Se plătește doar 1.3% astăzi., O idee mai bună este creșterea și venitul Ellsworth (ECF), care plătește 4.4% și tranzacționează cu o reducere de 9% la NAV (în timp ce vărul său ETF CWB tranzacționează la par).

Contrarian Outlook

vezi o temă recurentă în bond-land? Pentru fiecare ETF pe care mulți investitori îl cunosc destul de bine, există o mie corespunzătoare pe care ar trebui să o cumpere în schimb!Brett Owens este strateg șef de investiții pentru Outlook Contrarian., Pentru mai multe idei de venituri mari, obțineți copia gratuită ultimul său raport special: portofoliul dvs. de pensionare anticipată: 7% dividende în fiecare lună pentru totdeauna.

dezvăluire: nici unul