- tekst

- problemy

- osiągnięcia celów

- wypełnij puste pola

- wielokrotnego wyboru

- Słowniczek

Tabela z część otwierająca niniejszego rozdziału rozróżnia się między inwestycjami w dłużne papiery wartościowe a inwestycjami w udziałowe papiery wartościowe. Zwrócono teraz uwagę na szczegółowe szczegóły dotyczące rozliczania inwestycji w kapitałowe papiery wartościowe., Udziałowe papiery wartościowe wnioskują o prawo własności do inwestora i obejmują inwestycje w akcje kapitałowe, a także opcje nabycia akcji. Metoda rozliczania inwestycji w udziałowe papiery wartościowe zależy przede wszystkim od poziomu inwestycji.

większość inwestycji w kapitałowe papiery wartościowe jest stosunkowo niewielka, co daje inwestorowi mniej niż 20% udziałów. Inwestycje te są zwykle niewystarczające, aby dać inwestorowi prawo do kontroli lub znaczącego wpływu na spółkę, w której dokonano inwestycji., Cele dla takich mniejszych inwestycji są różne; wystarczy powiedzieć, że ostatecznym celem jest zwykle zysk z aprecjacji cen i dywidend. Takie inwestycje mogą mieć charakter krótko – lub długoterminowy.

krótkoterminowe inwestycje w udziałowe papiery wartościowe zostały ujęte w rozdziale 6, a ta prezentacja ma również zastosowanie do inwestycji długoterminowych. Oznacza to, że sposób rozliczania inwestycji krótko – i długoterminowych (tych „na ogół poniżej poziomu 20%”) Nie jest różny., Inwestycja jest wykazywana w bilansie według wartości godziwej, a zmiany wartości księgowane są w przychodach każdego okresu. Jedyną istotną różnicą jest to, że inwestycje krótkoterminowe zostaną przedstawione w bieżącej części bilansu aktywów, podczas gdy inwestycje długoterminowe zostaną umieszczone w kategorii inwestycji długoterminowych.

metoda Kapitałowa

inwestor może nabyć wystarczającą ilość własności akcji innej spółki, aby umożliwić wywieranie „znacznego wpływu” na spółkę, w której dokonano inwestycji., Na przykład inwestor ma pewien kierunek polityki korporacyjnej i może wpływać na wybór rady dyrektorów i inne kwestie ładu korporacyjnego i podejmowania decyzji. Zasadniczo uważa się, że ma to miejsce, gdy jedno przedsiębiorstwo posiada więcej niż 20% akcji drugiego przedsiębiorstwa. Jednak ostateczna decyzja o istnieniu znaczącego wpływu pozostaje kwestią osądu opartego na ocenie wszystkich faktów i okoliczności.,

inwestor może nabyć wystarczającą ilość własności akcji innej spółki, aby umożliwić wywieranie „znacznego wpływu” na spółkę, w której dokonano inwestycji., Na przykład inwestor ma pewien kierunek polityki korporacyjnej i może wpływać na wybór rady dyrektorów i inne kwestie ładu korporacyjnego i podejmowania decyzji. Zasadniczo uważa się, że ma to miejsce, gdy jedno przedsiębiorstwo posiada więcej niż 20% akcji drugiego przedsiębiorstwa. Jednak ostateczna decyzja o istnieniu znaczącego wpływu pozostaje kwestią osądu opartego na ocenie wszystkich faktów i okoliczności.,

po pojawieniu się istotnego wpływu, ogólnie przyjęte zasady rachunkowości wymagają, aby inwestycja była rozliczana metodą praw własności. Korekty wartości rynkowej zwykle nie są wykorzystywane, gdy stosowana jest metoda Kapitałowa. W kręgach globalnych termin „inwestycje stowarzyszone” może być używany do opisania inwestycji w metodzie kapitałowej.

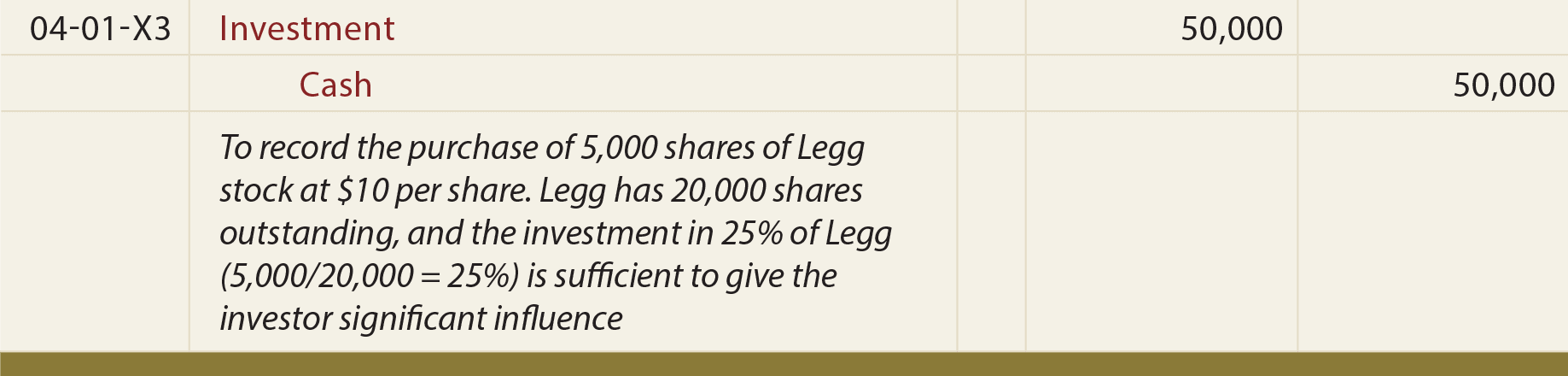

przy użyciu metody kapitałowej księgowanie inwestycji uwzględnia „kapitał własny” jednostki, w której dokonano inwestycji., Oznacza to, że gdy jednostka, w której dokonano inwestycji, zarabia pieniądze (i doświadcza odpowiedniego wzrostu kapitału własnego), inwestor zarejestruje swój udział w tym zysku (i odwrotnie w przypadku straty). Początkowe rozliczenie rozpoczyna się od zapisania inwestycji według kosztu:

następnie należy założyć, że Legg zgłasza przychody za okres trzech miesięcy kończący się 30 czerwca, 20X3, w wysokości 10 000 USD., Co ważne, wpis ten powoduje wzrost rachunku inwestycyjnego o udział inwestora we wzroście kapitału własnego jednostki, w której dokonano inwestycji (tj. kapitał Legg wzrósł o 10 000 USD, a wpis ten powoduje wzrost rachunku inwestycyjnego o 10 000 USD). wzrost o 2500 USD), stąd nazwa ” metoda Kapitałowa.”Zauważ również, że kredyt powoduje, że inwestor uznaje dochód w wysokości 2500 USD, ponownie odpowiadający jego udziałowi w przychodach Legg za dany okres., Oczywiście strata byłaby zgłaszana w odwrotny sposób.

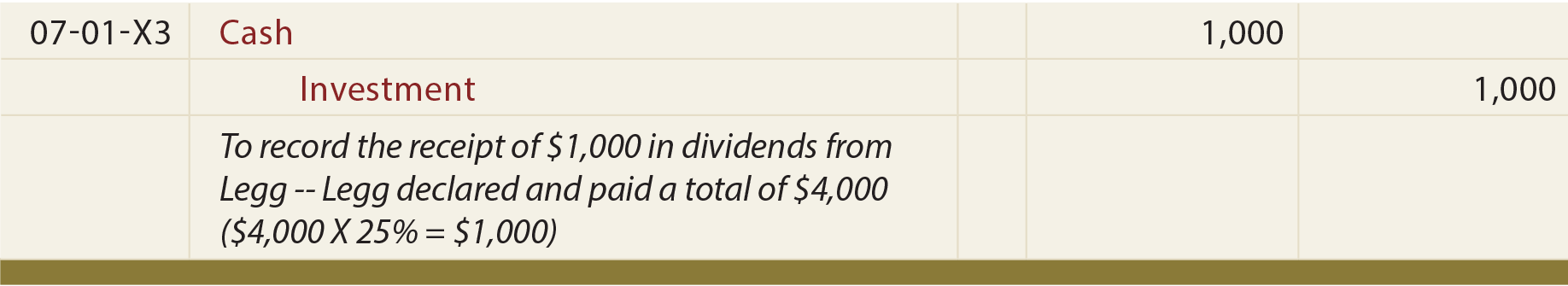

gdy Legg wypłaci dywidendy (i zmniejszy swój kapitał), inwestor będzie musiał zmniejszyć swój rachunek inwestycyjny, jak pokazano poniżej.

powyższy wpis opiera się na założeniu, że Legg zadeklarował i wypłacił dywidendę w wysokości 4000 USD. Traktuje to dywidendy jako zwrot z inwestycji (a nie dochód, ponieważ dochód jest rejestrowany w taki sposób, w jaki został zarobiony, a nie w momencie podziału)., W przypadku dywidend należy uznać, że zmniejszenie kapitału własnego jednostki, w której dokonano inwestycji, jest spełnione z odpowiednim proporcjonalnym zmniejszeniem rachunku inwestycyjnego w księgach inwestora.