Global liquid fuels

Global liquid fuels supply and consumption patterns kende in 2020 twee verschillende perioden als gevolg van de covid-19 wereldwijde pandemie en de daarmee samenhangende economische effecten. Van begin 2020 tot eind mei was de daling van het olieverbruik groter dan de daling van de olieproductie, wat resulteerde in een stijging van de wereldwijde olievoorraden met 1,2 miljard vaten., De sterke stijging van de voorraden droeg ertoe bij dat de maandelijkse gemiddelde spotprijs van Brent-olie in April daalde tot $18 per vat (b), De laagste reële prijs sinds februari 1999. Echter, gedurende een groot deel van de tweede helft van het jaar, stijgende olieconsumptie, verminderde Ruwe olie productie van leden van de organisatie van de olie-exporterende landen (OPEC) en haar partners (OPEC+), en lagere Amerikaanse ruwe olie productie veroorzaakt voorraden te dalen, duwen Brent prijzen tot een maandelijks gemiddelde van $50/b in December.,

MEB voorspelt dat het mondiale olieverbruik en-productie in 2021 en 2022 zullen stijgen en dat de mondiale olievoorraden gedurende een groot deel van die periode zullen blijven dalen. EIA verwacht dat de Brent-prijzen de komende twee jaar gemiddeld $53/b zullen bedragen.

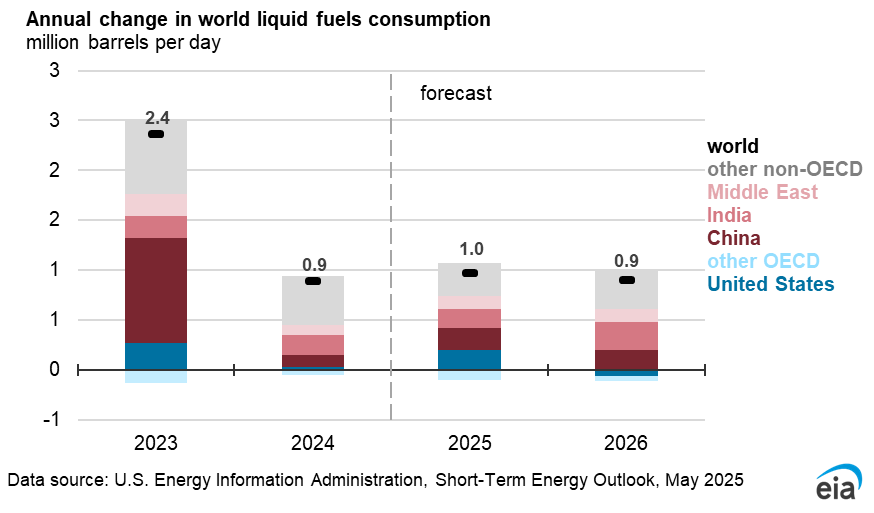

wereldwijd verbruik van aardolie en andere vloeibare brandstoffen. Uit voorlopige gegevens en schattingen blijkt dat het wereldwijde verbruik van vloeibare brandstoffen in 2020 met 9,0 miljoen vaten per dag (b/d) is gedaald, de grootste jaarlijkse daling van de MEB-gegevens die teruggaat tot 1980. De MEB voorspelt dat het verbruik met 5 zal stijgen.,6 miljoen b/d in 2021 en 3,3 miljoen b / d in 2022. De verwachte stijging van het verbruik van vloeibare brandstoffen is het gevolg van een stijging van het mondiale bruto binnenlands product (BBP) en een verschuiving naar pre-pandemische reispatronen, met name eind 2021 en in 2022. Op basis van gegevens en prognoses van Oxford Economics gaat de MEB ervan uit dat het mondiale BBP in 2020 met 3,9% is gedaald en dat het in 2021 met 5,4% en in 2022 met 4,3% zal groeien. Ondanks de voorspelling van de MEB dat het verbruik in 2021 zal toenemen, keert het wereldwijde verbruik van aardolie en andere vloeibare brandstoffen pas begin 2022 terug naar het niveau van 2019.,in de prognose van

wordt ervan uitgegaan dat de zakelijke activiteiten en het reizen over het algemeen het hele jaar zullen blijven toenemen. De MEB schat dat het wereldwijde verbruik van vloeibare brandstoffen is gedaald tot 80,6 miljoen b/d in April 2020, toen de reacties op de covid-19-pandemie in een groot deel van de wereld het ernstigst waren. De MEB schat dat het wereldwijde olieverbruik zich in December heeft hersteld tot 95,5 miljoen b/d, een stijging ten opzichte van April, maar nog steeds 6,8 miljoen b/d lager was dan in December 2019. De stijgende covid-19-infecties in het vierde kwartaal van 2020 vertraagden het herstel van het olieverbruik., De MEB schat dat het wereldwijde verbruik van vloeibare brandstoffen in het vierde kwartaal van 2020 gemiddeld 95,4 miljoen b/d bedroeg, een stijging van slechts 0,6 miljoen b/d ten opzichte van September.

EIA verwacht dat de recente toename van covid-19-infecties, het opnieuw opleggen van enkele beperkingen en de voortdurende veranderingen in het consumentengedrag als gevolg van de pandemie de wereldwijde olievraag in de eerste helft van 2021 zullen blijven beïnvloeden. Ondanks de onzekerheid keert de economische activiteit in de prognose terug naar het pre-pandemische niveau in 2021, deels als gevolg van de uitrol van vaccins., Als gevolg daarvan zal het tempo van de olieconsumptie in belangrijke mate afhangen van de productie en distributie van effectieve vaccins op wereldschaal.

het herstel van de vraag naar aardolie zal ook per aardolieproduct verschillen. Onder aardolieproducten is het vliegtuigbrandstofverbruik in 2020 bijzonder sterk gedaald, en de EIA gaat ervan uit dat het wereldwijde vliegtuigbrandstofverbruik tot eind 2022 onder het niveau van 2019 zal blijven. De EIA verwacht dat het vliegtuigbrandstofverbruik in China en de Verenigde Staten sneller zal terugkeren naar het pre-pandemische niveau dan in de meeste andere regio ‘ s., Volgens de prognose van de MEA zal het verbruik van koolwaterstofgasvloeistoffen (HGL) in 2021 en 2022 hoger zijn dan in 2020. Mer verwacht dat de petrochemische productie-activiteit zal bijdragen aan de groei van het HGL-verbruik in de prognose. Deze groei wordt voornamelijk geassocieerd met de capaciteit van lichte petrochemische kraakinstallaties die online in China komt en de voorspelde groei van het HGL-verbruik in de VS.,

op procentuele basis verwacht de MEB dat de groei van het olieverbruik redelijk gelijk zal zijn tussen de landen van de organisatie voor Economische Samenwerking en ontwikkeling (OESO) en niet-OESO-landen. Volgens de MEB-prognoses zal de olievraag in 2021 sneller groeien, omdat de economie en het olieverbruik minder worden beïnvloed door reizen en andere reacties op COVID-19 dan in 2020. De verwachte olievraag blijft groeien, maar in 2022 in een gematigder tempo, aangezien de effecten van de beperkingen en gedragsveranderingen in 2020 vervagen en de olievraag steeds meer wordt gedreven door economische groei., Verwacht wordt dat het verbruik van niet-OESO-vloeibare brandstoffen in 2021 met 3,1 miljoen b/d (6%) en in 2022 met 1,6 miljoen b/d (3%) zal toenemen. China en India leiden tot groei van het verbruik van vloeibare brandstoffen buiten de OESO. Volgens de MEB-prognoses zal het verbruik in China in 2021 met 0,9 miljoen b/d (6%) en in 2022 met 0,4 miljoen b/d (3%) toenemen, en zal het verbruik in India in 2021 met 0,5 miljoen b/d (12%) en in 2022 met 0,2 miljoen b/d (4%) toenemen.

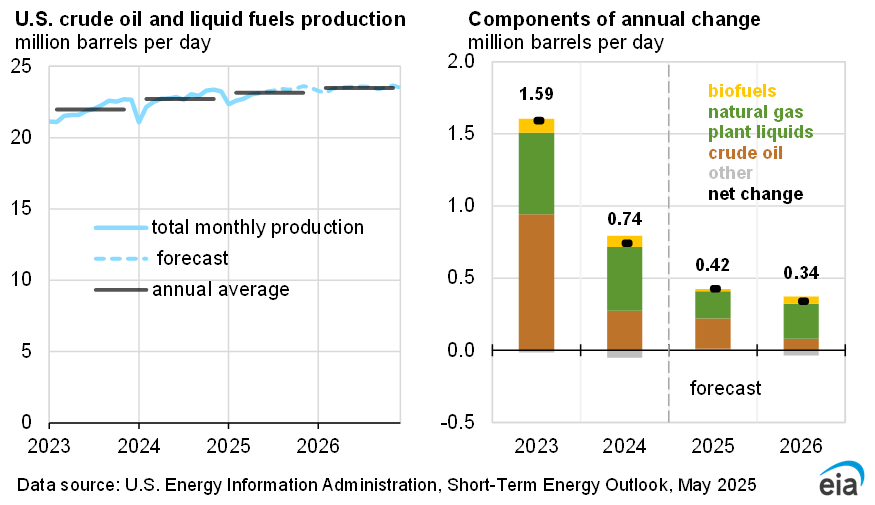

niet‐OPEC productie van aardolie en andere vloeibare brandstoffen. De MEB schat dat de niet-OPEC-productie voor 2020 als geheel met 2 is gedaald.,3 miljoen b / d vanaf 2019 niveaus. Meer dan 90% van deze daling kwam van de drie grootste niet-OPEC-producenten: de Verenigde Staten, Rusland en Canada. De niet-OPEC-productie was het laagste van het jaar in het tweede kwartaal, maar de productie begon in het derde kwartaal te stijgen toen de wereldwijde vraag naar olie steeg. MEB verwacht dat de productie van niet-OPEC-aardolie en andere vloeibare brandstoffen in 2021 met 1,2 miljoen b/d zal toenemen. In 2022 verwacht EIA dat de niet-OPEC-productie met 2,3 miljoen b/d zal stijgen en daarmee de productieniveaus van 2019 zal overtreffen., Canada en Brazilië voorspellen de groei van de niet-OPEC-productie in 2021 en Rusland en de Verenigde Staten zullen de groei in 2022 leiden.

EIA verwacht dat de totale productie van vloeibare brandstoffen in Canada in 2020 met 0,2 miljoen b/d is gedaald. Deze daling is het gevolg van zowel 2019 door de overheid bestelde productiebeperkingen in Alberta die doorgingen tot 2020 als economische stilleggingen als gevolg van de lage olieprijzen en de dalende vraag naar olie-export. Eind oktober kondigde de regering van Alberta aan dat ze zou stoppen met het vaststellen van maandelijkse olieproductiegrenzen., Hoewel de regering haar regelgevende autoriteit zal uitbreiden om de olieproductie te beperken tot December 2021, zal het pauzeren van productiebeperkingen producenten in staat stellen om de beschikbare exportpijpleidingcapaciteit te gebruiken. Eind 2020 schat de MEB dat de meeste stilgelegde productie als gevolg van de reacties op COVID-19 is hersteld, sneller dan eerder werd geraamd. In 2021 verwacht EIA dat de Canadese productie met 0,4 miljoen b / d zal stijgen en het eerste kwartaal van 2020 zal overtreffen, gedreven door de verwijdering van door de overheid bevolen beperkingen en uitbreidingen van eerder uitgestelde Oil sands-projecten., De MEB verwacht niet dat er tijdens de prognoseperiode nieuwe upstreamprojecten in Canada online zullen komen. De eventuele extra produktie van ruwe aardolie zal afkomstig zijn van uitbreidingen of het debottlenecken van bestaande projecten. De verwachte productie in Canada groeit met 0,1 miljoen b / d in 2022.de Braziliaanse productie van aardolie en andere vloeibare brandstoffen groeide in 2020 met 0,2 miljoen b/d en zal naar verwachting in 2021 met 0,4 miljoen b/d en in 2022 met 0,2 miljoen b/d toenemen. In April 2020 kondigde de nationale oliemaatschappij van Brazilië, Petroleo Brasileiro, S. A. (Petrobras), een productievermindering van 0 aan.,2 miljoen b / d als reactie op de covid-19 pandemie. Echter, weken na deze aankondiging, Petrobras draaide deze bezuinigingen omdat de vraag naar ruwe olie export bleef sterk, vooral voor de export naar Azië. Zelfs als andere Latijns-Amerikaanse olieproducenten zagen dalingen in 2020, olieproductie bleef groeien in Brazilië, als gevolg van de voortdurende stijging van de productie op drijvende, productie, opslag, en lossen schepen (FPSO ‘ s) online gebracht vóór 2020 en de record productie in het bijzonder op het Buzios veld., Een FPSO, P-70, kwam online in de tweede helft van 2020, wat extra volumes opleverde. Nieuwe FPSO-eenheden zullen naar verwachting in de loop van de prognoseperiode toenemen, met name op de velden Sepia, Mero en Buzios. Elk van deze FPSO ‘ s heeft een productiecapaciteit van 180.000 b/d.

na de Verenigde Staten is Rusland de op een na grootste producent van vloeibare brandstoffen van niet-OPEC-landen. De MEB verwacht dat de productie in Rusland in 2021 en 2022 zal groeien na een sterke daling in 2020, omdat de OPEC + – overeenkomst, waarin Rusland deelneemt, de productie van ruwe olie beperkt., Rusland kende in 2020 de grootste daling van de productie van vloeibare brandstoffen onder de OPEC+ – producenten: een daling van 1,0 miljoen b/d ten opzichte van de productie in 2019. De MEB verwacht dat de Russische productie van vloeibare brandstoffen in 2021 met 0,1 miljoen b/d en in 2022 met 0,9 miljoen b/d zal toenemen. Nadat de OPEC + – overeenkomst begin 2022 afloopt, verwacht men dat de Russische productie in April 2022 zal terugkeren naar 11,5 miljoen b/d, bijna hetzelfde niveau als in het eerste kwartaal van 2020.

MEB verwacht ook een productiegroei in Noorwegen in 2021 en 2022., Het Noorse ministerie van aardolie en energie heeft unilaterale productielimieten vastgesteld op het Noorse continentaal plat van juni tot December 2020. De productiebeperkingen op bestaande velden hebben de start van nieuwe velden vertraagd en de groei van de totale vloeistofproductie in 2020 beperkt tot minder dan 0,3 miljoen b/d. na het verstrijken van de productielimieten voorspelt Meia een productiegroei van 0,2 miljoen b/d in 2021 en 0,1 miljoen b/d in 2022, omdat bestaande velden de productie verhogen en nieuwe velden online komen, waaronder het sterk vertraagde Martin Linge-veld., De opmars op nieuwe terreinen in 2021 zal bijdragen tot de jaarlijkse groei in zowel 2021 als 2022. Het Johan Sverdrup-veld, dat in 2020 de belangrijkste motor was voor de groei van de Noorse productie, zal ook bijdragen aan de groei in 2021, 2022 en daarna. EIA voorspelt dat Fase 1 van het Johan Sverdrup veld zal terugkeren naar zijn pre-COVID-19 piekproductie van 470.000 b/d in het begin van 2021 en deze zal overtreffen voor het einde van 2021. Daarnaast staat Fase 2 van het Johan Sverdrup-veld gepland om in het vierde kwartaal van 2022 online te komen en meer dan 0,2 miljoen b/d-productie op volle capaciteit toe te voegen.,

MEB verwacht dat de productie van vloeibare brandstoffen in Mexico in 2021 en 2022 het sterkst zal dalen onder niet-OPEC-landen. Mexico stemde in met 100.000 b / d van de olieproductie bezuinigingen in het kader van de April OPEC + overeenkomst. Mexico weigerde om de bezuinigingen te verlengen afgelopen juni, en Mexico tijdelijk gestabiliseerd productie in 2020 na eerdere jaren van dalingen als Petroleos Mexicanos ‘ s (PEMEX) gericht op verschillende prioritaire gebieden voor ontwikkeling. Mexico ‘ s vloeibare brandstoffen productie gemiddeld 1,9 miljoen b / d in 2020, bijna onveranderd ten opzichte van 2019. De MEB verwacht dat de olieproductie in 2021 zal dalen tot 1.,8 miljoen b / d, zelfs als PEMEX ‘ s prioriteitsgebieden doorgaan met het opvoeren van de productie en de ixachi en de ichalkil / Pokoch projecten online komen. Deze output is onvoldoende om dalingen van PEMEX ‘ s oudere velden te compenseren, in het bijzonder het Maloob-veld. Meia verwacht dat de Mexicaanse olieproductie in 2022 gemiddeld 1,7 miljoen b/d zal bedragen, als gevolg van PEMEX ‘ s financiële beperkingen en aanhoudende grote dalingen op volwassen gebieden.

OPEC productie van aardolie en andere vloeibare brandstoffen., De productieverminderingen van de OPEC+ in April 2020 (verlengd in juni), samen met een recordniveau van verstoring van de olievoorziening, hebben de voorraadopbouw die het gevolg was van de historische daling van de vraag in het tweede kwartaal van 2020, teruggedraaid. Nadat de mondiale olievoorraden in het tweede kwartaal van 2020 naar schatting 7,5 miljoen b/d bedroegen, daalden de voorraden in de tweede helft van 2020. De hoge mate van naleving door de OPEC-leden van de Overeenkomst inzake productievermindering heeft bijgedragen tot de dalende voorraden. De MEB schat dat de ruwe olieproductie van de OPEC in 2020 gemiddeld 25,6 miljoen b/d bedroeg, een daling met 3.,7 miljoen b / d vanaf 2019 en het laagste jaargemiddelde voor de OPEC-productie van ruwe olie sinds 2002.

de ruwe olieproductie van de OPEC bereikte een dieptepunt van 23,6 miljoen b / d in het derde kwartaal van 2020. De terugkeer van de productie van ruwe olie in Libië en elders in het vierde kwartaal van 2020, gecombineerd met een versoepeling van de productiebeperkingen van de OPEC naarmate de wereldwijde vraag naar olie steeg, droeg er echter toe bij dat de productie steeg tot 24,9 miljoen b/d in het vierde kwartaal., op 5 januari 2021 kondigde de OPEC+ in februari en maart een bescheiden stijging van de productie uit Rusland en Kazachstan aan (in totaal 75.000 b/d per maand). Saudi-Arabië kondigde aan dat het vrijwillig de productie zou verminderen met een extra 1,0 miljoen b / d in februari en maart, wat resulteert in een lagere totale OPEC+ prognose productie in het eerste kwartaal van 2021 dan Meia eerder had verwacht.

De herziene OPEC + – overeenkomst voorziet nog steeds in hogere productiedoelstellingen in 2021., De MEB verwacht dat de OPEC de productie zal blijven beperken, maar in mindere mate, aangezien de productie tot 2021 wordt versoepeld door de stijging van de wereldwijde vraag naar olie. Volgens de MEB zal de ruwe olieproductie van de OPEC in 2021 gemiddeld 27,2 miljoen b/d bedragen, een stijging van 1,6 miljoen b/d ten opzichte van 2020. Aangezien de OPEC + – overeenkomst in April 2022 afloopt, verwacht de MEB dat de OPEC-productie in 2022 verder zal toenemen. MEB voorspelt dat de ruwe olieproductie van de OPEC in 2022 gemiddeld 28,2 miljoen b/d zal bedragen, een stijging van 1,1 miljoen b/d., Meia gaat ervan uit dat de huidige Amerikaanse sancties voor Iran en Venezuela van kracht blijven. Venezuela ‘ s productie daalt versneld in 2020 nadat de Amerikaanse regering medio februari nieuwe sancties heeft opgelegd aan Rosneft Trading. Bovendien verminderde de daling van de wereldwijde olievraag na het begin van de covid-19-pandemie de vraag naar Venezuela ‘ s olie verder. De MEB verwacht dat de productie van ruwe olie in Venezuela verder zal dalen.,de productie van ruwe olie in Libië daalde in de eerste vijf maanden van 2020 na de sluiting in januari van vijf exportterminals in Oost-Libië en de pijpleidingen die de olievelden El Sharara en El Feel met die terminals verbinden. Tegen mei 2020 bedroeg de productie van ruwe olie in Libië gemiddeld 80.000 b / d, tegenover 1,2 miljoen b / d eind 2019. Libië ‘ s nationale oliemaatschappij (NOC) opgeheven overmacht op alle havens in September en oktober na een staakt-het-vuren overeenkomst tussen de oostelijke en westerse veiligheidstroepen., Ruwe olievelden heropend en de national oil company snel gestimuleerd olieproductie naar de buurt van de capaciteit in November 2020. De meia-productieprognose voor Libië loopt echter een verhoogd risico als gevolg van de politieke en veiligheidssituatie in Libië, waaronder een gebrek aan overeenstemming over de verdeling van de inkomsten tussen de oostelijke en westelijke facties.

EIA schat dat de OPEC-productie van andere vloeistoffen is gedaald tot gemiddeld 5,0 miljoen b/d in 2020, tegenover 5,4 miljoen b / d in 2019., De daling van de productie in 2020 was het gevolg van een geringere productie van vloeistoffen als gevolg van een daling van de productie van ruwe olie. De MEB verwacht dat deze daling samen met de OPEC+ – productiestijgingen zal omkeren.

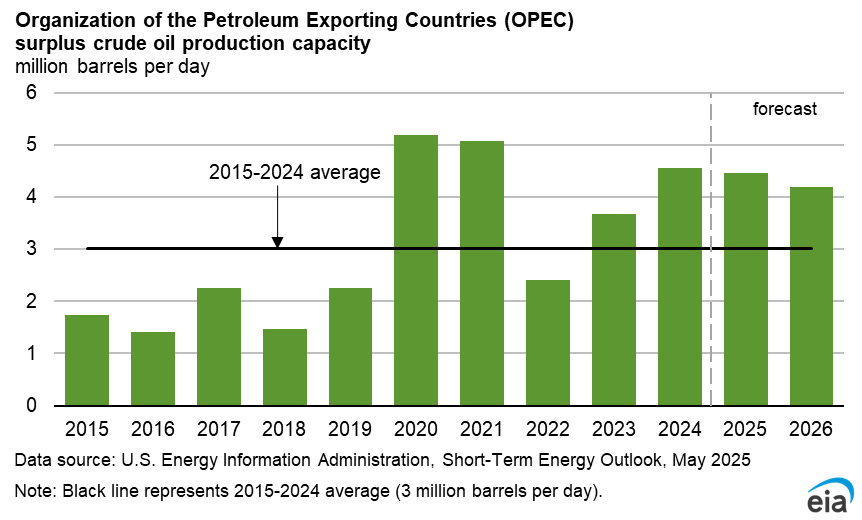

MEB schat dat de OPEC een overschot heeft aan productiecapaciteit voor ruwe olie, die in 2019 gemiddeld 2,5 miljoen b/d bedroeg, in 2020 gemiddeld 6,2 miljoen b/d bedroeg (4,0 miljoen b/d meer dan het gemiddelde van 2010-2019) en in het derde kwartaal van 2020 een piek bereikte van 7,9 miljoen b/d. MEB voorspelt dat de jaarlijkse gemiddelde overcapaciteit zal dalen tot 5,1 miljoen b/d in 2021 en 4,1 miljoen b/d in 2022., De fluctuaties in de overcapaciteit zijn een direct gevolg van veranderingen in de productie van ruwe aardolie als gevolg van de OPEC+ – overeenkomst. Deze schattingen bevatten geen extra capaciteit die mogelijk beschikbaar is in Iran die offline is vanwege de Amerikaanse sancties op de olieverkopen van Iran.

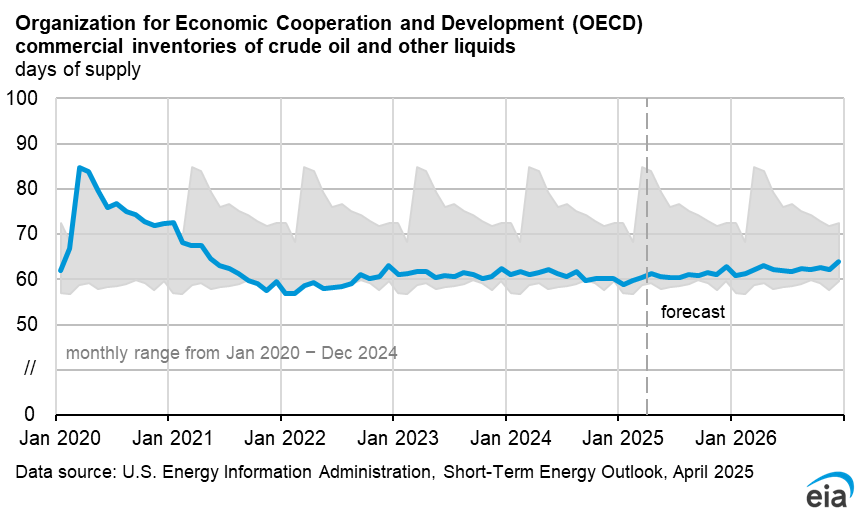

globale aardolie-inventarissen. De EIA schat dat de wereldwijde olievoorraden tussen eind 2019 en mei 2020 met 1,2 miljard vaten zijn gestegen. Echter, van juni tot en met December, de geschatte voorraden daalden met 0,5 miljard vaten., De MEB verwacht dat de mondiale olievoorraden in 2021 en 2022 over het algemeen zullen aantrekken, aangezien de verwachte wereldwijde olievraag geleidelijk blijft terugkeren naar het niveau van vóór de pandemie, waardoor het aanbod sneller toeneemt. Meia verwacht dat de wereldwijde olievoorziening zal stijgen in de prognose, maar vrijwillige productiebeperking van de OPEC+ – producenten, samen met de aanhoudende effecten van lage olieprijzen op de Amerikaanse krappe olieproductie, zal de wereldwijde toename van het aanbod beperken. Als gevolg hiervan verwacht de MEB dat de mondiale olievoorraden in 2021 met 0,6 miljoen b/d en in 2022 met 0,5 miljoen b/d zullen dalen., Dit percentage van de voorraad terug te trekken zou de wereldwijde olie-voorraden 0,3 miljard vaten hoger aan het einde van 2022 dan ze waren aan het einde van 2019.

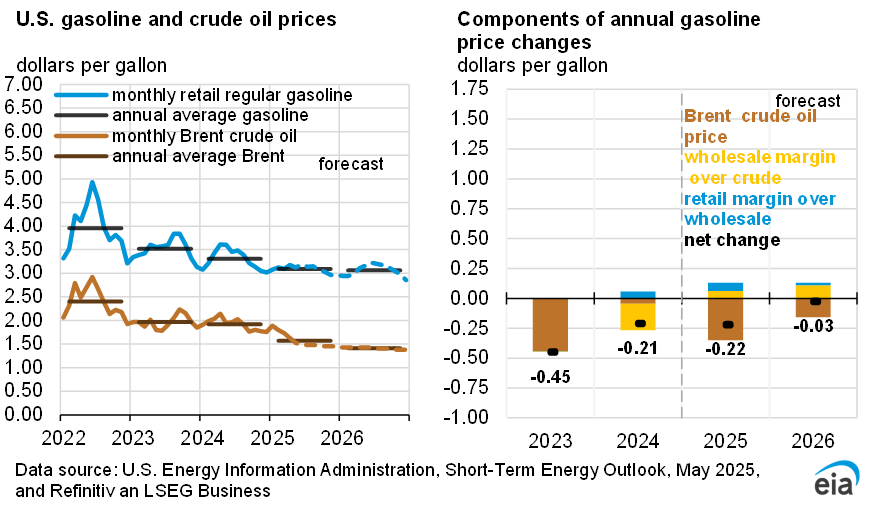

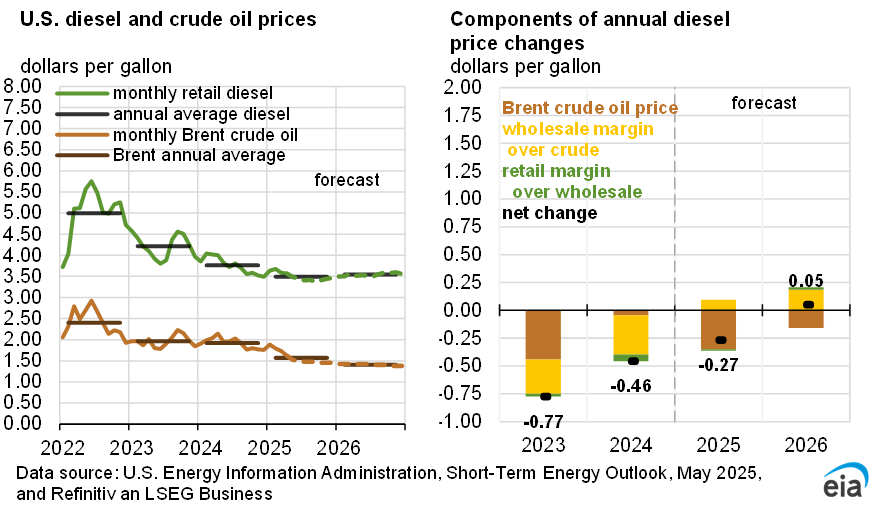

prijzen van ruwe olie. Brent ruwe olie prijzen verhandeld binnen een breed scala in 2020. Na een gemiddelde van $ 64 / b in januari 2020, daalden de Brent-prijzen tot een gemiddelde van $ 18 / b in April, de laagste maandelijkse gemiddelde prijs in reële termen sinds februari 1999. De lage prijzen waren het gevolg van een aanzienlijke daling van het olieverbruik die een sterke stijging van de wereldwijde olievoorraden veroorzaakte., De Brent-prijzen stegen echter gedurende een groot deel van de rest van 2020, omdat de stijgende olievraag en de verminderde productie ervoor zorgden dat de wereldwijde olievoorraden daalden. Brent prijzen stegen tot een maandelijks gemiddelde van $ 50 / b in December, deels als gevolg van de verwachtingen van toekomstig economisch herstel op basis van voortdurend nieuws over de levensvatbaarheid van meerdere covid-19 vaccins. De Brent-prijzen bereikten begin januari hun hoogste niveau in 10 maanden nadat Saoedi-Arabië aankondigde een maand unilaterale verlaging van de productie van ruwe olie voor Februari, die een aanvulling is op zijn OPEC+ – verbintenissen.,

EIA verwacht dat de Brent-olieprijzen in zowel 2021 als 2022 gemiddeld 53 dollar/b zullen bedragen. De unilaterale verlaging van Saoedi-Arabië betekent dat de mondiale oliemarktbalansen begin 2021 strakker zullen zijn dan de MEB eerder had verwacht. De MEB verwacht dat de mondiale olievoorraden in het eerste kwartaal van 2021 met 2,3 miljoen b/d zullen dalen, wat volgens de MEB zal bijdragen tot een gemiddelde Brentprijs van $56/b.

ondanks de stijgende olieprijzen begin 2021 verwacht de MEB nog steeds dat de opwaartse prijsdruk gedurende de prognoseperiode beperkt zal blijven vanwege de hoge mondiale olievoorraden en de overtollige productiecapaciteit voor ruwe olie., De MEB verwacht dat er vanaf het tweede kwartaal van 2021 een matige neerwaartse druk op de olieprijzen zal ontstaan, wanneer de mondiale olieproductie naar verwachting zal stijgen en de voorraden in een trager tempo zullen aantrekken. Brent spot prijzen worden verwacht om gemiddeld $ 51 / b in de tweede helft van 2021. De opwaartse druk op de prijzen neemt in de prognoses in 2022 opnieuw toe als gevolg van een versnelling van de wereldwijde olieinventaris in vergelijking met de tweede helft van 2021.,

mondiale economische ontwikkelingen en talrijke onzekerheden rond de aanhoudende covid-19-pandemie in de komende maanden kunnen de olieprijzen hoger of lager doen uitvallen dan de huidige MEB-prijsprognose. Dit prijspad weerspiegelt het wereldwijde olieverbruik dat ten opzichte van 2020 met 6% is gestegen tot gemiddeld 97,8 miljoen b/d in 2021 en met nog eens 3% in 2022. Maar deze voorspelling is afhankelijk van de snelheid waarmee populaties worden gevaccineerd en de manier waarop het olieconsumptiegedrag verandert zodra populaties op grote schaal worden gevaccineerd., Ook de duur van en de naleving van de meest recente gerichte OPEC+ – productiebeperkingen blijft onzeker. Ten slotte zal de mate waarin de Amerikaanse schalieindustrie reageert op de recente relatieve sterkte van de olieprijzen in vergelijking met hun recente dieptepunten in April het olieprijspad in de komende kwartalen beïnvloeden.

MEA voorspelt dat de gemiddelde ruweolieprijzen van West Texas (WTI) ongeveer $3/b lager zullen zijn dan de Brentprijzen in 2021 en $4/b lager dan de Brentprijzen in 2022., Deze prijsverlaging is gebaseerd op de veronderstelling van de MEA dat de huidige verminderde korting van WTI aan Brent van gemiddeld $2/b in de tweede helft van 2020 een weerspiegeling is van aanzienlijke dalingen in de productie van ruwe olie in de VS en van de verminderde beschikbare hoeveelheden ruwe olie in de VS voor de export naar verre markten ten opzichte van andere wereldwijde benchmarks. Naarmate de wereldmarkt zich aanpast aan de verminderde vraag en productie, verwacht de MEB dat de spread zal terugkeren naar $4 / b in de tweede helft van 2022 op basis van de relatieve kosten van de export van de VS., Ruwe olie uit de Cushing distribution hub naar Azië, vergeleken met de kosten van de export van Brent ruwe olie uit de Noordzee naar Azië.