Combustibili liquidi globali

I modelli di fornitura e consumo di combustibili liquidi globali hanno vissuto due periodi distinti nel 2020 a seguito della pandemia globale di COVID-19 e dei suoi effetti economici associati. Dall’inizio di 2020 fino alla fine di maggio, il calo del consumo di petrolio ha superato il calo della produzione di petrolio e ha portato a un aumento delle scorte globali di petrolio di 1.2 miliardi di barili., Il forte aumento delle scorte ha contribuito al calo medio mensile del prezzo spot del greggio Brent a 18 dollari al barile (b) in aprile, il prezzo più basso in termini reali dal febbraio 1999. Tuttavia, durante gran parte della seconda metà dell’anno, l’aumento del consumo di petrolio, la riduzione della produzione di greggio da parte dei membri dell’Organizzazione dei Paesi esportatori di petrolio (OPEC) e dei suoi partner (OPEC+) e la minore produzione di greggio statunitense hanno causato un calo delle scorte, spingendo i prezzi del Brent a una media mensile di $50/b a dicembre.,

La VIA prevede che il consumo e la produzione globali di petrolio aumenteranno durante il 2021 e il 2022 e che le scorte globali di petrolio continueranno a diminuire durante gran parte di quel periodo. EIA prevede che i prezzi del Brent saranno in media $53 / b nei prossimi due anni.

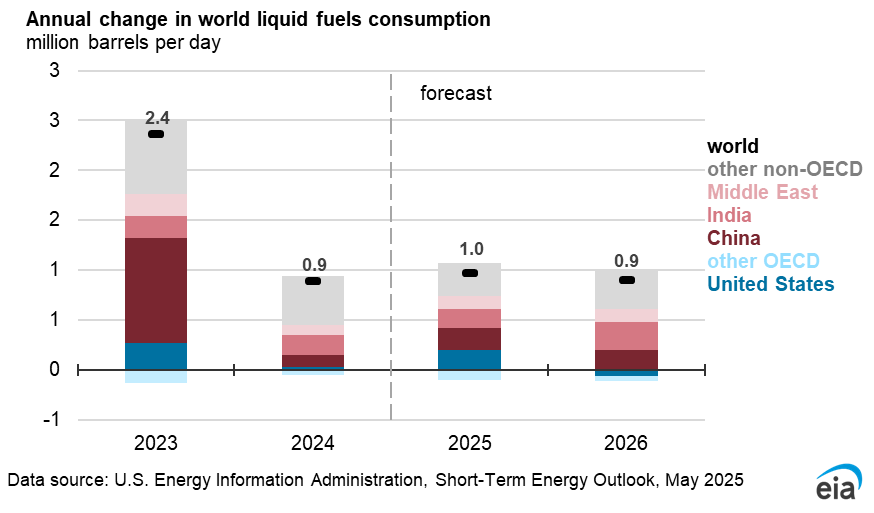

Consumo globale di petrolio e altri combustibili liquidi. I dati preliminari e le stime indicano che il consumo globale di combustibili liquidi è diminuito di 9,0 milioni di barili al giorno (b/d) nel 2020, il più grande calo annuale dei dati VIA che risale al 1980. VIA prevede che il consumo aumenterà del 5.,6 milioni di b / d nel 2021 e di 3,3 milioni di b / d nel 2022. Il previsto aumento del consumo di combustibili liquidi deriva dall’aumento del prodotto interno lordo (PIL) globale e da un passaggio a modelli di viaggio pre-pandemici, in particolare alla fine del 2021 e nel 2022. Sulla base dei dati e delle previsioni di Oxford Economics, VIA ipotizza che il PIL globale sia diminuito del 3,9% nel 2020 e che crescerà del 5,4% nel 2021 e del 4,3% nel 2022. Nonostante la previsione di EIA di un consumo crescente nel 2021, il consumo globale di petrolio e altri combustibili liquidi non tornerà ai livelli del 2019 nelle previsioni fino all’inizio del 2022.,

Le previsioni di VIA presuppongono che l’attività commerciale e i viaggi continueranno generalmente ad aumentare durante tutto l’anno. EIA stima che il consumo globale di combustibili liquidi sia sceso a 80,6 milioni di b / d nell’aprile 2020, quando le risposte alla pandemia di COVID-19 sono state più gravi in gran parte del mondo. EIA stima che il consumo globale di petrolio sia recuperato a 95.5 milioni di b/d entro dicembre, in aumento rispetto ad aprile ma ancora inferiore a 6.8 milioni di b/d rispetto a dicembre 2019. L’aumento delle infezioni da COVID-19 durante il quarto trimestre di 2020 ha rallentato la ripresa del consumo di petrolio., EIA stima che il consumo globale di combustibili liquidi nel quarto trimestre 2020 sia stato in media di 95,4 milioni di b/d, in aumento solo di 0,6 milioni di b / d rispetto al livello di settembre.

EIA prevede che il recente aumento delle infezioni da COVID-19, la ri-imposizione di alcune restrizioni e le continue modifiche ai comportamenti dei consumatori a causa della pandemia continueranno a influenzare la domanda globale di petrolio nella prima metà di 2021. Nonostante l’incertezza, l’attività economica nelle previsioni ritorna ai livelli pre-pandemici nel 2021, in parte a causa della diffusione dei vaccini., Di conseguenza, il ritmo di crescita del consumo di petrolio si baserà, in misura significativa, sulla produzione e sulla distribuzione di vaccini efficaci su scala globale.

Anche la ripresa della domanda di petrolio differirà in base al prodotto petrolifero. Tra i prodotti petroliferi, il consumo di carburante per jet è diminuito in modo particolare in 2020 e VIA presume che il consumo globale di carburante per jet rimarrà al di sotto del livello 2019 fino alla fine di 2022. EIA prevede che il consumo di carburante per jet ritorni ai livelli pre-pandemici più rapidamente in Cina e negli Stati Uniti rispetto alla maggior parte delle altre regioni., La previsione di EIA presuppone che il consumo di idrocarburi gassosi liquidi (HGL) sarà superiore ai livelli 2020 in 2021 e 2022. EIA prevede che l’attività di produzione petrolchimica contribuirà alla crescita del consumo di HGL nelle previsioni. Questa crescita è principalmente associata alla capacità di cracking petrolchimico di alimentazione leggera che viene online in Cina e prevede una crescita del consumo di HGL negli Stati Uniti.,

Su base percentuale, VIA prevede che la crescita del consumo di petrolio sia abbastanza uniforme tra i paesi dell’Organizzazione per la cooperazione e lo sviluppo economico (OCSE) e i paesi non OCSE. EIA prevede che la domanda di petrolio crescerà più velocemente in 2021 poiché l’economia e il consumo di petrolio sono meno influenzati dai viaggi e da altre risposte alla COVID-19 rispetto a 2020. Previsione la domanda di petrolio continua a crescere, ma a un ritmo più moderato in 2022, poiché gli effetti delle restrizioni e dei cambiamenti comportamentali di 2020 svaniscono e la domanda di petrolio è sempre più guidata dalla crescita economica., Previsione Il consumo di combustibili liquidi non OCSE aumenta di 3,1 milioni di b / d nel 2021 (6%) e di 1,6 milioni di b/d (3%) nel 2022. Cina e India guidano la crescita del consumo di combustibili liquidi non OCSE. EIA prevede che il consumo in Cina crescerà di 0,9 milioni di b/d (6%) nel 2021 e di 0,4 milioni di b/d (3%) nel 2022, e il consumo in India è previsto crescere di 0,5 milioni di b/d (12%) nel 2021 e di 0,2 milioni di b/d (4%) nel 2022.

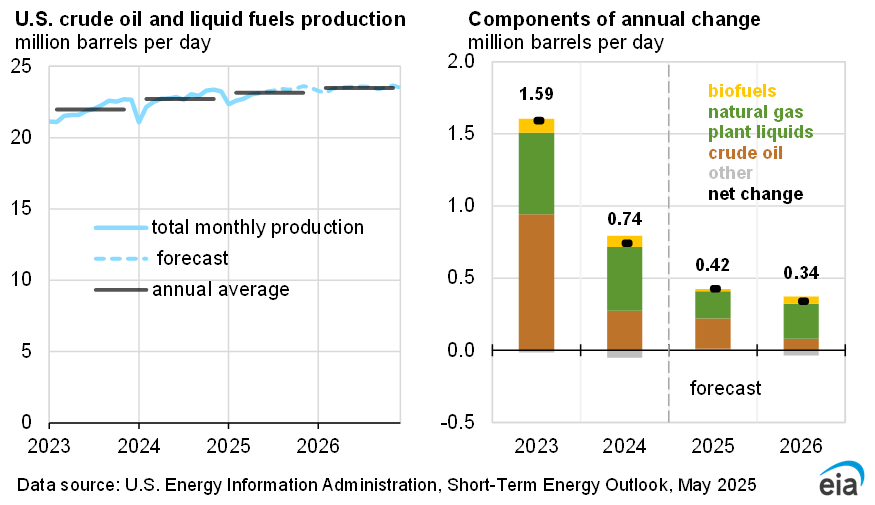

Produzione non OPEC di petrolio e altri combustibili liquidi. EIA stima che per il 2020 nel suo complesso, la produzione non OPEC sia diminuita del 2.,3 milioni di b / d dai livelli 2019. Oltre il 90% di questo calo è venuto dai tre maggiori produttori non OPEC: Stati Uniti, Russia e Canada. La produzione non OPEC è stata la più bassa dell’anno durante il secondo trimestre, ma la produzione ha iniziato a salire nel terzo trimestre con l’aumento della domanda globale di petrolio. EIA prevede che la produzione di petrolio non OPEC e altri combustibili liquidi aumenterà di 1,2 milioni di b/d in 2021. In 2022, VIA prevede che la produzione non OPEC aumenti di 2.3 milioni di b / d, superando i livelli di produzione 2019., Canada e Brasile guidano le previsioni di crescita della produzione non OPEC nel 2021 e Russia e Stati Uniti guideranno la crescita nel 2022.

EIA prevede che la produzione totale di combustibili liquidi in Canada sia diminuita di 0,2 milioni di b / d in 2020. Questa diminuzione è il risultato di entrambi i tagli alla produzione ordinati dal governo 2019 in Alberta che sono continuati in 2020 e di chiusure guidate dall’economia a causa dell’effetto dei bassi prezzi del petrolio e del calo della domanda di esportazioni di petrolio. Alla fine di ottobre, il governo dell’Alberta ha annunciato che avrebbe smesso di fissare limiti mensili di produzione di petrolio., Sebbene il governo estenderà la sua autorità di regolamentazione per ridurre la produzione di petrolio fino a dicembre 2021, la sospensione dei tagli alla produzione consentirà ai produttori di utilizzare la capacità disponibile di pipeline di esportazione. A partire dalla fine del 2020, EIA stima che la maggior parte della produzione chiusa a seguito delle risposte al COVID-19 sia stata ripristinata, più velocemente di quanto stimato in precedenza. In 2021, EIA prevede che la produzione del Canada aumenti di 0.4 milioni di b / d e superi il primo trimestre della produzione 2020, guidato dalla rimozione delle riduzioni ordinate dal governo e dalle espansioni dei progetti di sabbie bituminose precedentemente differiti., EIA non si aspetta che nuovi progetti upstream vengano online in Canada durante il periodo di previsione. Qualsiasi ulteriore produzione di petrolio greggio deriverà da espansioni o debottlenecking di progetti esistenti. La produzione prevista in Canada cresce di 0,1 milioni di b/d nel 2022.

La produzione brasiliana di petrolio e altri combustibili liquidi è cresciuta di 0,2 milioni di b/d nel 2020, e si prevede che crescerà di 0,4 milioni di b/d nel 2021 e di 0,2 milioni di b / d nel 2022. Nell’aprile 2020, la compagnia petrolifera nazionale del Brasile, Petroleo Brasileiro, S.A. (Petrobras), ha annunciato tagli alla produzione di 0.,2 milioni di b / d in risposta alla pandemia di COVID-19. Tuttavia, settimane dopo questo annuncio, Petrobras ha invertito questi tagli perché la domanda di esportazioni di petrolio greggio è rimasta forte, specialmente per le esportazioni verso l’Asia. Anche se altri produttori di petrolio latinoamericani hanno visto cali in 2020, la produzione di petrolio ha continuato a crescere in Brasile, a causa del continuo aumento della produzione di navi galleggianti, di produzione, di stoccaggio e di scarico (FPSO) portate online prima di 2020 e la produzione record in particolare nel campo di Buzios., Un FPSO, P-70, è venuto online nella seconda metà di 2020, portando volumi aggiuntivi. Si prevede che le nuove unità FPSO aumenteranno durante il periodo di previsione, in particolare nei campi Seppia, Mero e Buzios. Ciascuno di questi FPSO ha una capacità produttiva di 180.000 b/d.

Dopo gli Stati Uniti, la Russia è il secondo produttore di combustibili liquidi tra i paesi non OPEC. EIA prevede che la produzione in Russia crescerà nel 2021 e nel 2022 dopo un forte calo nel 2020 perché l’accordo OPEC+, a cui partecipa la Russia, ha limitato la produzione di petrolio greggio., La Russia ha registrato il più grande calo della produzione di combustibili liquidi in 2020 tra i produttori OPEC+: un calo di 1.0 milioni di b/d dalla produzione 2019. EIA prevede che la produzione di combustibili liquidi in Russia aumenterà di 0,1 milioni di b/d nel 2021 e di 0,9 milioni di b/d nel 2022. Dopo la conclusione dell’accordo OPEC+ all’inizio del 2022, EIA prevede che la produzione russa ritorni a 11,5 milioni di b/d entro aprile 2022, quasi allo stesso livello del primo trimestre del 2020.

La VIA prevede inoltre una crescita della produzione in Norvegia nel 2021 e nel 2022., Il Ministero norvegese del Petrolio e dell’Energia ha emanato limiti unilaterali di produzione sulla piattaforma continentale norvegese da giugno a dicembre 2020. I limiti alla produzione a campi esistenti e ritardato l’avvio di nuovi campi e tenuto crescita in totale la produzione di liquidi nel 2020 a meno di 0,3 milioni di b/d. Dopo la produzione dei limiti di scadenza, EIA previsioni di crescita della produzione di 0,2 milioni di b/d nel 2021 e 0,1 milioni di b/d nel 2022, come i campi esistenti, aumentare la produzione e di nuovi campi sono in linea, tra cui il tanto ritardo Martin Linge campo., La crescita di nuovi settori nel corso del 2021 contribuirà alla crescita su base annua sia nel 2021 che nel 2022. Il campo di Johan Sverdrup, che è stato il principale motore della crescita della produzione norvegese in 2020, contribuirà alla crescita anche in 2021, 2022 e oltre. EIA prevede la fase 1 del campo di Johan Sverdrup per tornare alla sua produzione di picco pre-COVID-19 di 470.000 b / d all’inizio del 2021 e superarla prima della fine del 2021. Inoltre, la fase 2 del campo di Johan Sverdrup dovrebbe entrare in linea nel quarto trimestre di 2022 e aggiungere più di 0.2 milioni di produzione b/d a piena capacità.,

EIA prevede che la produzione di combustibili liquidi in Messico diminuirà di più tra i paesi non OPEC in 2021 e 2022. Il Messico ha accettato di 100.000 b/d di tagli alla produzione di petrolio nell’ambito dell’accordo OPEC + di aprile. Il Messico ha rifiutato di estendere i tagli lo scorso giugno e il Messico ha temporaneamente stabilizzato la produzione in 2020 dopo gli anni precedenti di declino poiché Petroleos Mexicanos (PEMEX) ha mirato a diversi settori prioritari per lo sviluppo. La produzione di combustibili liquidi in Messico è stata in media di 1,9 milioni di b/d in 2020, quasi invariata rispetto a 2019. La VIA prevede che la produzione di petrolio nel 2021 scenderà a 1.,8 milioni di b / d, anche se i campi prioritari di PEMEX continuano ad aumentare la produzione e i progetti Ixachi e Pokalkil/Pokoch sono online. Questo output è insufficiente per compensare i cali dai campi precedenti di PEMEX, in particolare il campo Maloob. EIA prevede che la produzione petrolifera messicana raggiunga in media 1,7 milioni di b / d in 2022, riflettendo i vincoli finanziari di PEMEX e i continui forti cali nei campi maturi.

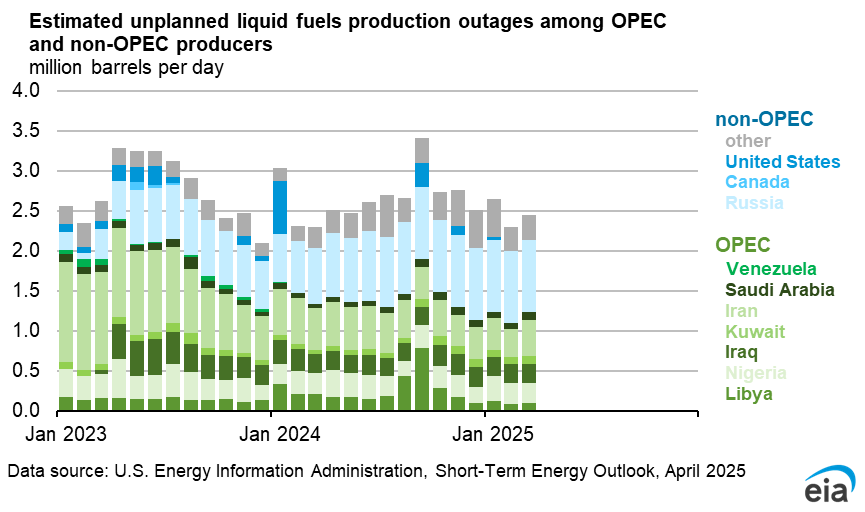

Produzione OPEC di petrolio e altri combustibili liquidi., I tagli alla produzione dell’OPEC + ad aprile 2020 (estesi a giugno), insieme ai livelli record di interruzione dell’offerta di petrolio, hanno invertito le build di inventario derivanti dal calo storico della domanda durante il secondo trimestre di 2020. Dopo che le scorte globali di petrolio si sono accumulate a un tasso stimato di 7,5 milioni di b/d durante il secondo trimestre di 2020, le scorte sono diminuite durante la seconda metà di 2020. L’alto grado di conformità dei membri dell’OPEC all’accordo sul taglio della produzione ha contribuito al calo delle scorte. EIA stima che la produzione di petrolio greggio dell’OPEC sia stata in media di 25,6 milioni di b / d in 2020, in calo di 3.,7 milioni di b / d da 2019 e la media annuale più bassa per la produzione di petrolio greggio OPEC da 2002.

La produzione di petrolio greggio dell’OPEC ha raggiunto un minimo di 23,6 milioni di b / d nel terzo trimestre del 2020. Tuttavia, il ritorno della produzione di greggio in Libia e altrove durante il quarto trimestre di 2020, combinato con un rilassamento dei tagli di produzione dell’OPEC con l’aumento della domanda globale di petrolio, ha contribuito a far salire la produzione a 24.9 milioni di b/d nel quarto trimestre.,

Il 5 gennaio 2021, l’OPEC+ ha annunciato modesti aumenti di produzione da Russia e Kazakistan a febbraio e marzo (per un totale di 75.000 b / d al mese). L’Arabia Saudita ha annunciato che taglierà volontariamente la produzione di ulteriori 1,0 milioni di b / d durante febbraio e marzo, con conseguente riduzione complessiva della produzione prevista dall’OPEC+ nel primo trimestre di 2021 rispetto a quanto previsto in precedenza dall’EIA.

La revisione dell’accordo OPEC+ consente ancora obiettivi di produzione più elevati nel 2021., EIA prevede che l’OPEC continuerà a limitare la produzione, ma in misura minore in quanto rilassa i tagli di produzione fino al 2021 con l’aumento della domanda globale di petrolio. EIA prevede che la produzione di petrolio greggio OPEC sarà in media 27.2 milioni di b / d in 2021, in aumento di 1.6 milioni di b/d da 2020. Con la scadenza dell’accordo OPEC+ prevista per aprile 2022, VIA prevede ulteriori aumenti della produzione OPEC nel 2022. EIA prevede che la produzione di greggio OPEC sarà in media di 28,2 milioni di b / d nel 2022, con un aumento di 1,1 milioni di b/d.

Venezuela, Libia e Iran non sono soggetti all’accordo OPEC+., VIA presuppone che le attuali sanzioni statunitensi rimangano in vigore per l’Iran e il Venezuela. Il calo della produzione venezuelana è accelerato in 2020 dopo che il governo degli Stati Uniti ha imposto nuove sanzioni al trading di Rosneft a metà febbraio. Inoltre, il calo della domanda globale di petrolio dopo l’inizio della pandemia di COVID-19 ha ulteriormente ridotto la domanda di petrolio del Venezuela. EIA prevede un continuo calo della produzione di petrolio greggio in Venezuela nelle previsioni.,

La produzione di greggio della Libia è diminuita durante i primi cinque mesi del 2020 dopo la chiusura di gennaio di cinque terminal di esportazione nella Libia orientale e degli oleodotti che collegano i giacimenti petroliferi di El Sharara e El Feel a tali terminal. A maggio 2020, la produzione di petrolio greggio della Libia era in media di 80.000 b/d, in calo rispetto a 1,2 milioni di b / d alla fine di 2019. La compagnia petrolifera nazionale libica (NOC) ha revocato la forza maggiore su tutti i porti a settembre e ottobre a seguito di un accordo di cessate il fuoco tra le forze di sicurezza orientali e occidentali., I giacimenti di petrolio greggio sono stati riaperti e la National Oil company ha rapidamente aumentato la produzione di petrolio a una capacità vicina a novembre 2020. Tuttavia, le previsioni di produzione in Libia di VIA sono soggette ad un rischio maggiore a causa della situazione politica e di sicurezza in Libia, inclusa la mancanza di un accordo per la condivisione delle entrate tra le fazioni orientale e occidentale.

EIA stima che la produzione OPEC di altri liquidi sia scesa a 5,0 milioni di b/d in media nel 2020, rispetto a 5,4 milioni di b / d nel 2019., Il calo della produzione 2020 è stato determinato da una produzione di liquidi meno associata derivante da una riduzione della produzione di petrolio greggio. EIA prevede che questo declino si invertirà di pari passo con gli aumenti della produzione OPEC+.

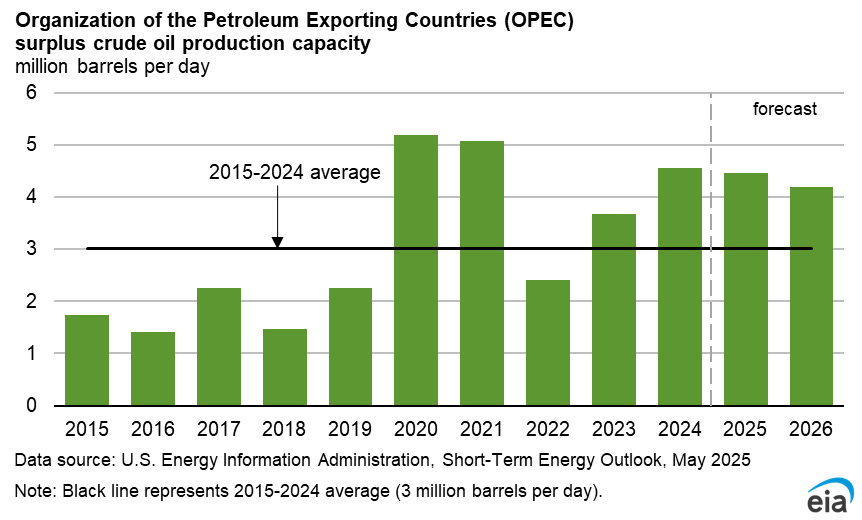

EIA stima che le eccedenze di petrolio greggio della capacità di produzione, che in media 2,5 milioni di b/d nel 2019, una media di 6,2 milioni di b/g nel 2020 (4,0 milioni di b/d oltre il 2010-19 media) e ha raggiunto un picco durante il terzo trimestre del 2020 a 7,9 milioni di b/d. EIA previsioni annuale media del surplus di capacità di declinare il 5,1 milioni di b/d nel 2021 e 4,1 milioni di b/d nel 2022., Le fluttuazioni della capacità eccedentaria sono il risultato diretto dei cambiamenti nella produzione di petrolio greggio in risposta all’accordo OPEC+. Queste stime non includono la capacità aggiuntiva che potrebbe essere disponibile in Iran che è offline a causa delle sanzioni statunitensi sulle vendite di petrolio dell’Iran.

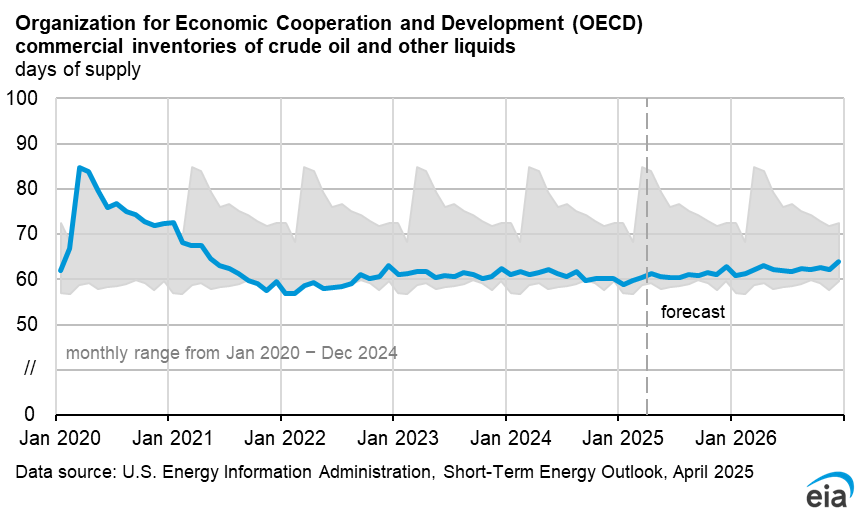

Scorte globali di petrolio. EIA stima che le scorte globali di petrolio siano aumentate di 1,2 miliardi di barili dalla fine di 2019 a maggio 2020. Tuttavia, da giugno a dicembre, le scorte stimate sono diminuite di 0,5 miliardi di barili., EIA prevede che le scorte globali di petrolio si attingano in generale in 2021 e 2022, poiché le previsioni sulla domanda globale di petrolio continuano a tornare gradualmente ai livelli pre-pandemia, superando gli aumenti dell’offerta. EIA prevede che l’offerta globale di petrolio aumenti nelle previsioni, ma la limitazione volontaria della produzione da parte dei produttori OPEC+, insieme agli effetti persistenti dei bassi prezzi del petrolio sulla produzione di petrolio negli Stati Uniti, limiterà gli aumenti dell’offerta globale. Di conseguenza, VIA prevede che le scorte globali di petrolio diminuiscano a un tasso di 0,6 milioni di b/d nel 2021 e di 0,5 milioni di b/d nel 2022., Questo tasso di ritiro delle scorte lascerebbe le scorte di petrolio globali 0.3 miliardi di barili più alte alla fine di 2022 di quanto non fossero alla fine di 2019.

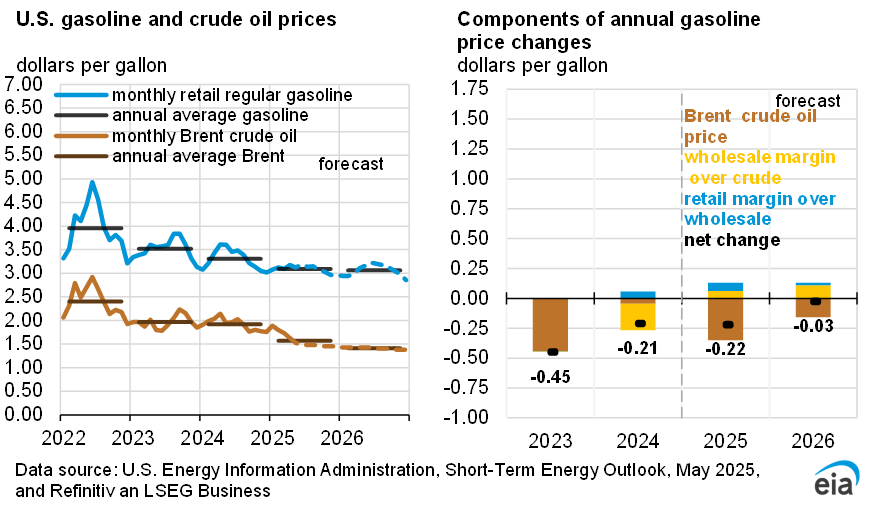

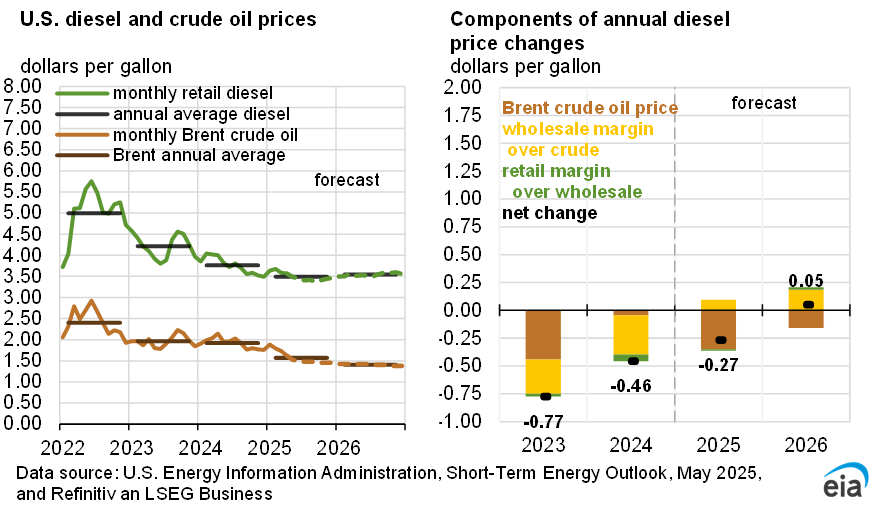

Prezzi del petrolio greggio. I prezzi del greggio Brent sono stati scambiati in un ampio intervallo durante 2020. Dopo una media di $64 / b nel gennaio 2020, i prezzi del Brent sono scesi a una media di April 18/b in aprile, il prezzo medio mensile più basso in termini reali dal febbraio 1999. I bassi prezzi sono stati il risultato di un calo significativo del consumo di petrolio che ha causato un forte aumento delle scorte petrolifere globali., Tuttavia, i prezzi del Brent sono aumentati per gran parte del resto di 2020 perché l’aumento della domanda di petrolio e la riduzione della produzione hanno causato un calo delle scorte globali di petrolio. I prezzi del Brent sono saliti a una media mensile di December 50/b a dicembre, in parte a causa delle aspettative di futura ripresa economica basate sulle continue notizie sulla fattibilità di più vaccini COVID-19. I prezzi del Brent all’inizio di gennaio hanno raggiunto i loro livelli più alti nei mesi 10 dopo che l’Arabia Saudita ha annunciato un taglio unilaterale di un mese alla produzione di greggio per febbraio, in aggiunta ai suoi impegni OPEC+.,

EIA prevede che i prezzi del greggio Brent raggiungano in media $53 / b sia nel 2021 che nel 2022. Il taglio unilaterale dell’Arabia Saudita significa che i saldi del mercato petrolifero globale saranno più stretti all’inizio del 2021 di quanto previsto in precedenza dalla VIA. EIA prevede che le scorte globali di petrolio diminuiranno di 2,3 milioni di b/d nel primo trimestre del 2021, che EIA prevede contribuirà ai prezzi del Brent in media $56/b.

Nonostante l’aumento dei prezzi del petrolio previsto all’inizio del 2021, EIA si aspetta ancora che le pressioni al rialzo dei prezzi siano limitate durante il periodo di previsione a causa, EIA prevede che a partire dal secondo trimestre del 2021 emergeranno moderate pressioni al ribasso sui prezzi del petrolio, quando si prevede un aumento della produzione globale di petrolio e un rallentamento delle scorte. I prezzi spot del Brent sono previsti in media $51 / b durante la seconda metà di 2021. Nel corso del 2022 si sono registrate pressioni al rialzo sui prezzi a seguito dell’accelerazione delle scorte petrolifere a livello mondiale rispetto alla seconda metà del 2021.,

Gli sviluppi economici globali e le numerose incertezze che circondano la pandemia di COVID-19 in corso nei prossimi mesi potrebbero spingere i prezzi del petrolio più alti o più bassi rispetto alle attuali previsioni di prezzo di VIA. Questo andamento dei prezzi riflette un aumento del consumo globale di petrolio del 6% rispetto ai livelli del 2020 per raggiungere una media di 97,8 milioni di b/d nel 2021 e di un ulteriore 3% nel 2022. Ma questa previsione dipende dalla velocità con cui le popolazioni vengono vaccinate e dal modo in cui il comportamento del consumo di petrolio cambia una volta che le popolazioni sono ampiamente vaccinate., Anche la durata e l’adesione agli ultimi tagli mirati alla produzione OPEC+ rimangono incerti. Infine, il grado in cui l’industria statunitense dello scisto risponde alla recente forza relativa dei prezzi del petrolio rispetto ai recenti minimi di aprile influenzerà il percorso del prezzo del petrolio nei prossimi trimestri.

EIA prevede che i prezzi del greggio West Texas Intermediate (WTI) saranno in media di circa $3/b in meno rispetto ai prezzi del Brent nel 2021 e 4 4 / b in meno rispetto ai prezzi del Brent nel 2022., Questo sconto di prezzo si basa sul presupposto di VIA che l’attuale riduzione dello sconto del WTI al Brent di average 2/b in media nella seconda metà del 2020 riflette un calo significativo della produzione di greggio statunitense e una riduzione dei volumi disponibili di greggio statunitense per l’esportazione verso mercati lontani rispetto ad altri benchmark globali. Mentre il mercato globale si adatta alla riduzione della domanda e dei livelli di produzione, VIA prevede che lo spread ritorni a $4/b entro la seconda metà di 2022 in base al costo relativo dell’esportazione negli Stati Uniti, il petrolio greggio dal centro di distribuzione di Cushing in Asia, rispetto al costo di esportazione del petrolio greggio Brent dal Mare del Nord in Asia.