- Testo

- Problemi

- il Raggiungimento degli Obiettivi

- Riempire gli Spazi vuoti

- Scelta Multipla

- Glossario

La tabella dalla parte iniziale di questo capitolo distinto tra gli investimenti in titoli di debito e investimenti in titoli azionari. L’attenzione è ora rivolta ai dettagli specifici della contabilizzazione degli investimenti in titoli azionari., I titoli azionari deducono una rivendicazione di proprietà all’investitore e includono investimenti in azioni di capitale e opzioni per acquisire azioni. Il metodo contabile per un investimento in titoli azionari dipende principalmente dal livello di investimento.

La maggior parte degli investimenti in titoli azionari sono relativamente piccoli, dando all’investitore meno di una quota di proprietà del 20%. Questi investimenti sono normalmente insufficienti per dare all’investitore il diritto di controllare o influenzare in modo significativo la società partecipata., Gli scopi di tali investimenti più piccoli variano; basti dire che l’obiettivo finale è di solito quello di trarre profitto dall’apprezzamento dei prezzi e dai dividendi. Tali investimenti possono essere di breve o lungo termine in natura.

Gli investimenti a breve termine in titoli azionari sono stati coperti nel capitolo 6 e tale presentazione è ugualmente applicabile agli investimenti a lungo termine. Vale a dire, il modo di contabilizzare gli investimenti a breve e lungo termine (quelli “generalmente al di sotto del livello del 20%”) non varia., La partecipazione è riportata in bilancio al fair value e le variazioni di valore sono contabilizzate nel reddito di ciascun periodo. L’unica differenza notevole è che gli investimenti a breve termine sarebbero presentati nella sezione delle attività correnti di un bilancio, mentre gli investimenti a più lungo termine sarebbero posizionati all’interno della categoria degli investimenti a lungo termine.

Il metodo del patrimonio netto

Un investitore può acquisire abbastanza proprietà nel capitale di un’altra società da consentire l’esercizio di ”influenza significativa” sulla società partecipata., Ad esempio, l’investitore ha una certa direzione sulla politica aziendale e può influenzare l’elezione del consiglio di amministrazione e altre questioni di governo societario e processo decisionale. Generalmente, ciò si ritiene che si verifichi quando una società possiede più del 20% delle azioni dell’altra. Tuttavia, la decisione finale sull’esistenza di un’influenza significativa rimane una questione di giudizio basata su una valutazione di tutti i fatti e le circostanze.,

Un investitore può acquisire abbastanza proprietà nel capitale di un’altra società da consentire l’esercizio di ”influenza significativa” sulla società partecipata., Ad esempio, l’investitore ha una certa direzione sulla politica aziendale e può influenzare l’elezione del consiglio di amministrazione e altre questioni di governo societario e processo decisionale. Generalmente, ciò si ritiene che si verifichi quando una società possiede più del 20% delle azioni dell’altra. Tuttavia, la decisione finale sull’esistenza di un’influenza significativa rimane una questione di giudizio basata su una valutazione di tutti i fatti e le circostanze.,

Una volta che è presente un’influenza significativa, i principi contabili generalmente accettati richiedono che l’investimento sia contabilizzato con il metodo del patrimonio netto. Le rettifiche di valore di mercato di solito non vengono utilizzate quando si utilizza il metodo del patrimonio netto. Negli ambienti globali, il termine “investimento associato” potrebbe essere usato per descrivere gli investimenti con il metodo del patrimonio netto.

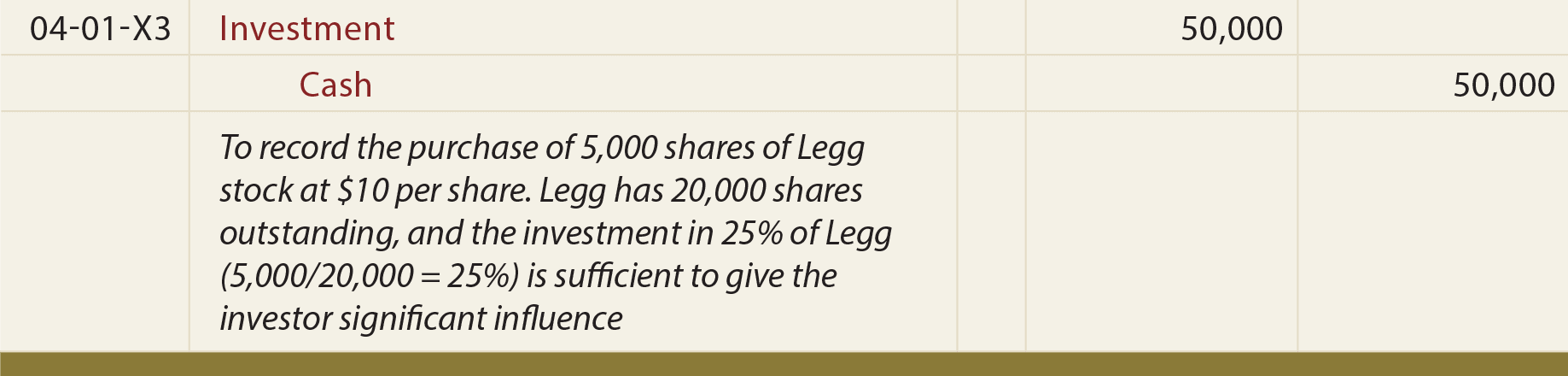

Con il metodo del patrimonio netto, la contabilizzazione di un investimento tiene traccia del “patrimonio netto” della partecipata., Cioè, quando la partecipata fa soldi (e sperimenta un corrispondente aumento del patrimonio netto), l’investitore registrerà la sua quota di tale profitto (e viceversa per una perdita). La contabilità iniziale inizia registrando l’investimento al costo:

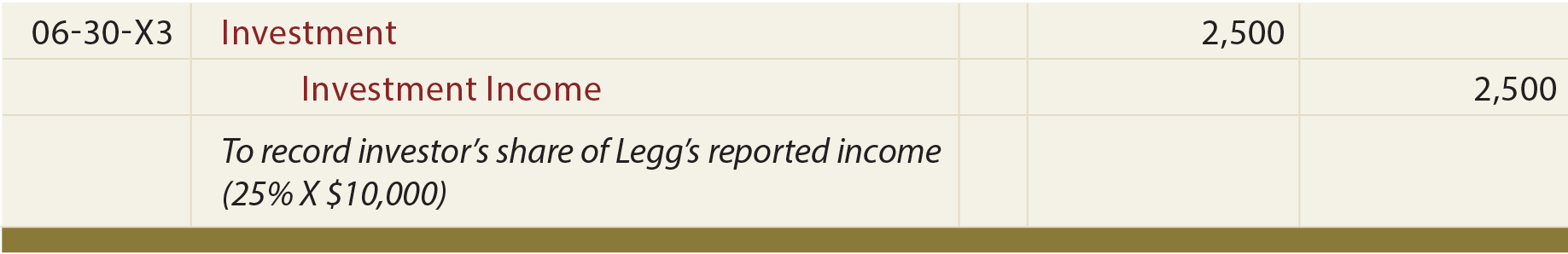

Successivamente, si supponga che Legg riporta un reddito per il periodo di tre mesi che termina il 30 giugno 20X3, per un importo di $10.000., L’investitore avrebbe registrare simultaneamente la sua “quota” di questo ha registrato un utile netto come segue:

Soprattutto, questa voce determina il conto di Investimento per aumentare la quota della partecipata dell’aumento del suo capitale proprio (cioè, Legg, il patrimonio netto è aumentato di $10.000, e la voce fa sì che l’investitore conto Investimenti per aumentare di 2500$)così il nome di “metodo del patrimonio netto.”Si noti, inoltre, che il credito induce l’investitore a riconoscere un reddito di $2.500, ancora una volta corrispondente alla sua quota di reddito riportato di Legg per il periodo., Naturalmente, una perdita sarebbe riportata in modo opposto.

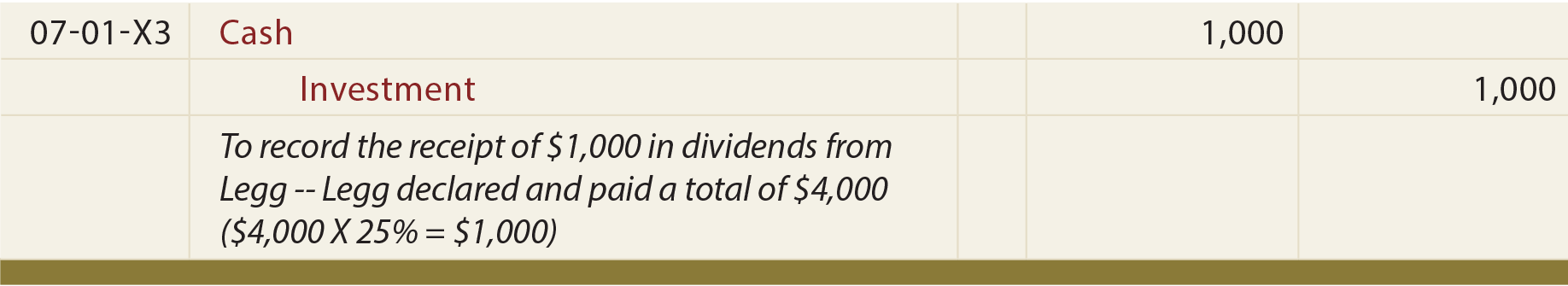

Quando Legg paga i dividendi (e diminuisce il suo patrimonio netto), l’investitore dovrà ridurre il suo conto di investimento come mostrato di seguito.

La voce di cui sopra si basa sul presupposto che Legg dichiarato e pagato un dividendo di $4.000. Questo tratta i dividendi come un ritorno dell’investimento (non reddito, perché il reddito è registrato come è guadagnato piuttosto che quando distribuito)., Nel caso dei dividendi, considerare che la riduzione del patrimonio netto della partecipata è soddisfatta con una corrispondente riduzione proporzionata del conto di investimento sui libri contabili dell’investitore.