getty

Storicamente parlando, è meglio evitare di obbligazioni quando il banca centrale stampa denaro come un matto. Più denaro può portare all’inflazione, che può portare a tassi di interesse più elevati—e mettere un freno a tutte le partecipazioni a tasso fisso.

Ma non tutti i legami sono cattive idee. Alcuni hanno i loro coupon tick più alto con i tassi. Altri possono anche fornire con il rialzo di uno stock!, Esaminiamo il reddito fisso STATUNITENSE, iniziando con la ” dependance “e lavorando fino alle obbligazioni di qualità” penthouse” che pagano fino all ‘ 8% oggi.

Titoli del Tesoro USA: per lo 0,5%, perché?

I Treasury decennali pagano appena lo 0,5% o giù di lì mentre scrivo. Metti un milione di dollari in loro, e hai un enorme income 5,000 o giù di lì in reddito “a livello di povertà”. Un triste ritorno.

Certo, puoi goderti un po ‘ di rialzo se i tassi continuano a scendere. Ma questo è un modo difficile per guadagnarsi da vivere, per non parlare di una pensione.,

Il momento migliore per acquistare titoli del Tesoro degli Stati Uniti è stato nei primi anni 1980, quando i tassi di interesse sono stati un picco, e il vostro alto tasso fisso era destinato a guardare bene lungo la strada!

Floaters: Troppo presto per 0.8% (e 5.9%)

Proprio come c’è un tempo e un luogo per acquistare titoli del Tesoro USA, lo stesso vale per le obbligazioni a tasso variabile. Questi investimenti sfoggiano la qualità nifty che i propri rendimenti spuntano più in alto con l’aumento dei tassi.

Il problema di acquistarli oggi? I tassi non sono ancora in aumento. E fino a quando non decollano, siamo altrettanto benestanti imbottendo denaro sotto i nostri materassi come stiamo comprando galleggianti.,

Diamo un’occhiata al più popolare ETF nello spazio, l’iShares Floating Rate Bond ETF (FLOT) FLOT . Si paga solo 0.8% oggi. E la mediocrità non si ferma qui, perché il fondo ha fornito rendimenti totali di appena il 13% negli ultimi nove anni.

Inoltre, agli investitori è stato consegnato un caso di gravi palpitazioni cardiache all’inizio di quest’anno quando gli acquirenti FLOT sono scomparsi!

CEF a tasso variabile sono una scommessa migliore, ma ancora una volta, vogliamo tenerli quando i tassi sono in aumento (o, poco prima che decollino).

Un CEF come l’Eaton Vance Floating Rate Income Fund (EFT) è una scommessa migliore., In primo luogo, il fondo paga il 5,9%, un salario dividendo vivibile. In secondo luogo, EFT può mantenere il vostro reddito (e NAV) protetto come tassi di aumento.

Ora EFT fa OK quando ” rangebound.”Puoi vedere il suo “total return” viola di seguito rispetto al rendimento del Tesoro di 10 anni in arancione. EFT ha restituito 60% nel periodo di otto anni che inizia in 2012 e termina all’inizio di quest’anno!

Ancora, è un po ‘ presto su EFT. Preferiremmo possederlo mentre i tassi aumentano, e su quella nota, ti terrò aggiornato.

Munis: Potrebbe essere fino a 8.,4% nella fascia fiscale superiore

I Treasury sono sicuri e noiosi, con rendimenti basement e rialzo limitato, ed è troppo presto per i floater. Quindi, dove girare per più rendimento e rialzo? Obbligazioni comunali.

Le obbligazioni municipali, o “muni”, raccolgono entrate dal finanziamento di progetti come strade a pedaggio a Denver e una ristrutturazione di un centro congressi a Chicago. Nonostante i timori del titolo che potresti aver letto sui default di muni nel corso degli anni (a Puerto Rico, ad esempio), sono in realtà le obbligazioni più sicure che puoi acquistare oltre ai Treasury statunitensi. I tassi di default sono piuttosto bassi-un infinitesimale 0,1% a 0,2%!,

Un buon fondo muni restituirà il suo rendimento attuale. Per un ETF come il popolare iShares National Muni Bond ETF (MUB) che significa solo 1.2% oggi.

Noi contrariani preferiamo acquistare i nostri munis tramite CEFS (fondi chiusi). Un CEF come il Nuveen AMT-Free Muni Credit Fund (NVG) è un modo migliore a lungo termine per giocare munis. E non è una sorpresa, perché Nuveen è il padrino del settore muni CEF. Portfolio manager Paul Brennan ottiene la telefonata in anticipo su molte delle migliori offerte.

NVG produce il 5% oggi, ma ricorda, questo è un impasto esente da tasse federali., Se sei un filer congiunto nella fascia fiscale superiore, questo è un rendimento equivalente all’imposta dell ‘ 8,4%. Bello.

Certo, ti consigliamo di guardare le tue partecipazioni muni se i tassi aumentano davvero. Per ora, i migliori CEF sono un ottimo modo per riporre denaro.

Corporates: un costante 5%

Il presidente della Fed Jay Powell sa dove si trova il rendimento. Quando Jay stampa nuove fatture, li mette in fondi obbligazionari societari come l’iShares High Yield Corporate Bond ETF (HYG) HYG . Il fondo paga 4.,9% oggi, e Jay sa che non deve preoccuparsi del rischio di credito perché può semplicemente bloccare eventuali obbligazioni in difficoltà (con più biglietti verdi appena stampati, ovviamente!)

Dal suo inizio 2007, HYG ha approssimativamente “restituito il suo rendimento” con rendimenti annuali di 5% all’anno. Non male, non grande, ma abbastanza buono da quasi raddoppiare un initial 10K iniziale.

Mi sento per il nostro povero investitore HYG sopra, che deve affrontare gravi palpitazioni cardiache ogni cinque o sette anni. Gli acquirenti di obbligazioni non pensano di firmare per questo quando afferrano un ” rendimento obbligazionario sicuro.,”Tuttavia, con la Fed come nuovo amico di HYG, il 5% dovrebbe avere meno drammi in avanti.

Rendimenti”preferiti” fino al 7,5%

La maggior parte degli investitori e dei money manager conosce le società. Meno sanno di preferreds.

Guarda oltre le azioni ordinarie e vedrai le preferenze. Le società li emettono periodicamente per raccogliere denaro. Questi problemi generalmente pagano dividendi che ricevono la priorità rispetto a quelli pagati sulle azioni ordinarie (un bel vantaggio durante i periodi economici fragili come questi).

I dividendi sui preferred sono di solito più alti rispetto ai loro cugini comuni., In questo mondo a “tasso di interesse zero”, questa è una qualità piuttosto dolce.

A maggio, i miei abbonati Contrarian Income Report hanno ricevuto un aumento di pagamento del 5,2% dal nostro Flaherty & Crumrine Dynamic Preferred & Income Fund (DFP) (a $0,15 per azione al mese). I nostri pagamenti di giugno e luglio erano “semplicemente statici” ma, non temere, abbiamo appena ricevuto un altro aumento da DFP.

L’ultima escursione è un formidabile 10%’er, portandoci a $0.,165 al mese:

DFP per il 2020 per la distribuzione di Dividendi (e Imminente)

in Controtendenza Outlook

La gente a Flaherty & Crumrine hanno anche dichiarato più elevati pagamenti mensili per i mesi di settembre e ottobre. Vorrei anticipare DFP continuerà a pagare il tasso più alto per il prossimo futuro (salvo un altro aumento, ovviamente!) che equivale a una dolce resa in avanti del 7,5%.,

Obbligazioni convertibili

Le obbligazioni convertibili, come le azioni privilegiate, pagano interessi regolari. In questo modo, si comportano come legami. Li compri e” blocca ” i pagamenti regolari dei coupon.

Ma i convertibili sono anche come stock option in quanto possono essere “convertiti” da un’obbligazione a una quota di azioni da parte del titolare. Così, si può pensare a loro come obbligazioni con qualche rialzo azionario-like.

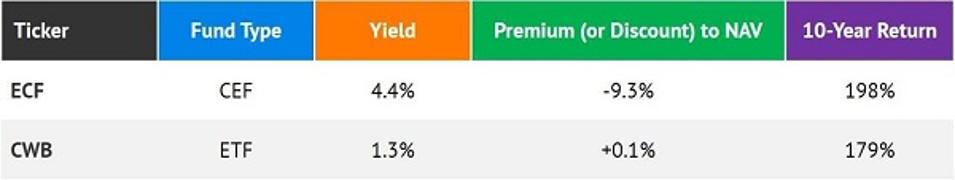

L’ETF SPDR Barclays Capital Convertible Bond (CWB) è il mainstream più popolare (leggi: ampiamente commercializzato) veicolo per l’acquisto di convertibili. Oggi paga solo l ‘ 1,3%., Un’idea migliore è l’Ellsworth Growth and Income (ECF), che paga 4.4% e commercia con uno sconto del 9% al suo NAV (mentre il suo cugino ETF CWB scambia alla pari).

Contrarian Outlook

Stai vedendo un tema ricorrente in bond-land? Per ogni ETF che molti investitori conoscono abbastanza bene, c’è un CEF corrispondente che dovrebbero acquistare invece!

Brett Owens è chief Investment strategist per Contrarian Outlook., Per ulteriori grandi idee di reddito, ottenere la vostra copia gratuita il suo ultimo rapporto speciale: Il vostro portafoglio di pensionamento anticipato: 7% Dividendi ogni mese per sempre.

Divulgazione: nessuna