combustibles liquides mondiaux

Les modes D’approvisionnement et de consommation mondiaux de combustibles liquides ont connu deux périodes distinctes en 2020 en raison de la pandémie mondiale de COVID-19 et de ses effets économiques associés. Entre le début de 2020 et la fin mai, la baisse de la consommation de pétrole a dépassé la baisse de la production de pétrole et a entraîné une hausse des stocks mondiaux de pétrole de 1,2 milliard de barils., La forte hausse des stocks a contribué à la chute du prix mensuel moyen au comptant du Brent à 18 dollars le baril (b) en avril, le prix le plus bas en termes réels depuis février 1999. Cependant, pendant une grande partie de la seconde moitié de l’année, la hausse de la consommation de pétrole, la réduction de la production de pétrole brut des membres de l’Organisation des pays exportateurs de pétrole (OPEP) et de ses partenaires (OPEP+) et la baisse de la production de pétrole brut aux États-Unis ont entraîné une baisse des stocks, poussant,

l’EIE prévoit que la consommation et la production mondiales de pétrole augmenteront en 2021 et 2022, et que les stocks mondiaux de pétrole continueront de diminuer pendant une grande partie de cette période. EIA prévoit que les prix du Brent seront en moyenne de 53 b / b au cours des deux prochaines années.

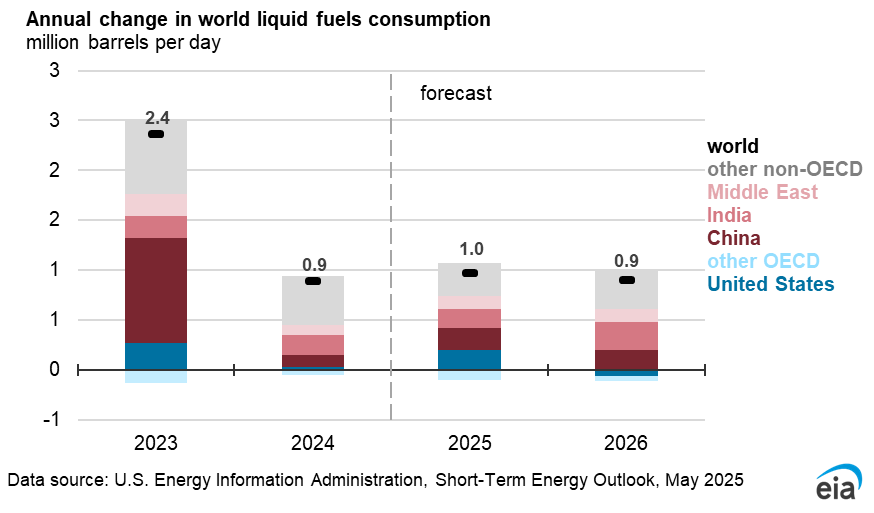

consommation mondiale de pétrole et autres combustibles liquides. Les données et estimations préliminaires indiquent que la consommation mondiale de combustibles liquides a diminué de 9,0 millions de barils par jour (b/j) en 2020, la plus forte baisse annuelle des données D’EIE remontant à 1980. L’EIE prévoit que la consommation augmentera de 5.,6 millions de b/j en 2021 et de 3,3 millions de b/j d’ici 2022. La hausse prévue de la consommation de combustibles liquides résulte de la hausse du produit intérieur brut (PIB) mondial ainsi que d’une évolution vers des modes de déplacement antérieurs à la pandémie, en particulier à la fin de 2021 et en 2022. Sur la base des données et des prévisions D’Oxford Economics, L’EIE suppose que le PIB mondial a diminué de 3,9% en 2020 et qu’il augmentera de 5,4% en 2021 et de 4,3% en 2022. Malgré les prévisions de l’EIA selon lesquelles la consommation augmentera en 2021, la consommation mondiale de pétrole et d’autres combustibles liquides ne reviendra pas aux niveaux de 2019 dans les prévisions avant le début de 2022.,

Les prévisions de L’EIA supposent que l’activité commerciale et les voyages continueront généralement d’augmenter tout au long de l’année. L’EIE estime que la consommation mondiale de combustibles liquides est tombée à 80,6 millions de b/j en avril 2020, lorsque les réponses à la pandémie de COVID-19 ont été les plus sévères dans une grande partie du monde. L’EIE estime que la consommation mondiale de pétrole s’est redressée à 95,5 millions de b/j en décembre, ce qui était en hausse par rapport à avril, mais était toujours inférieure de 6,8 millions de b/J à celle de décembre 2019. La hausse des infections COVID-19 au cours du quatrième trimestre de 2020 a ralenti la reprise de la consommation de pétrole., L’EIE estime que la consommation mondiale de combustibles liquides au quatrième trimestre 2020 s’est élevée en moyenne à 95,4 millions de b/j, en hausse de seulement 0,6 million de b/J par rapport au niveau de septembre.

L’EIA s’attend à ce que la hausse récente des infections à COVID-19, le rétablissement de certaines restrictions et les changements continus dans les comportements des consommateurs en raison de la pandémie continuent d’affecter la demande mondiale de pétrole au premier semestre 2021. Malgré l’incertitude, l’activité économique dans les prévisions revient aux niveaux d’avant la pandémie en 2021 en partie à cause du déploiement des vaccins., En conséquence, le rythme de croissance de la consommation de pétrole dépendra, dans une large mesure, de la fabrication et de la distribution de vaccins efficaces à l’échelle mondiale.

la reprise de la demande de pétrole variera également selon les produits pétroliers. Parmi les produits pétroliers, la consommation de carburéacteur a chuté particulièrement fortement en 2020, et L’EIE suppose que la consommation mondiale de carburéacteur restera inférieure à son niveau de 2019 jusqu’à la fin de 2022. L’EIA s’attend à ce que la consommation de carburéacteur revienne aux niveaux d’avant la pandémie plus rapidement en Chine et aux États-Unis que dans la plupart des autres régions., Les prévisions de L’EIA supposent que la consommation de liquides gazeux d’hydrocarbures (HGL) sera supérieure aux niveaux de 2020 en 2021 et 2022. EIA prévoit que l’activité de fabrication pétrochimique contribuera à la croissance de la consommation de HGL dans les prévisions. Cette croissance est principalement associée à la capacité de fissuration pétrochimique légère en Chine et à la croissance prévue de la consommation de HGL aux États-Unis.,

en pourcentage, L’EIE s’attend à ce que la croissance de la consommation de pétrole soit assez égale entre les pays de l’organisation de coopération et de Développement Économiques (OCDE) et les pays non membres de l’OCDE. L’EIE prévoit que la demande de pétrole augmentera plus rapidement en 2021, l’économie et la consommation de pétrole étant moins affectées par les voyages et les autres réponses à la COVID-19 qu’en 2020. La demande de pétrole prévue continue de croître, mais à un rythme plus modéré en 2022, à mesure que les effets des restrictions et des changements de comportement de 2020 s’estompent et que la demande de pétrole est de plus en plus tirée par la croissance économique., Prévisions la consommation de combustibles liquides hors OCDE augmentera de 3,1 millions de b / j en 2021 (6%) et de 1,6 million de b/J (3%) en 2022. La Chine et l’Inde mènent la croissance de la consommation de combustibles liquides hors OCDE. EIE des prévisions de consommation en Chine devrait croître de 0,9 million de b/j (6%) en 2021 et de 0,4 million de b/j (3%) en 2022, et de la consommation dans l’Inde devrait croître de 0,5 million de b/j (12%) en 2021 et de 0,2 million de b/j (4%) en 2022.

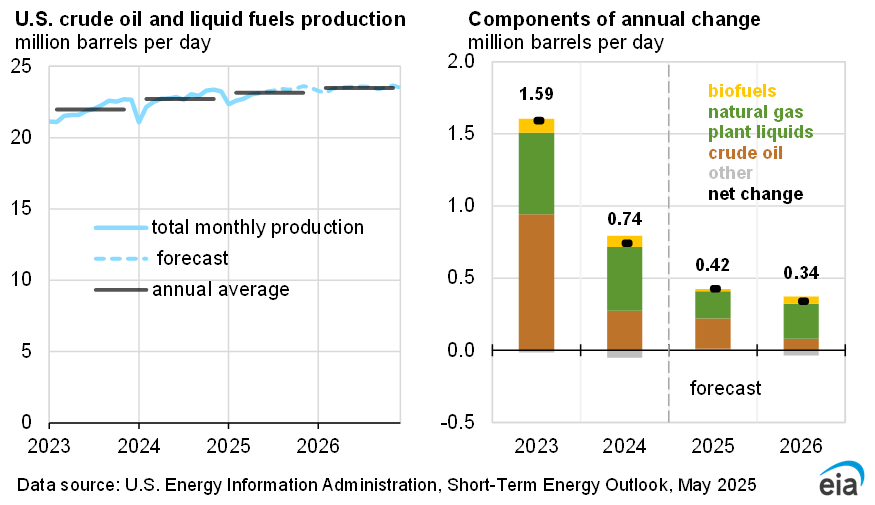

Production Non‐OPEP de pétrole et D’autres combustibles liquides. L’EIA estime que pour l’ensemble de 2020, la production hors OPEP a diminué de 2.,3 millions de b / J par rapport aux niveaux de 2019. Plus de 90% de cette baisse provient des trois plus grands producteurs non membres de l’OPEP: les États-Unis, La Russie et le Canada. La production hors OPEP a été la plus faible de l’année au cours du deuxième trimestre, mais la production a commencé à augmenter au troisième trimestre en raison de l’augmentation de la demande mondiale de pétrole. L’EIA s’attend à ce que la production de pétrole et d’autres combustibles liquides non membres de l’OPEP augmente de 1,2 million de b/j en 2021. En 2022, L’EIA s’attend à ce que la production hors OPEP augmente de 2,3 millions de b/J, dépassant les niveaux de production de 2019., Le Canada et le Brésil sont en tête des prévisions de croissance de la production hors OPEP en 2021 et la Russie et les États-Unis seront en tête de la croissance en 2022.

L’EIE prévoit que la production totale de combustibles liquides au Canada a diminué de 0,2 million de b / j en 2020. Cette diminution est le résultat à la fois des réductions de production ordonnées par le gouvernement en Alberta en 2019 qui se sont poursuivies jusqu’en 2020 et des fermetures motivées par l’économie en raison de l’effet des bas prix du pétrole et de la baisse de la demande pour les exportations de pétrole. À la fin octobre, le gouvernement de l’Alberta a annoncé qu’il cesserait de fixer des limites mensuelles de production de pétrole., Bien que le gouvernement étende son pouvoir de réglementation pour réduire la production de pétrole jusqu’en décembre 2021, la suspension des réductions de production permettra aux producteurs d’utiliser la capacité de pipeline d’exportation disponible. À la fin de 2020, L’EIA estime que la majeure partie de la production arrêtée à la suite des réponses à COVID-19 a été rétablie, plus rapidement qu’estimé précédemment. En 2021, L’EIA prévoit que la production du Canada augmentera de 0,4 million b/J et dépassera la production du premier trimestre de 2020, en raison de la suppression des réductions ordonnées par le gouvernement et de l’expansion de projets de sables bitumineux précédemment reportés., L’EIE ne s’attend pas à ce que de nouveaux projets en amont soient mis en ligne au Canada au cours de la période de prévision. Toute production supplémentaire de pétrole brut proviendra de l’expansion ou de la réduction des projets existants. La production prévue au Canada augmentera de 0,1 million de b / j en 2022.

au Brésil, la production de pétrole et d’autres combustibles liquides a augmenté de 0,2 million de b/j en 2020, et il devrait croître de 0,4 million de b/j en 2021 et de 0,2 million de b/j d’ici 2022. En avril 2020, la compagnie pétrolière nationale brésilienne, Petroleo Brasileiro, S.A. (Petrobras), a annoncé des réductions de production de 0.,2 millions de b / j en réponse à la pandémie de COVID-19. Cependant, quelques semaines après cette annonce, Petrobras a annulé ces réductions parce que la demande pour les exportations de pétrole brut est restée forte, en particulier pour les exportations vers L’Asie. Alors même que les autres producteurs de pétrole Latino-Américains ont connu des baisses en 2020, la production de pétrole a continué de croître au Brésil, en raison de l’augmentation continue de la production sur les navires flottants, de production, de stockage et de déchargement (FPSO) mis en ligne avant 2020 et de la production record en particulier sur le champ de Buzios., Un FPSO, P-70, a été mis en ligne au second semestre de 2020, ce qui a entraîné des volumes supplémentaires. Les nouvelles unités FPSO devraient augmenter au cours de la période de prévision, notamment dans les champs Sepia, Mero et Buzios. Chacun de ces FPSO a une capacité de production de 180 000 b / J.

Après les États-Unis, La Russie est le deuxième producteur de combustibles liquides parmi les pays non membres de l’OPEP. L’EIA s’attend à ce que la production en Russie augmente en 2021 et 2022 après avoir fortement diminué en 2020, car l’accord OPEP+, auquel la Russie participe, a limité la production de pétrole brut., La Russie a connu la plus forte baisse de production de combustibles liquides en 2020 parmi les producteurs de L’OPEP+: une baisse de 1,0 million de b/J par rapport à la production de 2019. L’EIA s’attend à ce que la production de combustibles liquides de la Russie augmente de 0,1 million de b/j en 2021 et de 0,9 million de b/j en 2022. Après la fin de l’accord OPEP+ début 2022, L’EIA s’attend à ce que la production de la Russie revienne à 11,5 millions de b/J d’ici avril 2022, soit presque le même niveau qu’au premier trimestre de 2020.

EIA prévoit également une croissance de la production en Norvège en 2021 et 2022., Le ministère norvégien du pétrole et de l’énergie a adopté des limites de production unilatérales sur le plateau continental norvégien de juin à décembre 2020. Les limites appliquées à la production dans les champs existants ont retardé le démarrage de nouveaux champs et maintenu la croissance de la production totale de liquides en 2020 à moins de 0,3 million de b/J. Une fois les limites de production expirées, L’EIE prévoit une croissance de la production de 0,2 million de b/j en 2021 et de 0,1 million de b/j en 2022, à mesure que les champs existants augmenteront leur production et que de nouveaux champs seront mis en ligne, y compris le champ Martin Linge, qui a pris beaucoup de retard. , La montée en puissance de nouveaux champs en 2021 contribuera à la croissance d’une année sur l’autre en 2021 et 2022. Le champ Johan Sverdrup, qui a été le principal moteur de la croissance de la production norvégienne en 2020, contribuera également à la croissance en 2021, 2022 et au-delà. L’EIA prévoit que la Phase 1 du champ Johan Sverdrup retrouvera sa production maximale d’avant COVID-19 de 470 000 b/J Au début de 2021 et la dépassera avant la fin de 2021. En outre, la Phase 2 du champ Johan Sverdrup devrait être mise en service au quatrième trimestre de 2022 et ajouter plus de 0,2 million de production b/d à pleine capacité.,

L’EIA s’attend à ce que la production de combustibles liquides au Mexique diminue le plus parmi les pays non membres de l’OPEP en 2021 et 2022. Le Mexique a accepté de réduire sa production de pétrole de 100 000 b/J dans le cadre de l’accord OPEP+ d’avril. Le Mexique a refusé de prolonger les réductions en juin dernier, et le Mexique a temporairement stabilisé sa production en 2020 après les baisses des années précédentes, car Petroleos Mexicanos (PEMEX) ciblait plusieurs domaines prioritaires pour le développement. La production de combustibles liquides du Mexique s’est élevée en moyenne à 1,9 million de b / j en 2020, presque inchangée par rapport à 2019. L’EIA s’attend à ce que la production de pétrole en 2021 tombe à 1.,8 millions b / J, alors même que les champs prioritaires de PEMEX continuent d’augmenter la production et que les projets Ixachi et Ichalkil/Pokoch sont mis en ligne. Cette production est insuffisante pour compenser les baisses des anciens champs de PEMEX, en particulier le champ Maloob. L’EIA s’attend à ce que la production de pétrole du Mexique atteigne en moyenne 1,7 million de b / j en 2022, en raison des contraintes financières de PEMEX et de la poursuite d’importantes baisses dans les champs Matures.

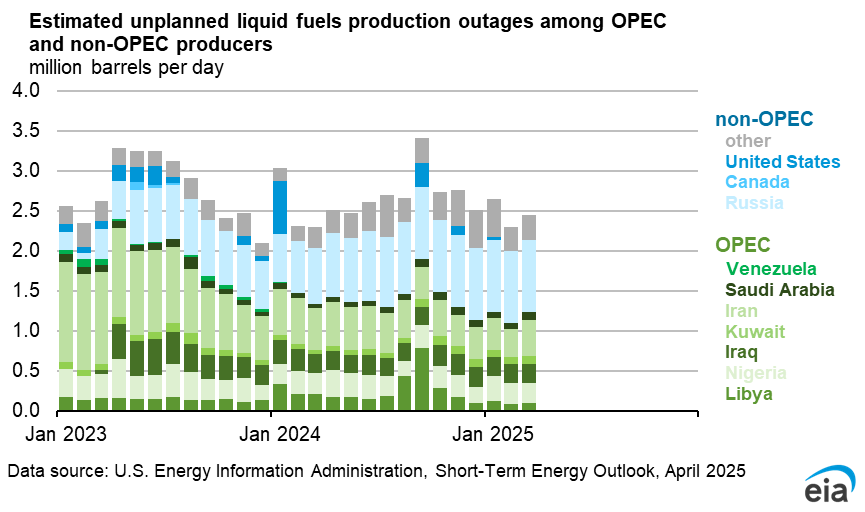

production OPEP de pétrole et D’autres combustibles liquides., Les réductions de production de L’OPEP+ en avril 2020 (prolongées en juin), ainsi que les niveaux record de perturbation de l’approvisionnement en pétrole, ont inversé la hausse des stocks résultant des baisses historiques de la demande au cours du deuxième trimestre de 2020. Après la Constitution des stocks mondiaux de pétrole à un rythme estimé à 7,5 millions de b / J au cours du deuxième trimestre de 2020, les stocks ont diminué au cours du second semestre de 2020. Le degré élevé de conformité des membres de l’OPEP à l’accord de réduction de la production a contribué à la baisse des stocks. L’EIA estime que la production de pétrole brut de L’OPEP a été en moyenne de 25,6 millions de b / j en 2020, en baisse de 3.,7 millions de b / J à partir de 2019 et la moyenne annuelle la plus basse pour la production de pétrole brut de l’OPEP depuis 2002.

la production de pétrole brut de L’OPEP a atteint un creux de 23,6 millions de b / J au troisième trimestre de 2020. Cependant, le retour de la production de pétrole brut en Libye et ailleurs au cours du quatrième trimestre de 2020, combiné à un relâchement des réductions de production de l’OPEP à mesure que la demande mondiale de pétrole augmentait, a contribué à la hausse de la production à 24,9 millions de b/J au quatrième trimestre.,

Le 5 janvier 2021, L’OPEP+ a annoncé de modestes augmentations de production de la Russie et du Kazakhstan en février et Mars (totalisant 75 000 b/J par mois). L’Arabie saoudite a annoncé qu’elle réduirait volontairement sa production de 1,0 million de b/J supplémentaires en février et en Mars, ce qui entraînerait une production globale de l’OPEP+ inférieure au premier trimestre de 2021 par rapport aux prévisions de l’EIA.

l’accord révisé de L’OPEP+ prévoit toujours des objectifs de production plus élevés en 2021., L’EIA s’attend à ce que L’OPEP continue de limiter sa production, mais dans une moindre mesure, à mesure qu’elle assouplit ses réductions de production jusqu’en 2021, à mesure que la demande mondiale de pétrole augmente. L’EIE prévoit que la production de pétrole brut de l’OPEP sera en moyenne de 27,2 millions de b/j en 2021, en hausse de 1,6 million de b/J par rapport à 2020. L’accord OPEP + devant expirer en avril 2022, L’EIE prévoit de nouvelles augmentations de la production de l’OPEP en 2022. L’EIE prévoit que la production de pétrole brut de L’OPEP sera en moyenne de 28,2 millions de b / j en 2022, soit une augmentation de 1,1 million de b/J.

Le Venezuela, la Libye et l’Iran ne sont pas soumis à l’accord OPEP+., L’EIE suppose que les sanctions américaines actuelles restent en place pour L’Iran et Le Venezuela. Les baisses de production du Venezuela se sont accélérées en 2020 après que le gouvernement américain a imposé de nouvelles sanctions à Rosneft Trading à la mi-février. En outre, la baisse de la demande mondiale de pétrole consécutive au début de la pandémie de COVID-19 a encore réduit la demande de pétrole vénézuélien. EIA prévoit une baisse continue de la production de pétrole brut du Venezuela dans les prévisions.,

la production de pétrole brut de la Libye a chuté au cours des cinq premiers mois de 2020 après la fermeture en janvier de cinq terminaux d’exportation dans l’est de la Libye et des pipelines reliant les champs pétrolifères D’El Sharara et D’El Feel à ces terminaux. En mai 2020, la production de pétrole brut de la Libye était en moyenne de 80 000 b/j, contre 1,2 million de b/J à la fin de 2019. La compagnie pétrolière nationale libyenne (NOC) a levé la force majeure sur tous les ports en septembre et octobre à la suite d’un accord de cessez-le-feu entre les forces de sécurité de l’est et de l’Ouest., Les champs de pétrole brut ont rouvert et la compagnie pétrolière nationale a rapidement porté la production de pétrole à près de capacité en novembre 2020. Cependant, les prévisions de production D’EIA en Libye sont exposées à des risques accrus en raison de la situation politique et sécuritaire en Libye, notamment l’absence d’accord sur le partage des revenus entre les factions orientales et occidentales.

l’EIA estime que la production D’autres liquides de l’OPEP a diminué à 5,0 millions de b/j en moyenne en 2020, contre 5,4 millions de b/j en 2019., 2020, la production baisse s’explique par moins de liquides associés de sortie résultant d’une réduction de la production de pétrole brut. L’EIA s’attend à ce que cette baisse s’inverse parallèlement à l’augmentation de la production de L’OPEP+.

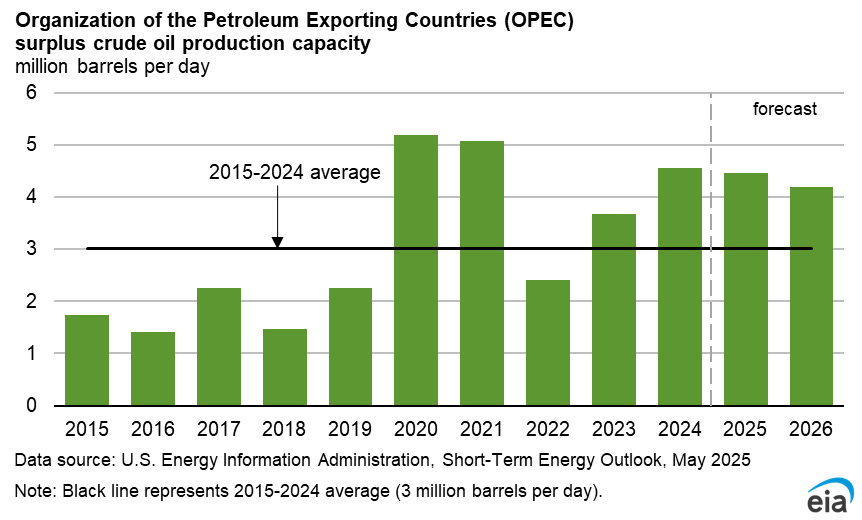

l’EIA estime que la capacité excédentaire de production de pétrole brut de l’OPEP, qui était en moyenne de 2,5 millions de b/j en 2019, a atteint en moyenne 6,2 millions de b/j en 2020 (4,0 millions de b/J de plus que la moyenne de 2010-2019) et a culminé au troisième trimestre de 2020 à 7,9 millions de b/J. l’EIA prévoit que la capacité excédentaire moyenne annuelle diminuera à 5,1 millions de b/j en 2021 et à 4,1 millions de b/j en 2022. , Les fluctuations de la capacité excédentaire sont le résultat direct des changements de production de pétrole brut en réponse à l’accord OPEP+. Ces estimations n’incluent pas la capacité supplémentaire qui pourrait être disponible en Iran qui est hors ligne en raison des sanctions américaines sur les ventes de pétrole de l’Iran.

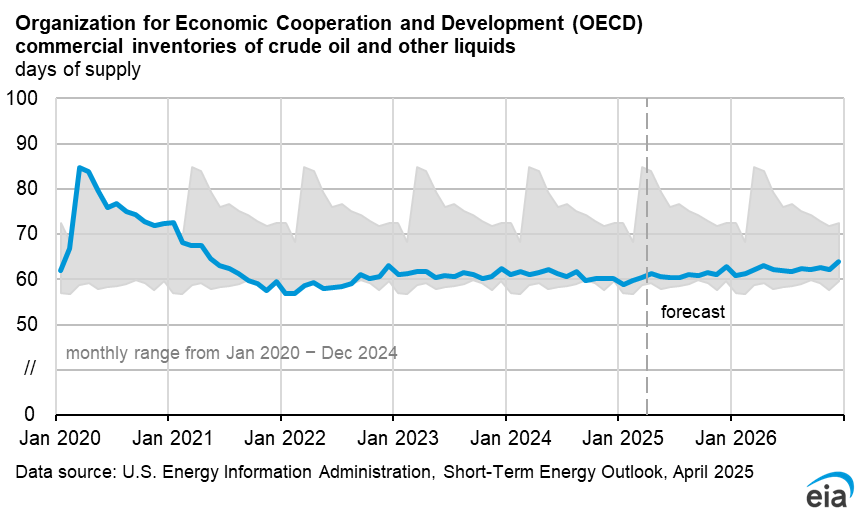

Mondial de Pétrole Stocks. L’EIE estime que les stocks mondiaux de pétrole ont augmenté de 1,2 milliard de barils de fin 2019 à mai 2020. Cependant, de juin à décembre, les stocks estimés ont diminué de 0,5 milliard de barils., L’EIA s’attend à ce que les stocks mondiaux de pétrole tirent généralement en 2021 et 2022, alors que la demande mondiale de pétrole prévue continue de revenir progressivement aux niveaux d’avant la pandémie, dépassant l’augmentation de l’offre. L’EIA s’attend à ce que l’offre mondiale de pétrole augmente dans les prévisions, mais la restriction volontaire de la production des producteurs de L’OPEP+, ainsi que les effets persistants des bas prix du pétrole sur la production pétrolière serrée aux États-Unis, limiteront l’augmentation de l’offre mondiale. En conséquence, L’EIA s’attend à ce que les stocks mondiaux de pétrole diminuent à un rythme de 0,6 million de b/j en 2021 et de 0,5 million de b/j en 2022., Ce taux de retrait des stocks laisserait les stocks mondiaux de pétrole 0,3 milliard de barils plus élevés à la fin de 2022 qu’ils ne l’étaient à la fin de 2019.

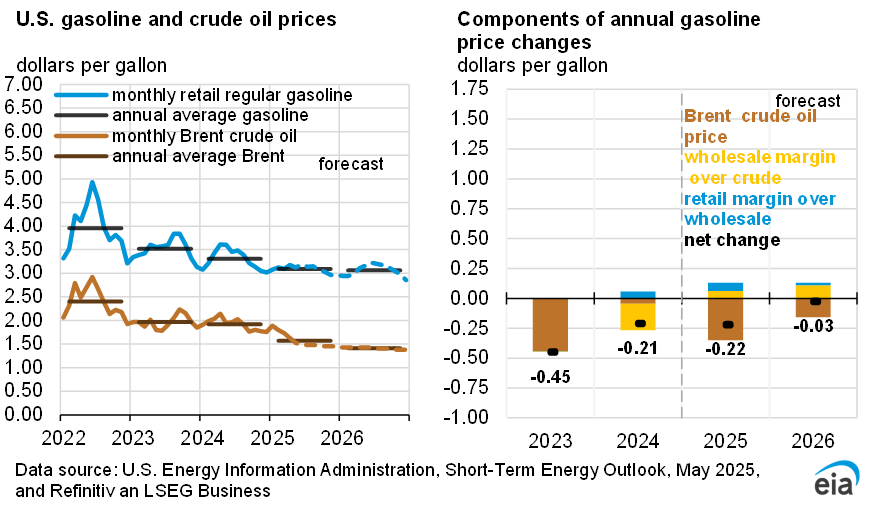

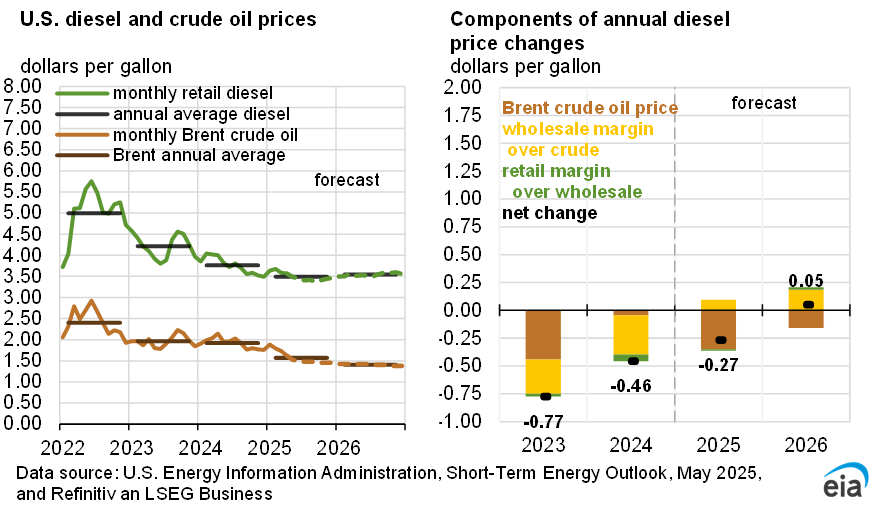

Prix du Pétrole Brut. Les prix du pétrole brut Brent se sont négociés dans une large fourchette au cours de 2020. Après une moyenne de 64 b / b en janvier 2020, les prix du Brent sont tombés à une moyenne de 18/ / b en avril, le prix moyen mensuel le plus bas en termes réels depuis février 1999. La faiblesse des prix est le résultat d’une baisse importante de la consommation de pétrole qui a entraîné une forte hausse des stocks mondiaux de pétrole., Cependant, les prix du Brent ont augmenté pendant une grande partie du reste de 2020, car la hausse de la demande de pétrole et la réduction de la production ont entraîné une baisse des stocks mondiaux de pétrole. Les prix du Brent ont atteint une moyenne mensuelle de 50/ / b en décembre en partie en raison des attentes de reprise économique future basées sur des nouvelles continues sur la viabilité de plusieurs vaccins COVID-19. Les prix du Brent au début de janvier ont atteint leurs plus hauts niveaux en 10 mois après que l’Arabie Saoudite a annoncé une réduction unilatérale d’un mois de sa production de pétrole brut pour Février qui s’ajoute à ses engagements de L’OPEP+.,

L’EIA s’attend à ce que les prix du pétrole brut Brent atteignent en moyenne 53 b / b en 2021 et 2022. La réduction unilatérale de l’Arabie Saoudite signifie que les équilibres mondiaux du marché pétrolier seront plus serrés au début de 2021 que ce à quoi L’EIA s’attendait auparavant. L’EIA s’attend à ce que les stocks mondiaux de pétrole baissent de 2,3 millions de b / J au premier trimestre de 2021, ce qui devrait contribuer à ce que les prix du Brent atteignent en moyenne 56 b/B.

malgré la hausse prévue des prix du pétrole au début de 2021, L’EIA s’attend toujours à ce que les pressions à la hausse des prix soient limitées tout au long de la période de prévision en raison des niveaux élevés des stocks mondiaux de pétrole et de la capacité excédentaire de production de pétrole brut., L’EIA s’attend à ce que des pressions modérées à la baisse des prix du pétrole apparaissent à partir du deuxième trimestre de 2021, lorsque la production mondiale de pétrole devrait augmenter et entraîner un ralentissement des stocks. Les prix au comptant du Brent devraient atteindre en moyenne 51 b / b au cours de la seconde moitié de 2021. Les pressions à la hausse des prix réapparaissent dans les prévisions en 2022 en raison de l’accélération des stocks mondiaux de pétrole par rapport au second semestre de 2021.,

Les développements économiques mondiaux et les nombreuses incertitudes entourant la pandémie de COVID-19 en cours au cours des prochains mois pourraient pousser les prix du pétrole à la hausse ou à la baisse par rapport aux prévisions actuelles de l’EIA. Cette trajectoire des prix reflète une augmentation de la consommation mondiale de pétrole de 6% par rapport aux niveaux de 2020 pour atteindre une moyenne de 97,8 millions de b/j en 2021 et de 3% supplémentaires en 2022. Mais cette prévision dépend du rythme auquel les populations sont vaccinées et de la façon dont le comportement de consommation de pétrole change une fois que les populations sont largement vaccinées., La durée et le respect des dernières réductions de production ciblées de L’OPEP+ restent également incertains. Enfin, la mesure dans laquelle l’industrie américaine du schiste réagit à la récente vigueur relative des prix du pétrole par rapport à leurs plus bas récents en avril affectera la trajectoire des prix du pétrole au cours des prochains trimestres.

l’EIA prévoit que les prix du pétrole brut West Texas Intermediate (WTI) seront en moyenne inférieurs d’environ 3 b/b aux prix du Brent en 2021 et de 4 / / b aux prix du Brent en 2022., Cette décote de prix est fondée sur L’hypothèse de L’EIA selon laquelle la décote réduite actuelle du WTI par rapport au Brent de 2 b/b en moyenne au second semestre de 2020 reflète une baisse importante de la production de pétrole brut aux États-Unis et une réduction des volumes disponibles de pétrole brut américain destiné à l’exportation vers des marchés À mesure que le marché mondial s’ajuste à la réduction de la demande et des niveaux de production, L’EIA s’attend à ce que l’écart revienne à 4 b/g d’ici la seconde moitié de 2022 en fonction du coût relatif de l’exportation aux États-Unis., pétrole brut du centre de distribution de Cushing vers L’Asie, comparé au coût de l’exportation de pétrole brut Brent de la mer du Nord vers L’Asie.