le ratio prix / comptabilité, également appelé ratio P / B ou ratio marché / Comptabilité, est un outil d’évaluation financière utilisé pour évaluer si l’action d’une société est surévaluée ou sous-évaluée en comparant le prix de toutes les actions en circulation avec l’actif net de la société. En d’autres termes, il s’agit d’un calcul qui mesure la différence entre la valeur comptable et le cours total de l’action de la société.,

Cette comparaison montre la différence entre la valeur marchande et la valeur comptable de l’entreprise. La valeur marchande est égale au cours actuel de toutes les actions en circulation. C’est le prix que le marché pense que l’entreprise vaut. La valeur comptable, quant à elle, provient du bilan. Il est égal à l’actif net de la société.

Les Investisseurs et les analystes utilisent cette comparaison pour faire la différence entre la valeur réelle d’une société cotée en bourse et la spéculation des investisseurs., Par exemple, une entreprise sans actifs et un plan visionnaire capable de générer beaucoup de battage médiatique peut faire baver les investisseurs. Ainsi, le cours de l’action augmente d’un trimestre à l’autre. La valeur comptable de la société n’a pas changé. L’entreprise n’a pas encore actifs.

voyons comment calculer le rapport prix / Livre.

formule

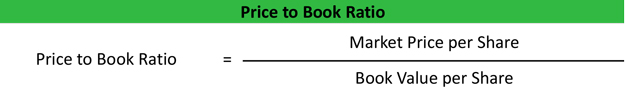

la formule du rapport prix / valeur comptable est calculée en divisant le prix de marché par action par valeur comptable par action.,

le prix de marché par action est simplement le cours actuel de l’action que la société est négociée sur le marché libre. La valeur comptable par action est un peu plus compliqué. Nous soustrayons d’abord le total des passifs du total des actifs et divisons la différence par le nombre total d’actions en circulation à cette date.

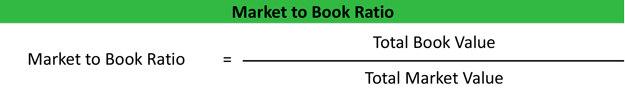

de nombreux investisseurs reformulent cette équation pour former la formule du ratio Livre / marché en divisant la valeur comptable totale de l’entreprise par la valeur marchande totale de l’entreprise.,

contrairement au ratio PB, la formule MB compare les valeurs à l’échelle de l’entreprise. Il ne regarde pas les actions individuelles.

analyse

les investisseurs utilisent ces deux formats pour déterminer si une entreprise est trop chère ou sous-évaluée. Par exemple, un ratio P/B supérieur à 1 indique que les investisseurs sont prêts à payer plus pour la société que ne vaut son actif net. Cela pourrait indiquer que la société a des projections de bénéfices futurs en bonne santé et que les investisseurs sont prêts à payer une prime pour cette possibilité.,

Si le ratio comptable du marché est inférieur à 1, en revanche, le cours de l’action de la société se vend moins que la valeur réelle de ses actifs. Cette société est sous-évaluée pour une raison quelconque. Les investisseurs pourraient théoriquement acheter toutes les actions en circulation de la société, liquider les actifs et réaliser un profit car les actifs valent plus que le cours cumulé des actions. Bien qu’en réalité, cette stratégie ne fonctionnerait probablement pas.

Cette méthode d’évaluation est la seule que les investisseurs utilisent pour voir si un investissement est trop cher., Gardez à l’esprit que cette méthode ne prend pas en compte les dividendes. Les investisseurs sont presque toujours prêts à payer plus pour les actions qui émettront régulièrement et de fiabilité un dividende. Il y a beaucoup d’autres facteurs comme celui-ci que ce calcul de base ne prend pas en compte. Le but réel est de donner aux investisseurs une idée approximative de savoir si le prix de vente est proche de ce qu’il devrait être.

prenons un coup d’oeil à un exemple.

exemple

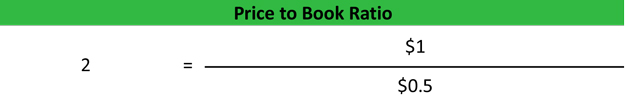

Tim veut investir dans Bob’s Furniture Company, une société cotée en bourse., Bob a 100 000 actions en circulation qui se négocient à 1 per par action. L’entreprise de meubles a déclaré un actif net de 50 000 $à son bilan cette année. Tim aurait calculer Bob prix du livre ratio comme ceci:

Comme vous pouvez le voir, le prix de marché de l’entreprise est le double de la valeur comptable. Cela signifie que le stock de Bob coûte deux fois plus cher que l’actif net déclaré au bilan., Toutes choses égales par ailleurs, cette société serait considérée comme surévaluée parce que les investisseurs sont prêts à payer plus pour les actifs qu’ils ne valent, mais ils pourraient avoir une bonne raison à cela. Bob pourrait avoir une grande expansion dans les travaux qui pourrait doubler la taille de l’entreprise.

Cette mesure a ses limites, mais fonctionne généralement bien pour les entreprises comme Bob’s. Elle ne fonctionne cependant pas bien pour évaluer les entreprises avec des niveaux élevés d’actifs incorporels et des actifs fixes faibles comme les entreprises technologiques.