- Texto

- Problemas

- logro de Objetivos

- rellene los espacios en blanco

- opción múltiple

- Glosario

parte de este capítulo distingue entre inversiones en valores distintos de acciones e inversiones en valores participativos. Ahora se presta atención a los detalles específicos de la contabilidad de las inversiones en valores de renta variable., Los valores de renta variable deducen una reclamación de propiedad al inversor, e incluyen inversiones en capital social, así como opciones para adquirir acciones. El método contable para una inversión en valores de renta variable depende principalmente del nivel de inversión.

la mayoría de las inversiones en valores de renta variable son relativamente pequeñas, dando al inversor menos de un 20% de participación en la propiedad. Estas inversiones son normalmente insuficientes para dar al inversor el derecho a controlar o influir significativamente en la empresa participada., Los propósitos de estas inversiones más pequeñas varían; baste decir que el objetivo final suele ser obtener beneficios de la apreciación de los precios y los dividendos. Estas inversiones pueden ser de corto o largo plazo.

las inversiones a corto plazo en valores participativos estaban cubiertas en el Capítulo 6, y esa presentación es igualmente aplicable a las inversiones a largo plazo. Es decir, la forma de contabilizar las inversiones a corto y largo plazo («generalmente por debajo del nivel del 20%») No varía., La inversión se contabiliza en el balance al valor razonable, y los cambios en el valor se contabilizan en los ingresos de cada ejercicio. La única diferencia notable es que las inversiones a corto plazo se presentarían en la sección de activos corrientes de un balance, mientras que las inversiones a más largo plazo se situarían dentro de la categoría de inversiones a largo plazo.

El Método de participación

un inversor puede adquirir suficiente propiedad en las acciones de otra empresa para permitir el ejercicio de «influencia significativa» sobre la empresa participada., Por ejemplo, el inversor tiene alguna dirección sobre la política corporativa y puede influir en la elección del Consejo de administración y otros asuntos de gobierno corporativo y toma de decisiones. Generalmente, esto se considera que ocurre cuando una empresa posee más del 20% de las acciones de la otra. Sin embargo, la decisión final sobre la existencia de una influencia significativa sigue siendo una cuestión de juicio basada en una evaluación de todos los hechos y circunstancias.,

un inversor puede adquirir suficiente propiedad en las acciones de otra empresa para permitir el ejercicio de «influencia significativa» sobre la empresa participada., Por ejemplo, el inversor tiene alguna dirección sobre la política corporativa y puede influir en la elección del Consejo de administración y otros asuntos de gobierno corporativo y toma de decisiones. Generalmente, esto se considera que ocurre cuando una empresa posee más del 20% de las acciones de la otra. Sin embargo, la decisión final sobre la existencia de una influencia significativa sigue siendo una cuestión de juicio basada en una evaluación de todos los hechos y circunstancias.,

una vez presente influencia significativa, los principios contables generalmente aceptados requieren que la inversión se contabilice según el método de la participación. Los ajustes del valor de mercado no suelen utilizarse cuando se emplea el método de la participación. En los círculos mundiales, el término «inversión asociada» podría utilizarse para describir las inversiones basadas en el método de la participación.

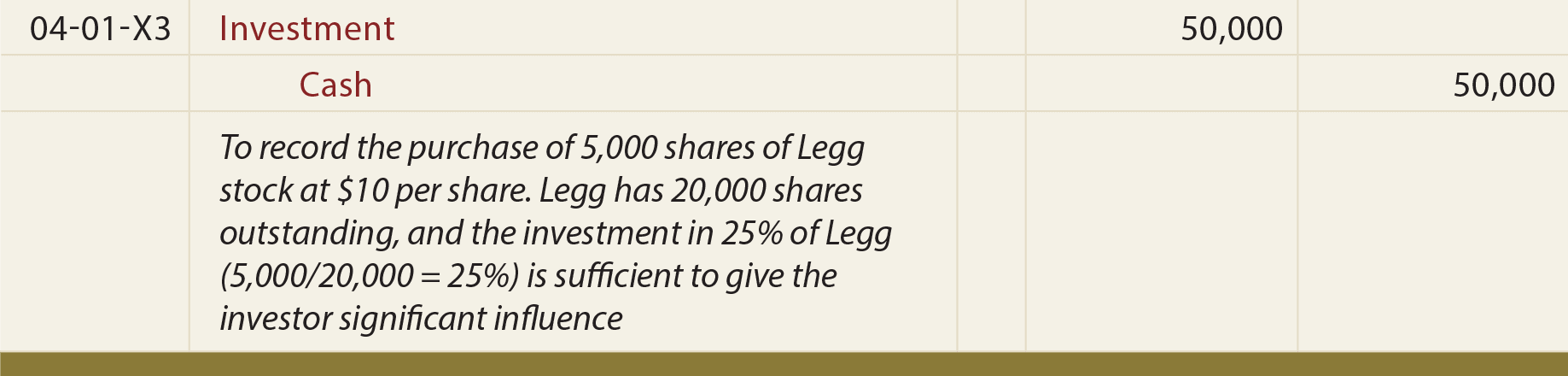

con el método de la participación, la contabilidad de una inversión sigue el «patrimonio» de la participada., Es decir, cuando la participada gana dinero (y experimenta un aumento correspondiente de capital), el inversor registrará su participación en ese beneficio (y viceversa para una pérdida). La contabilidad inicial comienza registrando la inversión al costo:

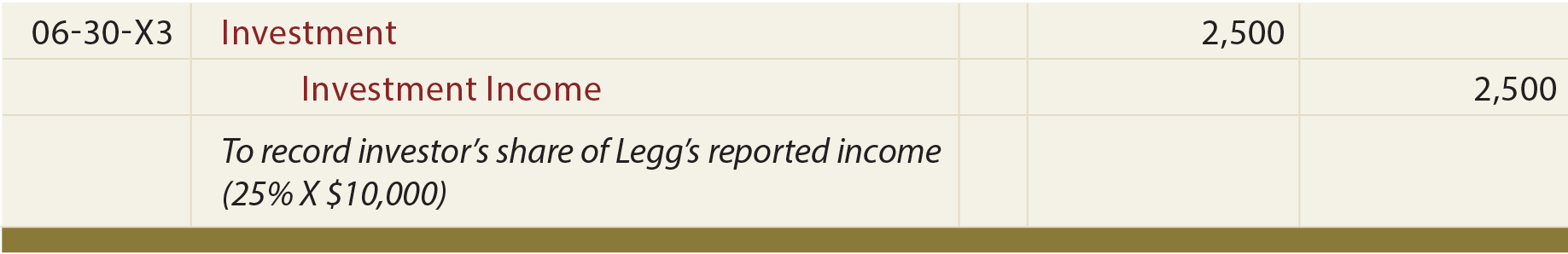

a continuación, suponga que Legg reporta ingresos para el período de tres meses que termina el 30 de junio de 20×3, en la cantidad de $10,000., El inversor registraría simultáneamente su «participación» de este ingreso reportado de la siguiente manera:

es importante destacar que esta entrada hace que la cuenta de inversión aumente en función de la participación del inversor aumentar en 2 2,500), de ahí el nombre «método de equidad.»Tenga en cuenta, también, que el crédito hace que el inversor reconozca ingresos de $2,500, una vez más correspondiente a su participación en los ingresos reportados por Legg para el período., Por supuesto, una pérdida se reportaría de la manera opuesta.

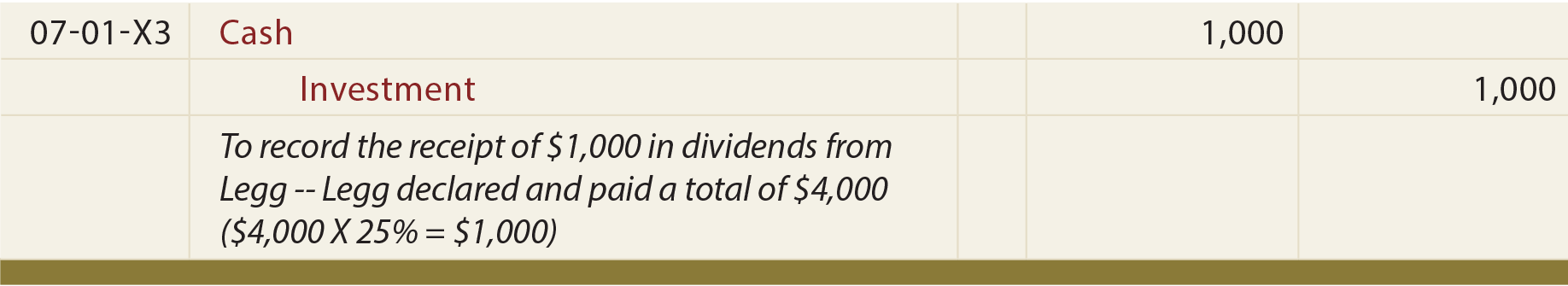

cuando Legg paga dividendos (y disminuye su patrimonio), el inversor tendrá que reducir su cuenta de inversión como se muestra a continuación.

La entrada anterior se basa en la suposición de que Legg declarado y pagado de $4,000 dividendo. Esto trata a los dividendos como un retorno de la inversión (no ingreso, porque el ingreso se registra como se gana en lugar de cuando se distribuye)., En el caso de los dividendos, considerar que la reducción de capital de la participada se cumple con una reducción proporcional correspondiente de la cuenta de inversión en los libros del inversor.