combustibles líquidos mundiales

Los patrones de suministro y consumo de combustibles líquidos mundiales experimentaron dos períodos distintos en 2020 como resultado de la pandemia mundial de COVID-19 y sus efectos económicos asociados. Desde principios de 2020 hasta finales de mayo, los descensos en el consumo de petróleo superaron a los descensos en la producción de petróleo y dieron lugar a que los inventarios mundiales de petróleo aumentaran en 1.200 millones de barriles., El fuerte aumento de las existencias contribuyó a que el precio medio mensual al contado del crudo Brent cayera a 18 dólares por barril (b) en abril, el precio más bajo en términos reales desde febrero de 1999. Sin embargo, durante gran parte de la segunda mitad del año, el aumento del consumo de petróleo, la reducción de la producción de petróleo crudo de los miembros de la organización de Países Exportadores de petróleo (OPEP) y sus socios (OPEP+), y la menor producción de petróleo crudo de los Estados Unidos causaron una caída de los inventarios, empujando los precios del Brent a un promedio mensual de 5 50/b en diciembre.,

la EIA prevé que el consumo y la producción mundiales de petróleo aumentarán durante 2021 y 2022, y que los inventarios mundiales de petróleo seguirán disminuyendo durante gran parte de ese período. EIA espera que los precios Brent promediarán 5 53 / b en los próximos dos años.

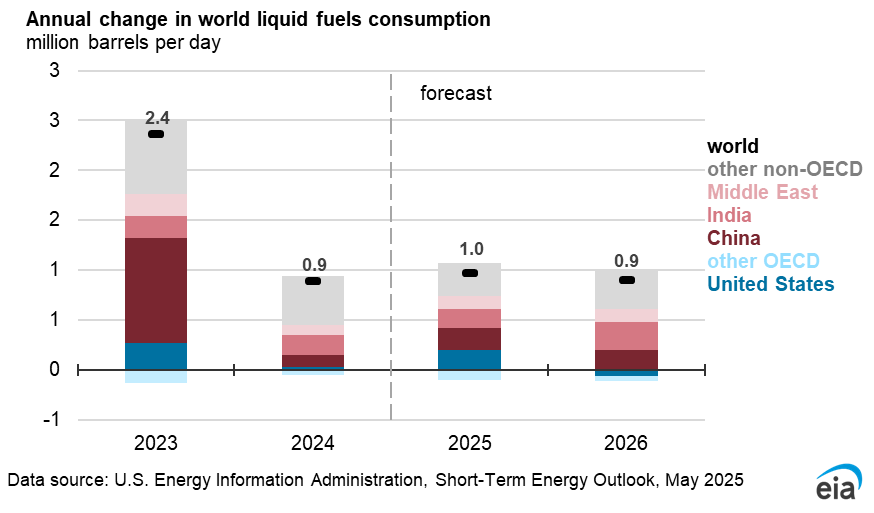

Mundial de Petróleo y Otros Combustibles Líquidos Consumo. Los datos preliminares y las estimaciones indican que el consumo mundial de combustibles líquidos disminuyó en 9,0 millones de barriles por día (b/d) en 2020, la mayor disminución anual en los datos de EIA se remonta a 1980. EIA prevé que el consumo aumentará en un 5.,6 millones de b/d en 2021 y por 3,3 millones de b / d en 2022. El aumento previsto en el consumo de combustibles líquidos se debe al aumento del producto interno bruto (PIB) mundial, así como a un movimiento hacia patrones de viajes pre-pandémicos, particularmente a finales de 2021 y en 2022. Sobre la base de los datos y las previsiones de Oxford Economics, EIA supone que el PIB mundial disminuyó un 3,9% en 2020 y que crecerá un 5,4% en 2021 y un 4,3% en 2022. A pesar del Pronóstico de EIA de un consumo creciente en 2021, el consumo global de petróleo y otros combustibles líquidos no vuelve a los niveles de 2019 en el pronóstico hasta principios de 2022.,

la previsión de la EIA supone que la actividad empresarial y los viajes en general seguirán aumentando a lo largo del año. EIA estima que el consumo mundial de combustibles líquidos cayó a 80,6 millones de b / d en abril de 2020, cuando las respuestas a la pandemia de COVID-19 fueron más graves en gran parte del mundo. EIA estima que el consumo mundial de petróleo se recuperó a 95,5 millones de b/d en diciembre, que fue superior a abril, pero seguía siendo 6,8 millones de b/d menor que en diciembre de 2019. El aumento de las infecciones por COVID-19 durante el cuarto trimestre de 2020 ralentizó la recuperación del consumo de petróleo., EIA estima que el consumo mundial de combustibles líquidos en el cuarto trimestre de 2020 promedió 95,4 millones de b/d, un aumento de solo 0,6 millones de b/d con respecto al nivel de septiembre.

EIA espera que el reciente aumento de las infecciones por COVID-19, la reimposición de algunas restricciones y los cambios continuos en los comportamientos de los consumidores debido a la pandemia continúen afectando la demanda mundial de petróleo en el primer semestre de 2021. A pesar de la incertidumbre, la actividad económica prevista vuelve a los niveles pre-pandémicos en 2021, en parte debido a la implantación de vacunas., En consecuencia, el ritmo de crecimiento del consumo de petróleo dependerá en gran medida de la fabricación y distribución de vacunas eficaces a escala mundial.

la recuperación de la demanda de petróleo también diferirá según el producto del petróleo. Entre los productos derivados del petróleo, el consumo de combustible para aviones cayó particularmente bruscamente en 2020, y EIA asume que el consumo mundial de combustible para aviones se mantendrá por debajo de su nivel de 2019 hasta finales de 2022. EIA espera que el consumo de combustible para aviones regrese a los niveles pre-pandémicos más rápidamente en China y los Estados Unidos que en la mayoría de las otras regiones., La previsión de EIA supone que el consumo de líquidos de hidrocarburos gaseosos (HGL) será superior a los niveles de 2020 en 2021 y 2022. EIA espera que la actividad de fabricación petroquímica contribuya al crecimiento del consumo de HGL en el pronóstico. Este crecimiento se asocia principalmente con la capacidad de craqueo petroquímico de alimentación ligera que entra en línea en China y el crecimiento pronosticado en el consumo de HGL en Estados Unidos.,

sobre una base porcentual, EIA espera que el crecimiento del consumo de petróleo sea bastante uniforme entre los países de la organización de cooperación y Desarrollo Económicos (OCDE) y los países no pertenecientes a la OCDE. EIA pronostica que la demanda de petróleo crecerá más rápido en 2021, ya que la economía y el consumo de petróleo se verán menos afectados por los viajes y otras respuestas a la COVID-19 que en 2020. La demanda de petróleo prevista continúa creciendo, pero a un ritmo más moderado en 2022, a medida que los efectos de las restricciones y los cambios de comportamiento de 2020 se desvanecen y la demanda de petróleo está cada vez más impulsada por el crecimiento económico., Se prevé que el consumo de combustibles líquidos no pertenecientes a la OCDE crezca en 3,1 millones de barriles diarios en 2021 (6%) y en 1,6 millones de barriles diarios (3%) en 2022. China y la India lideran el crecimiento del consumo de combustibles líquidos no pertenecientes a la OCDE. EIA prevé que el consumo en China crecerá en 0,9 millones de b/d (6%) en 2021 y en 0,4 millones de b/d (3%) en 2022, y se prevé que el consumo en la India crezca en 0,5 millones de b/d (12%) en 2021 y en 0,2 millones de b / d (4%) en 2022.

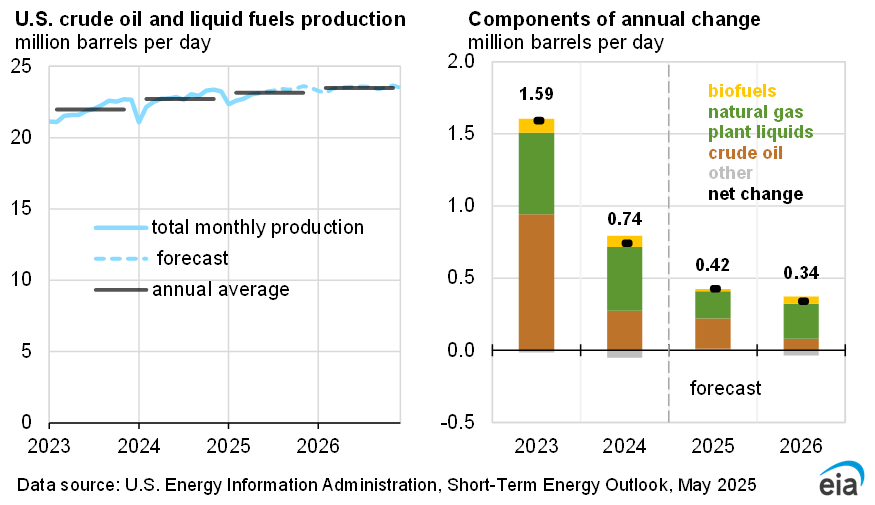

producción de petróleo y otros combustibles líquidos fuera de la OPEP. EIA estima que para 2020 en su conjunto, la producción no perteneciente a la OPEP disminuyó en 2.,3 millones de b / d de los niveles de 2019. Más del 90% de esta disminución provino de los tres mayores productores no pertenecientes a la OPEP: Estados Unidos, Rusia y Canadá. La producción de los países no pertenecientes a la OPEP fue la más baja del año durante el segundo trimestre, pero la producción comenzó a aumentar en el tercer trimestre a medida que aumentaba la demanda mundial de petróleo. EIA espera que la producción de petróleo y otros combustibles líquidos no pertenecientes a la OPEP aumente en 1,2 millones de b / d en 2021. En 2022, EIA espera que la producción no perteneciente a la OPEP aumente en 2,3 millones de b/d, superando los niveles de producción de 2019., Canadá y Brasil lideran las previsiones de crecimiento de la producción no-OPEP en 2021 y Rusia y los Estados Unidos liderarán el crecimiento en 2022.

EIA espera que la producción total de combustibles líquidos de Canadá disminuya en 0,2 millones de b / d en 2020. Esta disminución es el resultado tanto de los recortes de producción ordenados por el gobierno en Alberta en 2019 que continuaron en 2020 como de los cierres impulsados por la economía debido al efecto de los bajos precios del petróleo y la caída de la demanda de exportaciones de petróleo. A finales de octubre, el Gobierno de Alberta anunció que dejaría de establecer límites mensuales de producción de petróleo., Aunque el Gobierno extenderá su autoridad reguladora para reducir la producción de petróleo hasta diciembre de 2021, pausar los recortes de producción permitirá a los productores utilizar la capacidad disponible de los oleoductos de exportación. A finales de 2020, la EIA estima que la mayor parte de la producción cerrada como resultado de las respuestas a la COVID-19 se ha restablecido, más rápido de lo estimado anteriormente. En 2021, EIA espera que la producción de Canadá aumente en 0.4 millones de b/d y supere el primer trimestre de la producción de 2020, impulsada por la eliminación de las restricciones ordenadas por el gobierno y las expansiones de los proyectos de arenas petrolíferas previamente diferidos., EIA no espera que ningún nuevo proyecto upstream entre en línea en Canadá durante el período de pronóstico. Cualquier producción adicional de crudo provendrá de expansiones o debottlenecking de proyectos existentes. La producción pronosticada en Canadá crece en 0,1 millones b / d en 2022.

La producción brasileña de petróleo y otros combustibles líquidos creció en 0,2 millones de b/d en 2020, y se espera que crezca en 0,4 millones de b/d en 2021 y en 0,2 millones de b / d en 2022. En abril de 2020, la compañía petrolera nacional de Brasil, petróleo Brasileiro, S.A. (Petrobras), anunció recortes de producción de 0.,2 millones de b / d en respuesta a la pandemia de COVID-19. Sin embargo, semanas después de este anuncio, Petrobras revirtió estos recortes porque la demanda de exportaciones de crudo se mantuvo fuerte, especialmente para las exportaciones a Asia. A pesar de que otros productores de petróleo latinoamericanos experimentaron descensos en 2020, la producción de petróleo continuó creciendo en Brasil, debido a la continua rampa de producción en los buques flotantes, de producción, almacenamiento y descarga (FPSO) puestos en línea antes de 2020 y la producción récord en particular en el campo de Buzios., Un FPSO, P-70, entró en línea en la segunda mitad de 2020, lo que trajo volúmenes adicionales. Se espera que las nuevas unidades FPSO aumenten a lo largo del período de pronóstico, especialmente en los campos Sepia, Mero y Buzios. Cada uno de estos FPSO tiene una capacidad de producción de 180,000 b/d.

después de los Estados Unidos, Rusia es el segundo mayor productor de combustibles líquidos entre los países no pertenecientes a la OPEP. EIA espera que la producción en Rusia crezca en 2021 y 2022 después de disminuir drásticamente en 2020 porque el Acuerdo de la OPEP+, en el que Rusia participa, limitó la producción de petróleo crudo., Rusia experimentó la mayor disminución de la producción de combustibles líquidos en 2020 entre los productores de la OPEP+: una disminución de 1,0 millones de b/d con respecto a la producción de 2019. EIA espera que la producción de combustibles líquidos de Rusia aumente en 0,1 millones de b/d en 2021 y en 0,9 millones de b / d en 2022. Después de que el Acuerdo de la OPEP+ finalice a principios de 2022, EIA espera que la producción de Rusia vuelva a 11,5 millones de b/d para abril de 2022, casi el mismo nivel que en el primer trimestre de 2020.

EIA también espera un crecimiento de la producción en Noruega durante 2021 y 2022., El Ministerio de petróleo y energía de Noruega promulgó límites unilaterales de producción en la plataforma continental Noruega de junio a diciembre de 2020. Los límites aplicados a la producción en los campos existentes retrasaron el inicio de nuevos campos y mantuvieron el crecimiento en la producción total de líquidos en 2020 a menos de 0,3 millones de b/d. después de que los límites de producción expiran, EIA pronostica un crecimiento de la producción de 0,2 millones de b/d en 2021 y 0,1 millones de b/d en 2022, a medida que los campos existentes aumentan la producción y se conectan nuevos campos, incluido el muy retrasado campo Martin Linge., La expansión en nuevos campos durante 2021 contribuirá al crecimiento interanual tanto en 2021 como en 2022. El campo Johan Sverdrup, que fue el principal motor del crecimiento de la producción Noruega en 2020, también contribuirá al crecimiento en 2021, 2022 y más allá. EIA prevé que la Fase 1 del campo Johan Sverdrup vuelva a su producción máxima anterior a la COVID-19 de 470.000 b/d A principios de 2021 y la supere antes de finales de 2021. Además, la Fase 2 del campo Johan Sverdrup está programada para entrar en línea en el cuarto trimestre de 2022 y agregar más de 0,2 millones de b/D de producción a plena capacidad.,

EIA espera que la producción de combustibles líquidos en México disminuya más entre los países no pertenecientes a la OPEP en 2021 y 2022. México acordó 100.000 b/d de recortes en la producción de petróleo bajo el Acuerdo de abril de la OPEP+. México se negó a extender los recortes en junio pasado, y México estabilizó temporalmente la producción en 2020 tras los descensos de años anteriores, ya que Petróleos Mexicanos (PEMEX) se enfocó en varios campos prioritarios para el desarrollo. La producción de combustibles líquidos de México promedió 1.9 millones de b/d en 2020, casi sin cambios desde 2019. EIA espera que la producción de petróleo en 2021 caiga a 1.,8 millones de b / d, A pesar de que los campos prioritarios de PEMEX continúan aumentando la producción y los proyectos Ixachi y Ichalkil/Pokoch están en línea. Esta producción es insuficiente para compensar las caídas de los campos más antiguos de PEMEX, en particular el campo de Maloob. EIA espera que la producción de petróleo de México promedie 1,7 millones de b / d en 2022, lo que refleja las limitaciones financieras de PEMEX y los continuos descensos en los campos maduros.

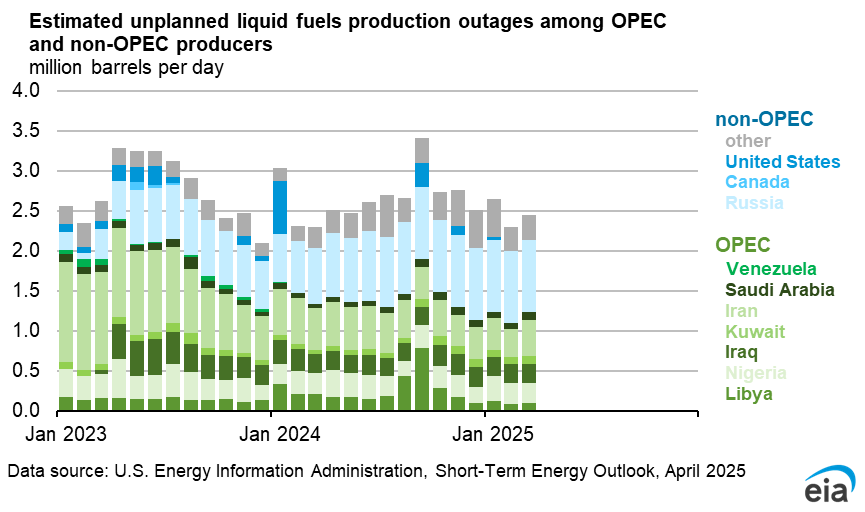

OPEP Production of Petroleum and Other Liquid Fuels., Los recortes de producción de la OPEP+ en abril de 2020 (prorrogados en junio), junto con los niveles récord de interrupción del suministro de petróleo, revirtieron las construcciones de inventario que resultaron de las caídas históricas de la demanda durante el segundo trimestre de 2020. Después de que los inventarios mundiales de petróleo se construyeran a una tasa estimada de 7,5 millones de barriles/día durante el segundo trimestre de 2020, los inventarios disminuyeron durante el segundo semestre de 2020. El alto grado de cumplimiento de los miembros de la OPEP con el Acuerdo de reducción de la producción contribuyó a la caída de los inventarios. EIA estima que la producción de petróleo crudo de la OPEP alcanzó un promedio de 25,6 millones de b/d en 2020, una disminución de 3.,7 millones de b / d desde 2019 y el promedio anual más bajo para la producción de petróleo crudo de la OPEP desde 2002.

la producción de petróleo crudo de la OPEP alcanzó un mínimo de 23,6 millones de b/d en el tercer trimestre de 2020. Sin embargo, el retorno de la producción de petróleo crudo en Libia y otros lugares durante el cuarto trimestre de 2020, combinado con una relajación de los recortes de producción de la OPEP a medida que aumentaba la demanda mundial de petróleo, contribuyó a que la producción aumentara a 24,9 millones de barriles/día en el cuarto trimestre.,

el 5 de enero de 2021, la OPEP+ anunció aumentos modestos de la producción de Rusia y Kazajstán en febrero y marzo (un total de 75,000 b/d por mes). Arabia Saudita anunció que cortaría voluntariamente la producción en 1,0 millones de b / d adicionales durante febrero y marzo, lo que resultaría en una producción general más baja de las previsiones de OPEP+ en el primer trimestre de 2021 de lo que EIA había esperado anteriormente.

el Acuerdo revisado de la OPEP + todavía permite objetivos de producción más altos en 2021., EIA espera que la OPEP continúe limitando la producción, pero en menor grado A medida que relaja sus recortes de producción hasta 2021 a medida que aumenta la demanda mundial de petróleo. EIA prevé que la producción de petróleo crudo de la OPEP tendrá un promedio de 27,2 millones de b/d en 2021, un aumento de 1,6 millones de b / d desde 2020. Con el Acuerdo de la OPEP+ programado para expirar en abril de 2022, EIA espera nuevos aumentos en la producción de la OPEP en 2022. EIA pronostica que la producción de petróleo crudo de la OPEP tendrá un promedio de 28,2 millones de b/d en 2022, un aumento de 1,1 millones de b/d.

Venezuela, Libia e Irán no están sujetos al Acuerdo de la OPEP+., EIA asume que las actuales sanciones de EE.UU. siguen vigentes para Irán y Venezuela. La disminución de la producción de Venezuela se aceleró en 2020 después de que el Gobierno de Estados Unidos impusiera nuevas sanciones a Rosneft Trading a mediados de febrero. Además, la disminución de la demanda mundial de petróleo tras el inicio de la pandemia de COVID-19 redujo aún más la demanda de petróleo de Venezuela. EIA espera que continúen los descensos en la producción de petróleo crudo de Venezuela en el pronóstico.,

la producción de petróleo crudo de Libia cayó durante los primeros cinco meses de 2020 después del cierre en enero de cinco terminales de exportación en el Este de Libia y los oleoductos que conectan los campos petrolíferos de El Sharara y el Feel con esas terminales. En mayo de 2020, la producción de petróleo crudo de Libia era de un promedio de 80.000 b/d, por debajo de los 1,2 millones de b/d A finales de 2019. La Compañía Nacional de petróleo de Libia (NOC) levantó la fuerza mayor en todos los puertos en septiembre y octubre tras un acuerdo de alto el fuego entre las fuerzas de seguridad orientales y occidentales., Los campos de petróleo crudo se reabrieron y la Compañía Nacional de petróleo impulsó rápidamente la producción de petróleo a casi su capacidad en noviembre de 2020. Sin embargo, el pronóstico de producción de Libia de EIA está sujeto a un mayor riesgo como resultado de la situación política y de seguridad en Libia, incluida la falta de acuerdo para el reparto de ingresos entre las facciones oriental y occidental.

EIA estima que la producción de otros líquidos de la OPEP disminuyó a 5,0 millones de b/d en promedio en 2020, frente a 5,4 millones de b/d en 2019., La disminución de la producción en 2020 fue impulsada por una menor producción de líquidos asociada derivada de una reducción en la producción de petróleo crudo. EIA espera que esta disminución se revierta al mismo tiempo que aumenta la producción de la OPEP+.

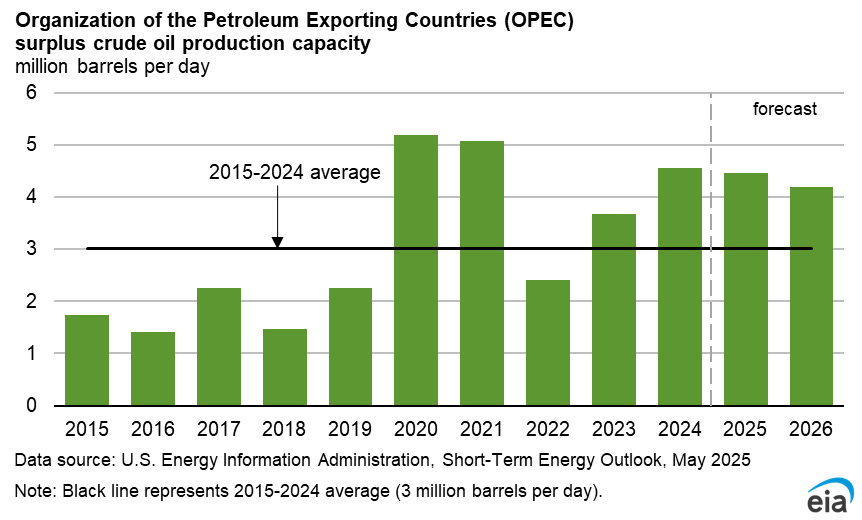

la EIA estima que la capacidad de producción de petróleo crudo excedente de la OPEP, que promedió 2,5 millones de b/d en 2019, promedió 6,2 millones de b/D en 2020 (4,0 millones de b/d más que el promedio de 2010-19) y alcanzó su punto máximo durante el tercer trimestre de 2020 en 7,9 millones de b/d. la EIA pronostica que la capacidad excedentaria promedio anual disminuirá a 5,1 millones de b/d en 2021 y 4,1 millones de b / d en 2022., Las fluctuaciones en la capacidad excedentaria son el resultado directo de los cambios en la producción de petróleo crudo en respuesta al Acuerdo de la OPEP+. Estas estimaciones no incluyen la capacidad adicional que puede estar disponible en Irán que está fuera de línea debido a las sanciones de Estados Unidos sobre las ventas de petróleo de Irán.

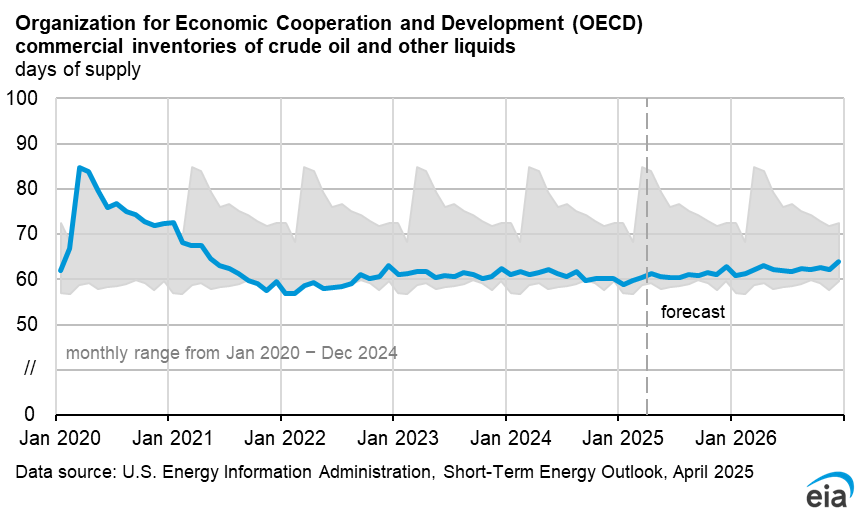

inventarios mundiales de petróleo. EIA estima que los inventarios mundiales de petróleo aumentaron en 1,2 mil millones de barriles desde finales de 2019 hasta mayo de 2020. Sin embargo, de junio a diciembre, los inventarios estimados cayeron en 0,5 mil millones de barriles., EIA espera que los inventarios mundiales de petróleo se agoten en general en 2021 y 2022, a medida que la demanda mundial de petróleo continúa regresando gradualmente a los niveles pre-pandémicos, superando los aumentos de la oferta. EIA espera que el suministro mundial de petróleo aumente en el pronóstico, pero la restricción voluntaria de la producción de los productores de la OPEP+, junto con los efectos persistentes de los bajos precios del petróleo en la apretada producción de petróleo de Estados Unidos, limitará los aumentos de la oferta mundial. Como resultado, EIA espera que los inventarios mundiales de petróleo disminuyan a una tasa de 0,6 millones de barriles/día en 2021 y 0,5 millones de barriles/día en 2022., Esta tasa de retirada de inventario dejaría los inventarios mundiales de petróleo 0,3 mil millones de barriles más altos a finales de 2022 que a finales de 2019.

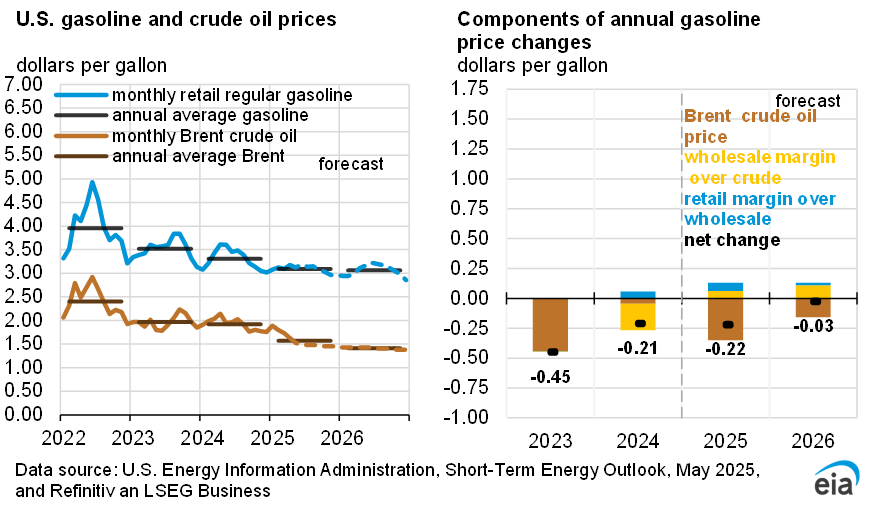

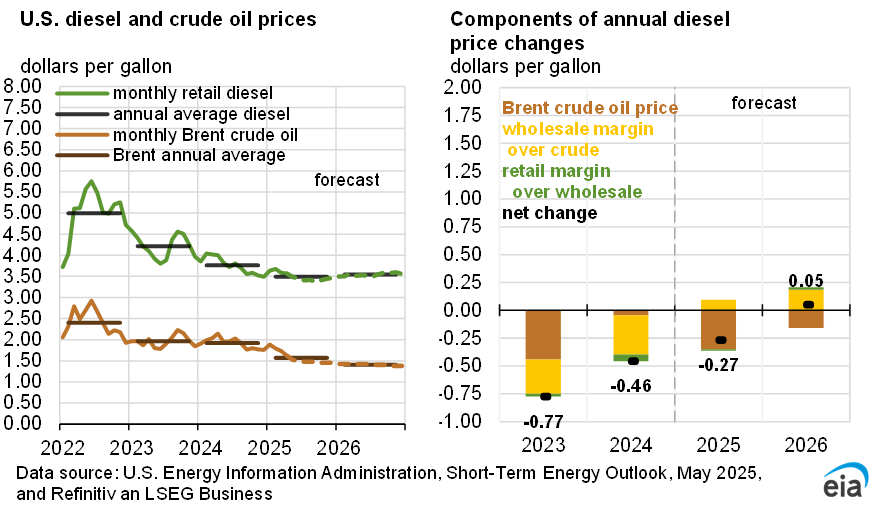

los Precios del Petróleo Crudo. Los precios del crudo Brent se negociaron dentro de un amplio rango durante 2020. Después de promediar 6 64/b en enero de 2020, los precios del Brent cayeron a un promedio de 1 18/b en abril, el precio promedio mensual más bajo en términos reales desde febrero de 1999. Los bajos precios fueron el resultado de importantes disminuciones en el consumo de petróleo que causaron un fuerte aumento de las existencias mundiales de petróleo., Sin embargo, los precios del Brent aumentaron durante gran parte del resto de 2020 porque el aumento de la demanda de petróleo y la reducción de la producción provocaron una caída de los inventarios mundiales de petróleo. Los precios del Brent aumentaron a un promedio mensual de 5 50/b en diciembre, en parte debido a las expectativas de recuperación económica futura basadas en las noticias continuas sobre la viabilidad de múltiples vacunas contra la COVID-19. Los precios del Brent a principios de enero alcanzaron sus niveles más altos en 10 meses después de que Arabia Saudita anunciara un recorte unilateral de un mes a su producción de petróleo crudo para Febrero, que se suma a sus compromisos de la OPEP+.,

EIA espera que los precios del crudo Brent alcancen un promedio de 5 53 / b tanto en 2021 como en 2022. El recorte unilateral de Arabia Saudita significa que los saldos del mercado mundial del petróleo serán más estrictos a principios de 2021 de lo que EIA había esperado anteriormente. EIA espera que los inventarios mundiales de petróleo caigan en 2,3 millones de barriles / día en el primer trimestre de 2021, lo que EIA espera que contribuya a que los precios Brent alcancen un promedio de 56 dólares/barril.

a pesar del aumento previsto de los precios del petróleo a principios de 2021, EIA todavía espera que las presiones al alza de los precios se limiten durante el período de previsión debido a los altos niveles de inventario Mundial de petróleo y el excedente de capacidad de producción de petróleo crudo., EIA espera que surjan presiones moderadas a la baja de los precios del petróleo a partir del segundo trimestre de 2021, cuando se prevé que la producción mundial de petróleo aumente y haga que los inventarios se desplacen a un ritmo más lento. Se pronostica que los precios al contado del Brent promediarán 5 51 / b durante la segunda mitad de 2021. Las presiones al alza de los precios reaparecen en el pronóstico durante 2022 como resultado de la aceleración del inventario Mundial de petróleo en comparación con el segundo semestre de 2021.,

la evolución económica mundial y las numerosas incertidumbres que rodean la pandemia de COVID-19 en curso en los próximos meses podrían hacer que los precios del petróleo suban o bajen más que las previsiones actuales de precios de EIA. Esta trayectoria de los precios refleja un aumento del consumo mundial de petróleo del 6% con respecto a los niveles de 2020 hasta alcanzar una media de 97,8 millones de barriles diarios en 2021 y un 3% adicional en 2022. Pero este pronóstico depende de la velocidad a la que las poblaciones son vacunadas y la forma en que el comportamiento del consumo de petróleo cambia una vez que las poblaciones son ampliamente vacunadas., La duración y el cumplimiento de los últimos recortes de producción de la OPEP+ también siguen siendo inciertos. Por último, el grado en que la industria de esquisto de Estados Unidos responda a la reciente fortaleza relativa de los precios del petróleo en comparación con sus mínimos recientes en abril afectará la trayectoria de los precios del petróleo en los próximos trimestres.

EIA pronostica que los precios del petróleo crudo West Texas Intermediate (WTI) promediarán alrededor de 3 3/b menos que los precios del Brent en 2021 y 4 4 / b menos que los precios del Brent en 2022., Este descuento de precio se basa en la suposición de EIA de que el descuento reducido actual de WTI a Brent de $2/b en promedio en la segunda mitad de 2020 refleja disminuciones significativas en la producción de petróleo crudo de Estados Unidos y la reducción de los volúmenes disponibles de petróleo crudo de Estados Unidos para la exportación a mercados distantes en relación con otros puntos de referencia globales. A medida que el mercado global se ajusta a la reducción de la demanda y los niveles de producción, EIA espera que el spread vuelva a $4/b en la segunda mitad de 2022, según el costo relativo de exportar EE.UU., petróleo crudo del centro de distribución de Cushing a Asia, en comparación con el costo de exportar petróleo crudo Brent del Mar del Norte a Asia.